美联储FOMC将于本周二开始为期两天的会议,并在北京时间周四(9月23日)凌晨2:00发表政策声明,同时发布更新后的经济和利率预测。美联储主席鲍威尔将于周四2:30举行新闻发布会。

美联储会直接宣布缩债吗?除了缩债,本次利率决议还有啥看点?都会影响哪些资产价格?本文帮你梳理一下。

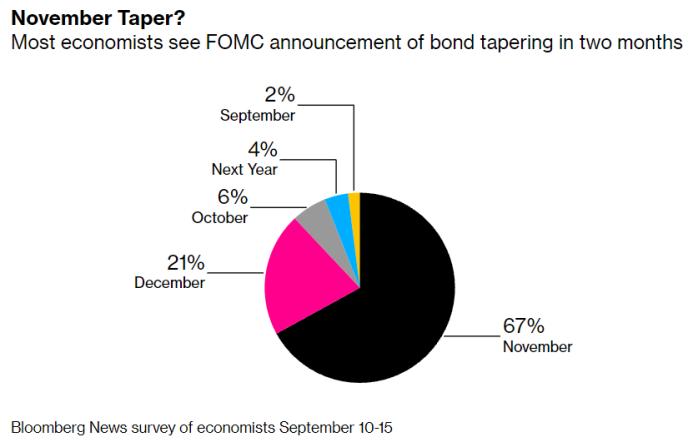

美联储9月会宣布Taper吗?

据上周五公布的调查显示,52位经济学家中,多数人认为美联储将会在11月宣布缩减购债规模(taper)。

具体而言,67%的受访经济学家预计美联储将在11月的会议上宣布缩减购债计划,21%的经济学家预计购债规模将从12月开始缩减,预计9月行动的受访者占比只有2%。

从各大投行公布的一些前瞻来看,也大致是这样的比例。目前渣打银行认为美联储很可能利用9月的会议发出将在下次会议上作出关于缩债的决定,但不会提供多少细节。

Jefferies和高盛认为正式行动要等到11月:

Jefferies:预计美联储将为可能在11月宣布缩减购债规模打开大门,条件是9月就业人数强劲增长,门槛大约是75万个。

高盛:美联储9月将提前发出通知,并在11月正式宣布开始缩减购债规模。

而西太平洋(行情601099,诊股)银行和花旗等投行则认为要等到12月:

西太平洋银行:近期出现了一些令人失望的重大数据,故将美联储缩债宣布日期预期从9月推迟到12月,以便进一步评估势头和风险,但仍预计该进程将从明年1月持续到6月。

资管公司DWS集团:美联储将在11月的会议上宣布缩债,最早将于12月开始缩减资产购买规模。

另外,关于Taper,除了何时正式开启,具体的步伐以及何时结束也很重要。在上周的调查中,33%的受访经济学家预计Taper将持续8个月,近一半的受访者预计Taper将持续10个月或更长时间。

一些分析师认为,美联储Taper具体时间与步伐将与美国9月及以后的就业增长挂钩。

点阵图也很关键?

9月会议将是12月(可能正式缩债)前最后一次提供点阵图和经济数据更新的会议。点阵图里面包含美联储官员对未来几年美国利率走势的预期。

有分析师指出,虽然美联储的缩债在今年是焦点,但其对利率的看法将提供可能影响全球市场的新线索。

荷兰国际银行首席国际经济学James Knightley预计美联储新的预测将显示,经济增长率略微向下修正,而通胀率将向上修正。关于点阵图,其指出,目前18名官员中有7名将2022年作为加息的起点,可以想象,可能还有一两个官员会将他们的预测提前到2022年。

上周五的调查则显示,关于利率,美联储将在2022年之前将利率维持在接近零的水平,然后在2023年年底前加息两次,并且2024年还会有三次加息。

越来越多的经济学家预计,鲍威尔将继续带领美联储恢复正常的货币政策,即鲍威尔有望连任。

将如何影响美债和黄金?

Kitco News调查的最新结果显示,债券收益率上升和美元走强,加剧了投资者对黄金市场的冷淡,令华尔街分析师和普通投资者的悲观情绪增加。在受访的15名华尔街分析师中,有7人预计金价在本周走低,7人预计持平,1人预计走高。受访的757名普通投资者中,339人看涨、294人看跌,124人持中立态度。

道明证券全球策略主管Bart Melek指出,目前黄金面临的一个问题是新买家缺乏兴趣,只要美国经济活动好于预期,交易员就准备抛售,因为这会让他们相信美联储将毫不犹豫地开始缩减购债规模。

不过Melek同时提到,他认为黄金暂时没有巨大的抛售风险。美联储专注于实现充分就业的目标,并表示通胀不是一个巨大的问题。这可能意味着缩减购债将会发生,但不会太过激进。展望本周的美联储利率决议,市场可能会看到相当强烈的暗示。金价在1740美元/盎司的水平有不错的支撑,有可能会下探至1730美元水平,但预计不会彻底崩溃。

黄金交易商Gainesville Coins分析师Everett也称,如果美联储在下周三的利率决议上什么都不做,只是发出信号,表示它已经有了计划,并将在12月份采取行动,这对金价将略有好处。黄金市场的确希望看到利率保持在低位。

财经网站Forex trading指出,在本周美联储利率决议中,鲍威尔发布会将比点阵图更有看点。鲍威尔很有可能传达鸽派信息、压低美元, 比如强调“结束购债和加息之间将间隔很长一段时间”,或者暗示“完全结束购债可能需要10到12个月的时间”。

关于美债,上周五10年期美债收益率盘中一度刷新7月14日以来的最高水平,升破200日均线,本来让美债空头萌生希望——10年期美债收益率可能趁着本周的利率决议,一鼓作气打破1.40%大关的技术面压力。但周一美债收益率出现明显下跌,再度逼近1.3%关口,可见这一反弹之路并不顺利。

美债拍卖方面,美国政府将于本周二(9月21日)标售240亿美元20年期国债,周四(9月23日)标售140亿美元10年期通胀保值债券。