对于在Robinhood或其他在线券商平台上交易的小散户来说,逢低买入的策略可能已经失去了作用,因为美联储似乎不会再出手救市了。

虽然在疫情暴发以来的22个月里,逢低买入这种策略一直能带来收益,但在2022年的前三周却没有奏效。

起初,美债收益率的飙升是罪魁祸首,因为债券交易员们意识到,美联储不仅在认真考虑在今年内的多次加息,而且很快就会缩减8.9万亿美元的资产负债表。而就在上周,10年期美债收益率连续三日下跌,这是去年11月底以来的最大跌幅,与此同时美股仍在下跌,其中对利率敏感的科技股跌幅最为明显。

今年以来,标普500指数下跌近8%,并且是该指数自2020年6月以来首次收于200天移动平均线以下,而纳斯达克100指数已下跌逾11%。

这表明,股市正在接受现实,对美联储看跌期权的信仰正在逐渐消退。

种种因素暗示,美联储不会再出手救市

尽管在2020年3月的股市暴跌之后,美联储出手救市,但这一次,市场并不认为美联储会在本周的会议上提供什么支持,反而会发出3月加息、年中缩表的信号。

前纽约主席杜德利上周曾表示,到目前为止,股市是否稳健着陆,基本不在美联储的考虑范围内。分析师Brian Chappatta也给出四大理由,证明美联储不会再出手救市:

①拜登为加息“开绿灯”

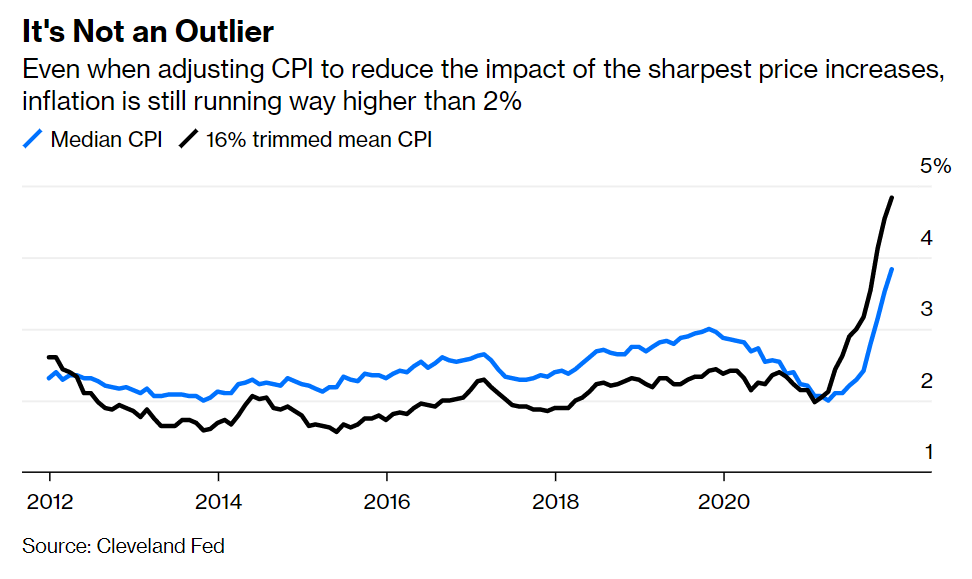

众所周知,通胀是所有美国政府官员的头等大事。本月早些时候,当美联储主席鲍威尔和理事布雷纳德出席参议院银行委员会的听证会时,被问及如何降低远超过美联储目标2%的通胀率。

美国通胀率持续上行,远高于2%目标水平

鲍威尔当时表示,央行需要降低通胀以以实现就业最大化,但他也暗示,供应限制预计将会得到缓解,这样美联储就不必大幅加息来解决经济的供需失衡问题造成的通胀。

然而,支持率在中期选举前不断下滑的拜登,似乎不太倾向于把“希望”作为一种策略。在上任一周年的新闻发布会上,拜登试图将应对通胀的责任完全推给美联储。他表示:

“确保高企的物价不会根深蒂固的关键在于美联储。正如美联储主席鲍威尔所说,考虑到经济的强劲势头,以及最近价格上涨的速度,重新调整所需要的支持是恰当的。”

Chappatta认为,拜登不会介意美联储能否找到一种温和的方式来降低通胀。

②越来越鹰派的市场预期为美联储提供了掩护

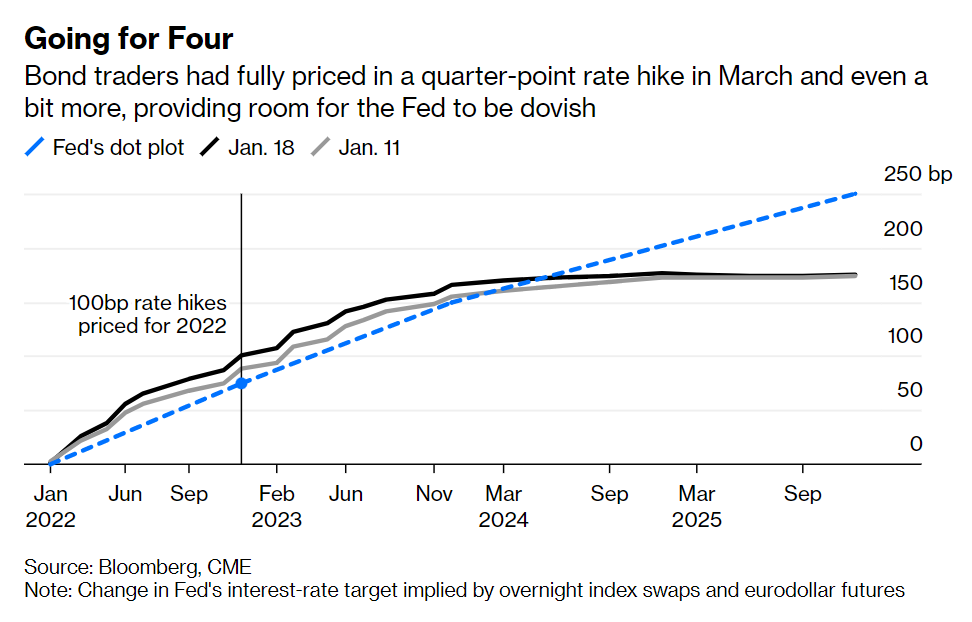

在去年12月的点阵图中,美联储官员的预测中值是,将在2022年加息3次,每次25个基点。当时,CPI同比增速已经上升至7%,失业率降至近4%。尽管失业率降幅更大,通胀同比也有所上升,但两者的变化还没有彻底改变美联储的想法。

然而,不少债券交易员已经开始了大胆的猜测。上周,美联储今年加息100个基点已被债券市场定价。另外,市场对美联储可能在3月加息50个基点的押注越来越多。

加息预期升温之快,是市场自2000年以来没有遇见过的,但对冲基金大佬BillAckman对此表示支持,他认为这是美联储“恢复信誉”的一种方式。以Michael Hartnett为首的美国银行策略师也表示,美联储已经落后于通胀曲线,并主张美联储应该在即将召开的会议上加息50个基点。

市场正押注美联储今年加息4次

对此,Chappatta表示,本周加息50个基点绝对不会发生,3月份也大概率不会。而市场这些嘹亮的“鹰声”对于美联储来说是一个福音,因为这将给美联储带来更大的鸽派空间。Chappatta认为本周的美联储可能会在会议上表示,可能很快及有理由加,支持他们在3月份加息25个基点。

就在一个月前,美联储理事沃勒曾明确表示,可能将在3月加息。这与Michael Hartnett和Bill Ackman预计的加息50个基点相距甚远。然而,沿着既定路线加息是否会导致美股的反弹还远未确定。

③美联储已经对市场泡沫感到担忧

上周,数十年来一直认为股市存在泡沫的著名投资者Jeremy Grantham表示,美股正处于“超级泡沫”中。虽然央行官员们永远不会使用这样明确的词语,但美联储在其2021年5月的金融稳定报告中使用的表述无限接近于“泡沫”,并在去年11月重申:

“如果投资者风险情绪恶化,资产价格仍容易受到大幅下跌的影响。”

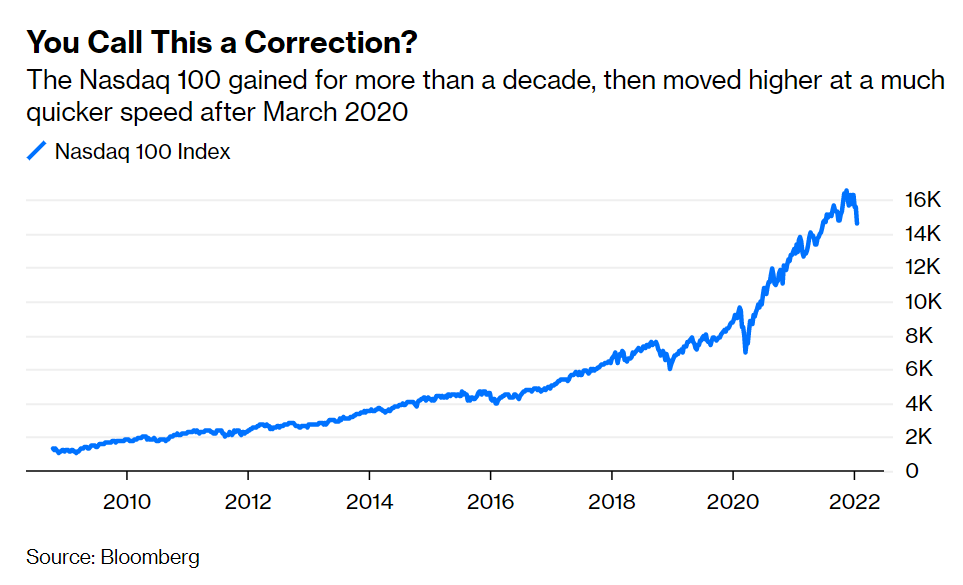

近期美股的下跌是否算“重大”,众说纷纭。海外评论员John Authers表示,纳指自高位跌超10%仍算不上什么“修正”,因为这一切是一场不间断的猛烈反弹之后发生的。如果修正意味着回到基本面估值,那么纳指还有很大的下行空间。

纳指已连续多年大幅上涨,上涨速度在2020年3月后甚至有所加快

在过去10年里纳斯达克100指数之所以能够稳步上涨,在很大程度上是因为通胀的低迷。

这正是美联储官员们担心的问题,如今物价上涨太高了。他们只能通过利率这一工具,试图找到一个新的平衡点。另外,Chappatta表示,没有理由认为,从成长型股票转向周期股的板块轮动能够改变什么。

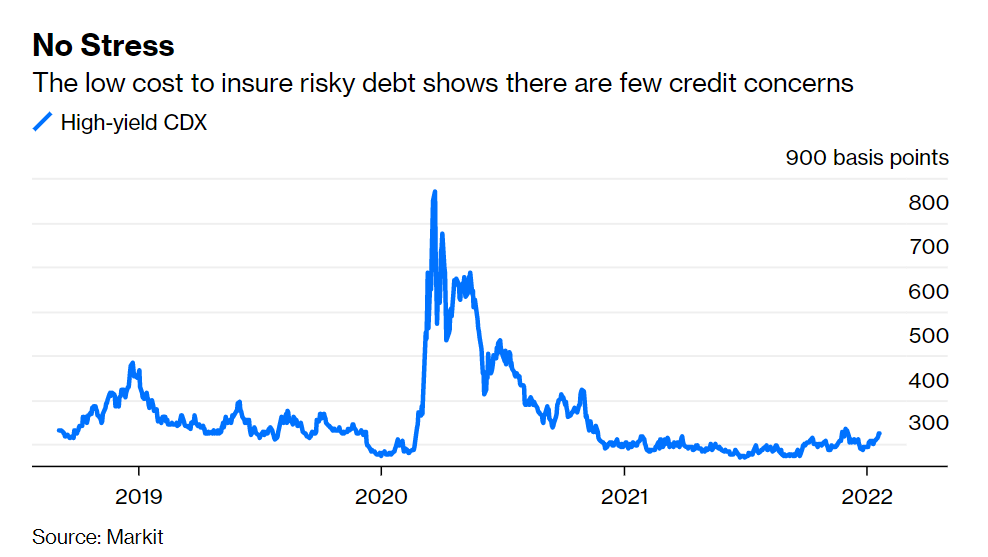

④信贷市场几乎没有显示出恐慌的迹象

市场上有一个流行的说法,那就是美联储对美股的下跌非常敏感。但这并不完全正确,事实上,美联储关注的是信贷市场状况是否恶化,因为这会威胁就业和金融稳定。

尽管Netflix和Peloton Interactive的股价大幅下挫,但对大部分公司债券市场的影响却相对较小。

上周末,高收益债券CDS指数(The Markit CDX北美高收益指数)约为321个基点。该指数衡量的是投资者防范债务违约所需的溢价。在2018年底,它曾高达485个基点,当时鲍威尔被迫突然从加息转向降息。2020年3月23日,即美联储公布紧急信贷安排的当天,CDS指数达到871个基点的峰值。

高收益债券CDS指数目前在较低水平

与此同时,垃圾级债券收益率平均为4.71%,这一贷款成本比2020年下半年的任何时候都要低。由于浮动利率的存在,为市场增加的货币量达到创纪录水平。

Chappatta认为,信贷市场很可能是最重要的指标,以观察转鹰言论是否会给金融体系带来压力,进而导致美联储做出让步。但目前来看,高盛的财务状况指数仍比疫情前任何时期都更为宽松,与10月份相比变化不大。这是就美联储要按计划进行紧缩的一个明显的信号。

总的来说,Chappatta认为,美联储目前面临的政治压力将是如何降低通胀,而不是如何维持股市的稳定。

想要美联储出手,股市还得再跌

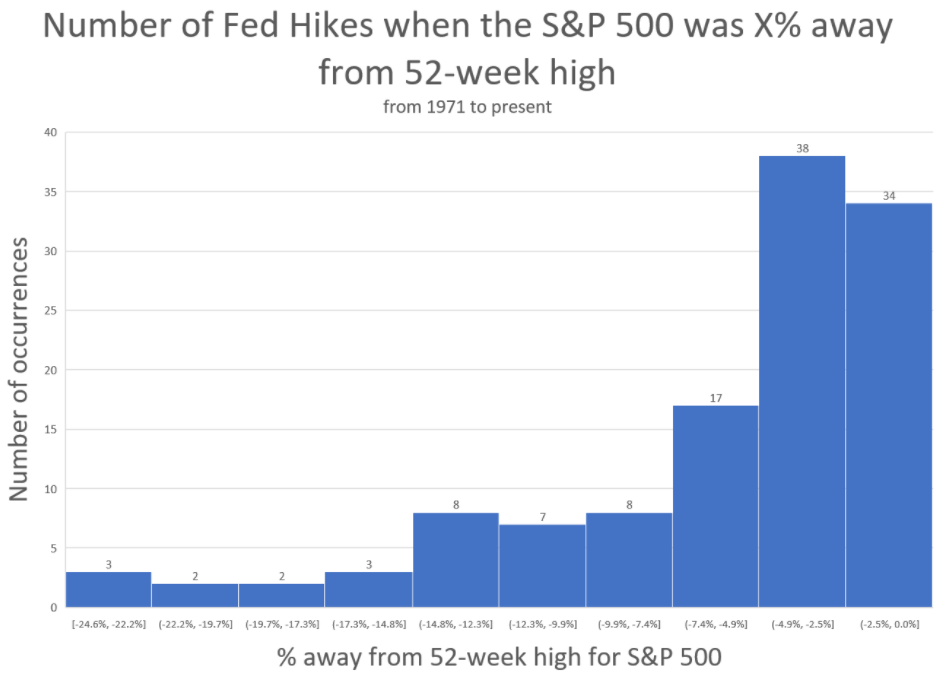

不过,从历史上看,美联储也不会在股市暴跌的时候火上浇油。交易员Kevin Muir指出,在股市大幅远离历史高点时,美联储是不太愿意加息的。从下图可以看到,自1971年布雷顿森林时代结束以来,美联储大多数加息都集中在,标普500指数仅低于高点9.9%以内的区间。

而如果是从1987年来看,即后沃尔克时代,在股市没有接近其峰值之前,美联储在收紧货币政策方面的态度都极为谨慎。

除了“黑色星期一”崩盘后的1988年的加息周期,以及鲍威尔在2018年平安夜股市暴跌前试图使金融状况正常化的无效尝试之外,美联储还没有在股市比峰值低10%的情况下加息。

在过去30年里,当美国股市陷入任何困境时,美联储从未火上浇油。但在过去30年,通胀也从来没有现在这么棘手。

因此投资者必须接受这样一个事实,要想“美联储看跌期权”实现,美股市场的跌幅可能需要比以往相对更大。在通胀再次得到控制之前,美联储大概率不会出来兜底。