世界黄金协会发表报告显示:9月份黄金价格下跌了4%,跌至每盎司1743美元左右。这是金价连续第二个月下跌,今年迄今,金价跌幅超过8%。美元及美债收益率走高、ETF资金流出以及市场去杠杠化浪潮等因素推动金价下行,而后市金价还将面临各大央行收紧政策的压力。

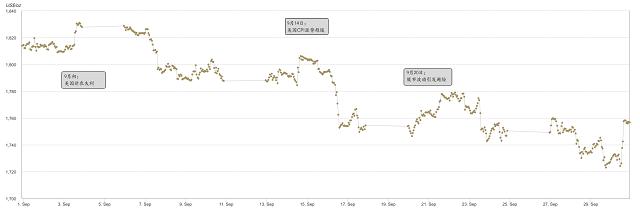

多项因素影响,9月金价三起三落

9月初,黄金对美国就业数据最初的积极反应很快就消失了。金价大幅跌破支撑位1810美元/盎司。

美国8月份CPI数据趋冷,促使金价一开始跃升20美元/盎司,因市场预期货币政策收紧将被推迟。但金价再次突破了下一个支撑位,即每盎司1782美元。

随着9月20日左右股市波动导致全球市场避险情绪普遍升温,金价上涨。但金价再次未能保持这一势头,反而回落至每盎司1745美元。

图1:黄金在9月份未能汇聚涨势

现货黄金价格(小时)

对黄金的普遍冷淡也反映在期货市场上。通过COMEX的净多头仓位可以看出,对黄金的投资兴趣正随着时间的推移而下降。全球黄金ETF在9月份再次出现净流出,尽管流出量低于前一个月(见表1)。

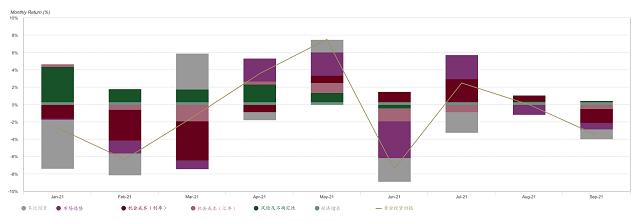

世界黄金协会的短期模型显示,美国10年期国债收益率的变动推高了黄金“机会成本”,是金价疲软的主要驱动因素(见图2)。然而,当收益率在9月最后一周上升近25个基点时,金价的反应相对温和。

9月份的黄金期货持仓也较弱,ETF资金流出,但两者的净流出对于金价跌势造成的影响不大。同样,美元走强增加了黄金的机会成本,但其影响相对较小。

图2:第三季度以来的收益率攀高、ETF资金外流和美元走强推动9月份金价走低

黄金价格驱动因素对黄金周期回报的影响占比

值得注意的是,9月份,美国国债、企业股票、美国及非美国股市均出现下跌,这可能是市场去杠杠化的结果。第二季度股票融资融券水平创历史新高。在进入历史上波动往往较大的10月份之际,市场去杠杠的行为是合理的,但世界黄金协会认为,这种去杠杆化很有可能已经影响了大多数资产(能源和工业金属除外)。

美联储减码预期利空,但金价仍有支撑

历经数月,美联储终于发出信号,表示准备开始缩减资产购买规模——最早可能在11月。这一鹰派转变出现之际,人们越来越担心高通胀延续的时间可能比最初预期更久。即将到来的减码,以及随后可能的加息,几乎肯定会对黄金不利。但其他因素也值得考虑。

在其他地区金价继续得到央行的支撑。例如,欧洲央行和日本央行都保持了宽松的政策,这应该会使这些地区的黄金受益。此外,随着通胀加剧(尤其是在美国和欧洲),黄金作为购买力下降对冲工具的历史表现可能会成为人们关注的焦点。

随着市场继续评估经济指标对央行政策的潜在影响,黄金的表现可能仍将波动。投资组合保护和多元化的需求一直存在,但更为乐观的经济前景可能会打压黄金投资和人气

央行储备及不同地区ETF持仓变化

全球央行:初步数据显示,8月份央行净买入28.4吨黄金。增加黄金储备的仅限于少数几个国家,包括印度(12.9吨)、乌兹别克斯坦(8.7吨)、哈萨克斯坦(5.3吨)和土耳其(2.8吨)。

ETF持仓:黄金ETF 9月份净流出15.2吨(约合 8.3亿美元),反映出黄金在9月份面临的逆风(表1)。欧洲和北美的流出仅被流入亚洲的资金部分抵消。截至9月底,全球黄金持有量为3592吨(合2020亿美元),为4月以来的最低水平。

滞胀担忧升温或推动黄金需求

对滞胀的担忧似乎在上升,那么在这样的环境下,黄金会有怎样的表现呢?

根据最近的一些指标,上半年的经济复苏可能正在放缓。与此同时,通胀仍居高不下。一些人认为,这一阶段将是短暂的,但如果未来金融资产的现金流受到低增长和高通胀的双重打击,这可能对投资者造成损害。

历史分析发现,防御性资产在滞胀环境中表现最佳,非收益资产的机会成本降低。在这些时期,受风险环境升高、股市疲软、实际利率较低和美元走软的推动,黄金获得了良好回报。

图3:黄金在滞胀时期表现更好