过去一周,有关美联储今年加息幅度多大、速度多快的争论引发了美国国债收益率的极度波动,美国国债市场的流动性也再度恶化。

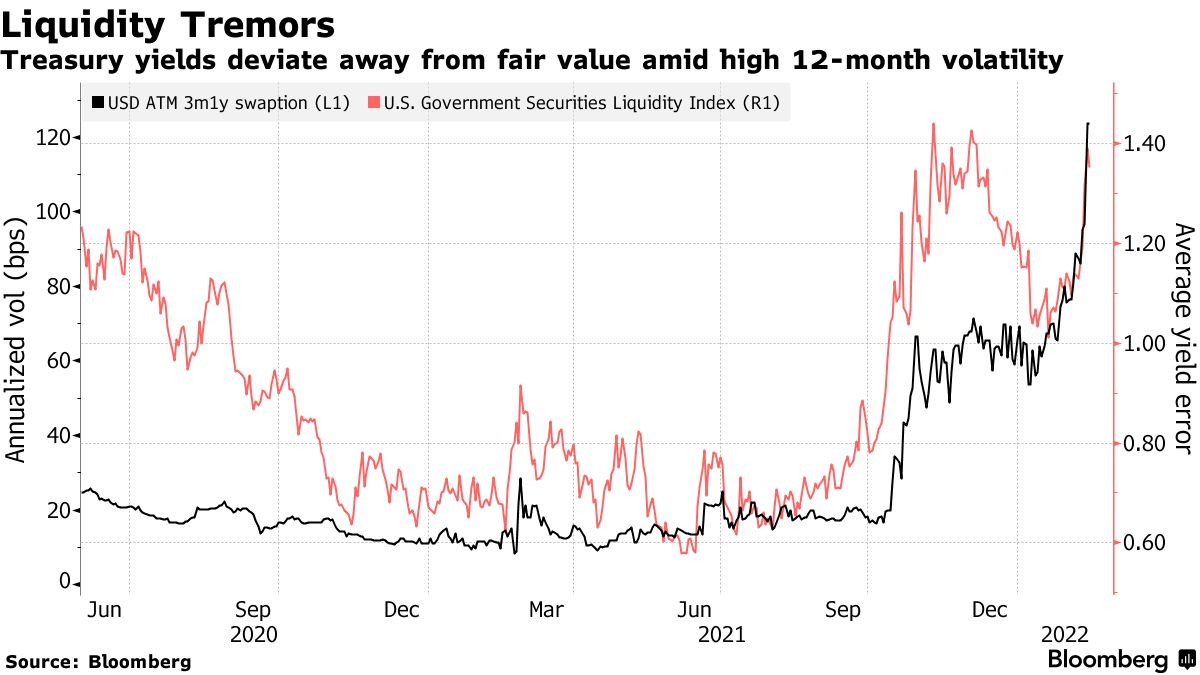

彭博美国政府证券流动性指数——一个衡量收益率偏离公允价值模型的指标,正在逼近11月初触及的去年高点。去年11月初的时候,对美联储加息的预期已于之前一个月开始升温,短期国债收益率出现了历史性的大幅波动。

在最新的这一轮动荡中,有关美联储在3月份加息50个基点的可能性(美联储通常以25个基点的幅度调整利率),导致2年期国债收益率在2月10日上升了21个基点,创下2009年以来最大单日涨幅。同一天,一项衡量未来12个月美国利率预期波动率的指标达到了2010年5月美国股市剧烈波动时期以来的最高水平。

“随着波动率上升,市场深度下降”, 摩根大通的美国利率策略师Jay Barry等人在2月11日的报告中表示。他们说:

“美国国债市场流动性疲软在最新的市场走势中起到了推波助澜的作用”。

从BrokerTec交易系统的买入和卖出指令规模得出的市场深度指标显示,所有期限的美国国债市场深度都处在低迷状态,2年期国债的情况比5年期和10年期债券更糟糕。

鉴于预测收益率走高的空头头寸保持高位并继续增长,在市场情绪逆转导致投资者撤出这些头寸的情况下,流动性对于避免收益率大幅下降至关重要。