随着俄罗斯部分撤军,俄乌局势趋缓。然而,北约军事逐渐集结加剧乌克兰危机,俄罗斯坚持要求北约公开声明拒绝接纳乌克兰。

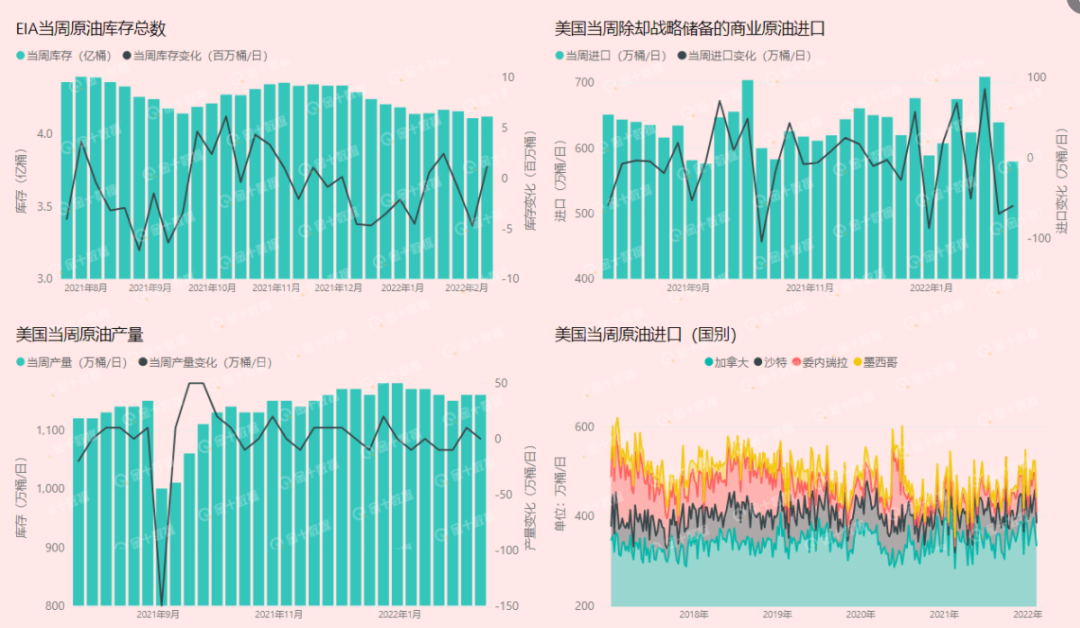

伊核协议达成在即?今日凌晨接近尾盘,有消息称伊朗外长建议美国国会以“政治声明形式”宣布对伊核协议的承诺。国际油价短线快速跳水。此外,EIA公布的最新数据显示,上周美国原油库存环比前一周增加112.1万桶至4.115亿桶。

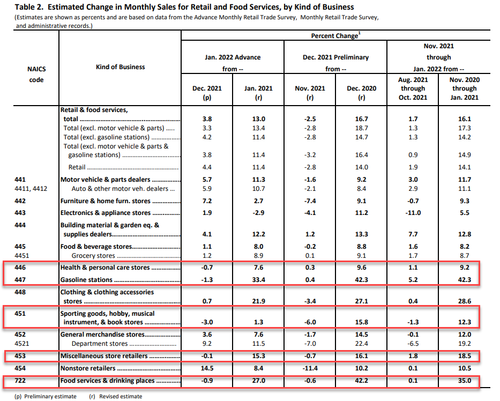

美国“恐怖数据”大超预期。美国1月零售销售环比上升3.8%,预期为2%,前值为-1.9%。这是自2021年3月刺激性支出激增以来,美国零售销售环比的最大增幅。

美联储1月会议纪要出炉。纪要显示,在今年1月的货币政策会议上,与会美联储决策者认为,无论是加息还是缩减资产负债表规模,本次美联储的收紧货币步伐都可能比前一次加息和缩表时要快。

北约军事集结加剧乌克兰危机

据美国《军队时报》网站2月15日报道,美国国防部长劳埃德·奥斯汀本周二启动对欧洲的访问。他将首先前往布鲁塞尔参加北约防长会议,然后顺道访问波兰和立陶宛。

五角大楼发言人柯比说,奥斯汀计划在波兰视察波维兹科附近一处空军基地。另外,奥斯汀还计划会见波罗的海国家防长以及“在立陶宛的一些美国军人”。

另据路透社华沙2月14日报道,在东欧紧张局势加剧之际,波兰国防部长说,又有8架美国F-15战机周一降落在波兰。

布瓦什恰克在推特上写道:“美国增派的F-15战机今天降落瓦斯克基地。8架飞机将与上周抵达波兰的战机会合。”

又据美国消费者新闻与商业频道网站2月14日报道,一名五角大楼发言人周一说,最近被部署至波兰的逾3000名美国军人正在与该国政府合作,为一旦俄罗斯“入侵”乌克兰而可能出现的一波难民潮做准备。

五角大楼发言人柯比说:“协助撤离是他们能够做得相当不错的事情。”

此外据路透社布鲁塞尔2月15日报道,北约防长预计本周着手启动计划,可能在欧洲东南部建立四个多国战斗群,以应对俄罗斯在乌克兰的军事集结。

报道称,本周三和周四召开的北约防长会议将决定是否命令其军事指挥官拟定计划,分别向保加利亚和罗马尼亚,可能还有斯洛伐克和匈牙利各部署约1000人的战斗群。

报道指出,此举将是北约自2014年以来,在军力态势上的最大转变。

报道称,任何部署行动都将违背莫斯科要求北约从东欧撤军的安全要求。

北约坚称,波罗的海国家的战斗群形式不是永久性的驻军,而是轮换士兵的“持续”存在。一旦俄罗斯“入侵”北约领土,这些战斗群可以充当更大规模反应部队的前哨。

据塔斯社渥太华2月15日报道,加拿大政府决定向乌克兰提供价值780万加元(约合610万美元)的致命武器和弹药。

此前,加拿大政府只为乌军提供制服和其他装备。

加拿大总理特鲁多说,加拿大政府还将向乌克兰提供5亿加元(约合3.9亿美元)的贷款,作为对基辅的额外援助。

又据法新社伦敦2月14日报道,有官员14日说,英国将向立陶宛派出少量军人,以应对该国“与白俄罗斯接壤的边境地区的压力”。

最近几周,英国宣布了一系列军事部署计划,向波兰增派了350名军人,以帮助增强北约东翼的力量,防范俄罗斯的可能“入侵”。

英国即将把在爱沙尼亚的英国军人增加近一倍,从900人增至1750人——而且直到前不久,人数较少的一些军人一直在乌克兰帮助进行使用英国反坦克导弹系统的训练。

英国首相府上周说,约翰逊表示已下令1000名军人随时待命,如果需要,可在短时间内向该地区部署,以便作出“人道主义反应”。

此外,据路透社立陶宛考纳斯机场2月14日报道,路透社一名目击者说,一架载有增援部队的德国军用飞机14日降落在立陶宛考纳斯机场。人们担心俄罗斯可能“入侵”乌克兰,这是德国按计划派出的第一批军人。

俄罗斯坚持要求北约公开声明拒绝接纳乌克兰

据新华社报道,俄罗斯总统新闻秘书佩斯科夫2月16日表示,俄方认为美国准备与俄就安全问题进行谈判是积极举措。佩斯科夫当天向媒体表示,俄方认为,美国总统拜登表示准备与俄就安全问题进行谈判是积极举措。俄方希望开始谈判进程,把美方认为合理的方面与俄方视为优先的方面结合起来讨论。应通过外交手段寻找可能的接触点,以促使双方立场接近。同日,俄罗斯外长拉夫罗夫在与到访的巴西外长弗兰萨会谈后举行的记者会上表示,俄方愿与西方就安全问题进行对话,但不会以牺牲俄方原则立场为代价。

另据俄罗斯卫星通讯社报道,维也纳军事安全与军控问题谈判俄罗斯代表团团长康斯坦丁·加夫里洛夫表示,莫斯科将坚持要求北约公开宣布拒绝接受乌克兰加入。加夫里洛夫在欧安组织安全论坛上说:“基辅也必须宣布中立、不加入北约的立场,这已包含在《乌克兰国家主权宣言》的条款中。”

油价一波三折!美国原油库存不降反增,伊核协议接近达成?

2月16日晚间,美国能源部下属能源信息署(EIA)公布最新数据显示,上周美国原油库存环比前一周增加112.1万桶至4.115亿桶,增加0.3%,市场预期减少217.4万桶,前一周环比减少475.6万桶。上周美国汽油库存环比减少133.2万桶,市场预期增加50万桶,前一周减少164.4万桶。上周美国原油期货主要交割地区库欣的原油库存环比减少190万桶,库存总量降至2018年9月以来最低水平。

数据公布后,Brent原油期货仍稳处95美元/桶上方,日内涨幅超过2%,WTI原油期货重上94美元/桶,逼近周一所创的七年多来最高收盘水平。

然而,今日凌晨接近尾盘,有消息称伊朗外长建议美国国会以“政治声明形式”宣布对伊核协议的承诺。国际油价短线快速跳水。

据新华社报道,伊朗外长阿卜杜拉希扬日前表示,伊朗要求得到任何一方都不再退出伊核协议的保证。阿卜杜拉希扬日前在接受采访时说,美国还未满足伊朗希望得到保证的要求。伊朗公众舆论不能接受其他国家领导人的言论作为保证,建议美国国会以“政治声明的形式”宣布对恢复履行协议的承诺。阿卜杜拉希扬说,对正在奥地利首都维也纳进行的恢复履约谈判,伊朗“总体上持乐观态度”。

此外,据知情人士透露,伊朗国家石油公司(NIOC)的官员正在与至少两家韩国炼油厂会面,讨论其恢复供应的可能性。其中一位知情人士说,谈判处于初步阶段,供应量和时间线尚未确定。

伊朗表示,他们正急于在维也纳谈判中达成一项满意的核协议,而欧盟最高外交官表示,他相信协议“在望”。据花旗集团称,伊朗与世界大国达成的一项协议将允许在4月至5月每天向国际市场供应50万桶石油,最终在年底前增至130万桶。

韩国曾是伊朗超轻质油的最大买家之一。根据韩国外交部网站上的一份声明,由伊朗央行、石油部和伊朗国家石油公司官员组成的代表团将于2月15日至16日在汉城举行工作级别会谈,会谈将涉及金融和石油相关事宜。韩联社1月29日报道曾称,两国计划就伊朗被冻结的资产举行会谈。

在2018年美国对伊朗实施制裁之前,韩国每月从伊朗进口多达1850万桶原油。虽然包括韩国在内的伊朗石油买家曾由于豁免政策得以继续购买伊朗石油,但由于这些豁免政策没有延续,进口也止于2019年。

截至今日凌晨收盘,WTI原油期货跌1.61%,Brent原油跌2.04%。

美联储加息和缩表进程恐加速

2月17日凌晨,美联储公布1月会议纪要。纪要显示,在今年1月的货币政策会议上,与会美联储决策者认为,无论是加息还是缩减资产负债表规模,本次美联储的收紧货币步伐都可能比前一次加息和缩表时要快。和1月会后决议声明一样,纪要释放了可能3月加息的信号,但没有暗示是否可能3月就大幅加息,也未提及缩表的时点等更多细节。

美联储大多数官员在FOMC货币政策会议上提及,“如果通胀没有像他们所预料的那样出现回落,FOMC按超过当前预期速度来撤走刺激措施就是适宜的”。

FOMC承认,在2021年下半年,美国通胀压力所波及的范围扩大,那带来FOMC关于“通胀预期偏上行”这一风险。

值得一提的是,拥有今年美联储货币政策委员会FOMC投票权的鹰派高官——圣路易斯联储主席布拉德最近不止一次公开表示,面对高通胀的冲击,今年7月以前联储应该累计加息100个基点。这强化了市场对今年上半年、尤其是3月可能一次加息50个基点的预期。而本次会议纪要中并未透露任何可能加息50个基点的线索。

纪要公布后,黄金一度回落至1867美元/盎司上方,但整体上并未明显偏离会议纪要后录得的日高1872.33美元/盎司。美国三大股指悉数转涨,10年期美债收益率从会议纪要发布前的日高2.0627%转跌至2.0277%,两年期美债收益率一度跌至日低1.4921%,随后上探1.54%未果。ICE美元指数跌约0.3%,刷新日低至95.677。

广发期货贵金属分析师叶倩宁认为,美联储1月议息会议政策声明显示,由于通胀远高于2%且就业市场强劲,委员会预计将很快上调联邦基金利率目标区间,在3月初结束QE(量化宽松),加息后便会开始缩减资产负债表规模。当前美国经济的复苏仍需相对低的融资利率来支持,在加息落地后实际利率持续上行的预期将减弱,缩表对利率水平的影响较小,加上黄金价格经历2021年的回调后处于低估状态,未来反弹的条件将更加充分。

“恐怖数据”太惊喜?美国1月零售销售环比上升3.8%

2月16日晚间,美国公布素有“恐怖数据”之称的零售销售数据。数据显示,美国1月零售销售环比上升3.8%,预期为2%,前值为-1.9%。这是自2021年3月刺激性支出激增以来,美国零售销售环比的最大增幅。

数据显示,汽车和在线消费的飙升是推动美国1月份零售额激增的主要原因。

分析人士认为,我们似乎低估了市场的反弹,但需要注意的是,1月未经调整的零售销售数据环比暴跌了18.5%,创下了历史最高纪录,显示通胀飙升的影响。

“数据表明消费者活动如预期般有所改善,这有利于美联储能够继续专注于货币政策正常化,而不必担心经济失去增长动力。”

成本支撑减弱,原油系化工品全线下跌

乌克兰紧张局势出现缓和迹象,国际原油期货价格下跌,2月16日国内商品市场原油主力合约收跌1.44%。2月15日,俄罗斯方面声称部分俄军已经结束军事演习,开始从俄乌边境返回基地。受原油价格下跌影响,周三,国内油系品种燃料油、低硫燃料油以及芳烃系的PTA、短纤期价走弱。截至收盘,燃料油期货主力2205合约跌幅2.85%,低硫燃料油期货主力2205合约跌幅3.67%,PTA期货主力2205合约跌幅3.46%,短纤期货主力2205合约跌幅2.92%。

“相对于其他能化品种来说,油系品种及芳烃系产品受成本端影响更大,因此反应更为明显。” 东吴期货研究所研究员阮有表示。

南华期货能化分析师戴一帆分析认为,PTA和短纤近期走势波动主要受两方面因素影响:一是成本端原油走势,二是整个能化板块的共振。原油影响PTA的成本,PTA和乙二醇影响短纤的成本。近日原油价格走势在俄罗斯、乌克兰政治扰动以及美国加息超预期等宏观因素影响下,小幅度回调,目前仍处于高位,若以原油成本计算,1美元/桶原油影响PTA成本36元/吨,原油回调5—6美元/桶,PTA回调400元/吨,短纤回调500元/吨。在这波上涨中,PTA已经累计涨幅24%,短纤涨幅17%,是能化板块上涨较多的品种,且目前PX与PTA的价差已经修复到了240元/吨,PTA加工费在500元/吨左右,整体产业链的利润比之前有所修复,估值处于中性偏高的位置,所以在原油回调、整体化工下跌的情况,PTA和短纤回调的较为厉害。

“石油市场自去年12月初开启了持续时间长且幅度非常大的上涨,背后根本的驱动在于石油市场的基本面非常强劲。”东证衍生品研究院能源首席分析师金晓分析指出,这一轮绝对值上涨的背后有现货贴水持续上行并且裂解价差也在扩张,显然这是典型的由需求为驱动的上涨。当然,油价上涨背后也包含一定的地缘政治溢价,但是地缘溢价并不是特别多。

“近期原油市场的下跌并不能逆转上行趋势。”金晓认为,石油市场已经进入到了第三阶段,即市场需要页岩油增产才能达到平衡,若页岩油增产不给力,那么只能通过挤出需求去完成市场的平衡。现在来看,页岩油的复产是渐进式的,而且是温和的,因此市场的上涨趋势预计仍将维持。

对于原油及相关能化品种的后市行情,阮有认为需要关注以下几点:一是地缘政治局势。从各方态度来看,俄罗斯立场坚定,难以接受乌克兰加入北约,但寻求积极对话;欧洲立场相对偏软,其利益与美国不同,欧洲首选的道路不是对抗,而是对话和紧张局势降级;美国仍旧坚定的以扼制俄罗斯为主要政策路线。长期来看,欧洲大陆自主管控分歧和地缘利益冲突的可能性更大,局势可能趋向缓和,但不排除短期反复。整体来说,欧洲地缘政治冲突对油价的影响将逐渐消散。二是原油价格将回归自身供需基本面。供应端,OPEC+供应问题短期难以有效解决,美国增产需要时间,2022年全球原油供给扩张受限,但也需要关注伊核协议进程,如果伊朗原油重回市场,将阶段性缓解原油供需紧张局面。需求方面,裂解价差持续走强,全球CDU装置检修计划远低于往年同期。疫情方面,全球多国放松防控措施,出行需求将出现明显回升。中期角度来看,原油依然将维持偏强走势,能化品种将得到坚实的成本支撑,但需结合各品种自身供需及产业周期情况再做多空分析。

PTA和短纤方面,戴一帆认为,继续回调的空间相对有限。一方面目前PTA和短纤的走势主要跟随原油,原油价格将维持高位向上的状态;另一方面PTA和短纤的基本面格局较好,目前PTA的加工费为500元/吨左右,短纤的加工费在300元/吨左右,若是春季需求有所走好,则加工费可以给予一定的空间。“我们认为,PTA和短纤并没有持续下跌的预期,目前维持回调多配的观点。”戴一帆表示。

冲高回落,玻璃纯碱夜盘跳水

2月11日以来,玻璃、纯碱期货持续走低。周三开盘后,玻璃、纯碱期货持续走高,但尾盘回落。昨晚夜盘,玻璃期货主力2205合约跌幅一度接近5%,纯碱期货主力2205合约跌幅一度超过2%,

据卓创资讯十三省口径库存数据,春节后首周,重点监测省份生产企业库存总量为4342万重量箱,较节前一周增加832万重量箱,涨幅23.70%。方正中期期货玻璃、纯碱研究员魏朝明认为,这是玻璃期货价格从上周五起持续偏弱的主要原因。

不过,魏朝明认为,玻璃库存数据同时也蕴藏着利多信息。2022年春节期间库存增幅832万重箱,显著低于2021年同期增加的1742万重箱、2020年同期增加的1952万重箱及2019年同期增加的1220万重箱,玻璃现货供需形势进一步向好。

现货市场方面,目前国内浮法玻璃市场行情稳中有涨,部分地区走货稍有转弱。华北京津唐个别厂小涨,整体成交较前期有所转弱,成交尚可;华东个别厂价格上调3—5元/重量箱不等,市场交投局部稍放缓;华中持续攀升后多数厂家稳价操作,局部出货略有放缓;华南市场整体稳价运行,广东个别价格零星上调,多数稳价操作,成交尚可;西南四川个别小涨2元/重量箱;西北乌海蓝星、宁夏金晶近日价格调涨,瑞诚近期涨幅较明显。

展望后市,永安期货玻璃、纯碱研究员姚沁源表示,目前玻璃下游正在逐步复工,估计玻璃贸易商还有一周左右补库时间,之后将会考验地产端的实际需求,而盘面也会逐步谨慎。玻璃今年一月以来从1700元/吨上涨至2200元/吨已经包含了春节后的补库预期。中长期来看,玻璃的博弈点在于地产竣工周期对于玻璃消费的支撑能否强于供应端高利润下的高开工率。

魏朝明表示,从年度供需看,房地产市场预期由冷转暖,2022年玻璃竣工需求释放推升玻璃价格预期升温。近期玻璃现货供需形势进一步向好,深加工企业买入套保宜逢低布局。

纯碱方面,近期国内纯碱市场稳中有涨,厂家出货较为顺畅。纯碱厂家订单充足,中东部地区联碱厂家轻碱货源依旧偏紧,部分厂家封单不接。

西北地区青海地区轻碱主流出厂价格在2450—2550元/吨,重碱主流出厂价格在2550—2650元/吨。华北地区纯碱市场持续上涨,河北地区厂家轻碱主流出厂价格在2500—2600元/吨,部分贸易商轻碱货源送到终端价格在2600—2700元/吨,重碱主流送到终端报价在2750—2900元/吨,当地玻璃厂家多执行月底定价。

魏朝明认为,纯碱此前涨势受到下游企业、期现商补库及宏观面、资金面利多因素的共同驱动。盘面在利多因素影响下短期冲高回落,后期会继续受到产业链高库存的压制。盘面冲高为锁定生产利润、管理库存跌价风险提供了较好的机会,建议生产企业卖保头寸继续持有。

一德期货玻璃、纯碱研究员张丽表示,元旦至今,期货盘面大幅反弹,纯碱和玻璃利润快速回到高位水平,终端需求尚未恢复,盘面兑现高需求,真实需求仍需时间验证,盘面继续上行没有新的驱动,或将维持振荡状态,冲高后或有较大下行风险。

相关报道美联储会议纪要:加息步伐可能比上轮周期更快

美联储未暗示3月加息50基点 缩表“靴子”何时掉下来?