历史上那些长期希望压低本国货币以刺激经济增长的央行高官们,如今正指望通过汇率升值来帮助对抗通胀威胁——2022年伊始全球外汇市场所呈现的这一幕另类景象,正令不少业内人士唏嘘不已……

距今差不多11年前,巴西财政部长曼特加(Guido Mantega)曾指责富裕国家发动了一场“货币战”:其做法是通过降低利率,以货币贬值来带动本国经济摆脱衰退,而像巴西这样在外汇市场上话语权相对更小的国家,则不得不承受货币升值的苦果。

但如今,各国采取的做法则可能与十年前大相径庭。

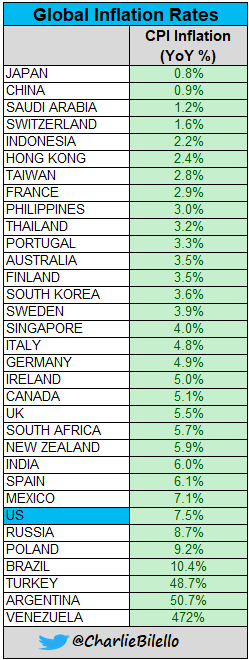

不断爆表的通货膨胀已经取代了低迷的经济增长,成为了许多经济体的首要担忧——当美国CPI同比涨幅在1月达到7,5%刷新近40年高位的同时,世界多地的人们也正饱受通胀之苦:德国CPI来到了4.9%、英国CPI达到了5.5%,巴西CPI突破了10%,土耳其CPI接近了50%……

而在这样的背景下,汇率似乎成为了各国最立竿见影、直接有效的干预手段:本币升值可以使进口商品更为便宜,从而帮助压低国内物价。

换言之——你在外汇市场上“站得越高”,就越不容易被全球通胀的“海啸”所淹没。

高盛:全球正打响一场反向货币战

根据彭博社的SHOK模型,如果第二季度美元在贸易加权基础上升值10%,那么接下来两个季度美国通胀率就有望被压低0.4个百分点。而如果欧元在类似贸易加权的基础上升值10%,对欧元区通胀的压制将更为明显。

尽管美联储主席鲍威尔(Jerome Powell)、欧洲央行行长拉加德(Christine Lagarde)等全球央行掌舵人都没有为近期本币汇率的升值来背书,但也没有对此唱反调。

其结果是,高盛集团和其他不少华尔街机构的策略师认为,一场“反向货币战争”可能正在上演,央行政策制定者将通过汇率升值来找到遏制通胀的工具。

高盛欧洲利率策略主管George Cole本周就表示,“重大的转变是,人们不再认为本币升值是不可取的。如果我们越来越多地看到G10央行认识到,在这个紧缩周期中强势货币实际上可能是你的朋友,我不会感到惊讶。”

在本周的一份客户报告中,Cole和他的同事Michael Cahill还暗示,随着美联储收紧货币政策的力度大于此前预期,其他央行将设法跟上这一步伐,以免本国货币走低。

高盛估计,主要央行平均需要升息约10个基点,才能抵消贸易加权汇率上升1个百分点的影响。这种抵制货币贬值的“新模式”应该最为有利于欧元、瑞典克朗和瑞士法郎。

美国银行策略师Shusuke Yamada和经济学家Izumi Devalier在本周的一份报告中也写道,“在成本推动通胀之际,没有人会希望本币出现贬值。”

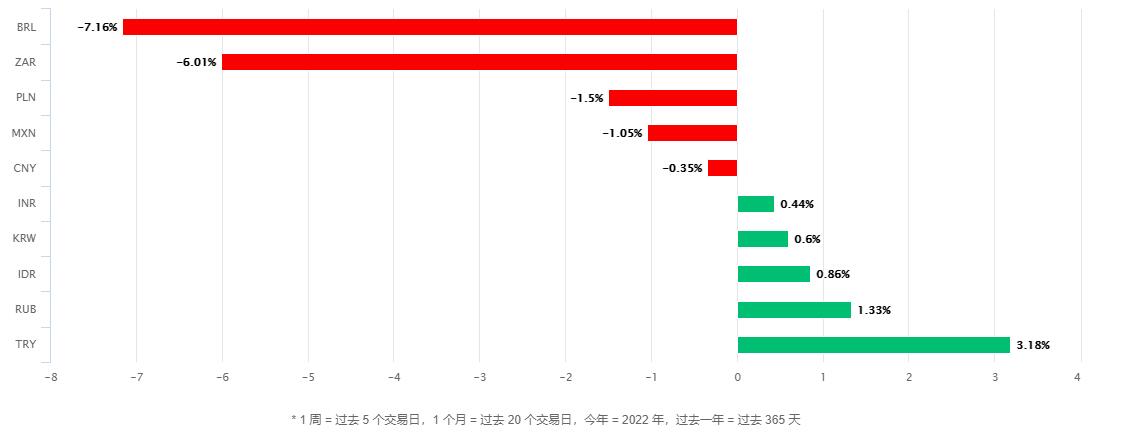

(年内众多新兴市场货币跑赢释放了加息预期的美元)

各国间应该如何掌控好“红线”?

随着G20央行行长和财长本周在雅加达举行在线和面对面会议,汇率也可能会成为一个话题,周五G20政经高官就将发布此次会议的公报。官员们上次在10月开会时曾表示,他们将审视“暂时性”的物价压力,但如今这个词已经被美联储所弃用。

值得一提的是,汇率历来都是各国政府之间的一个敏感话题,所有国家都不希望被指通过压低本币汇率来刺激贸易,同时他们也不希望出现“以邻为壑”的竞争。汇率的影响在波兰和瑞士等规模较小的开放型经济体中显得尤为重要,因为这将直接影响这些国家国内通胀和经济增长的表现。

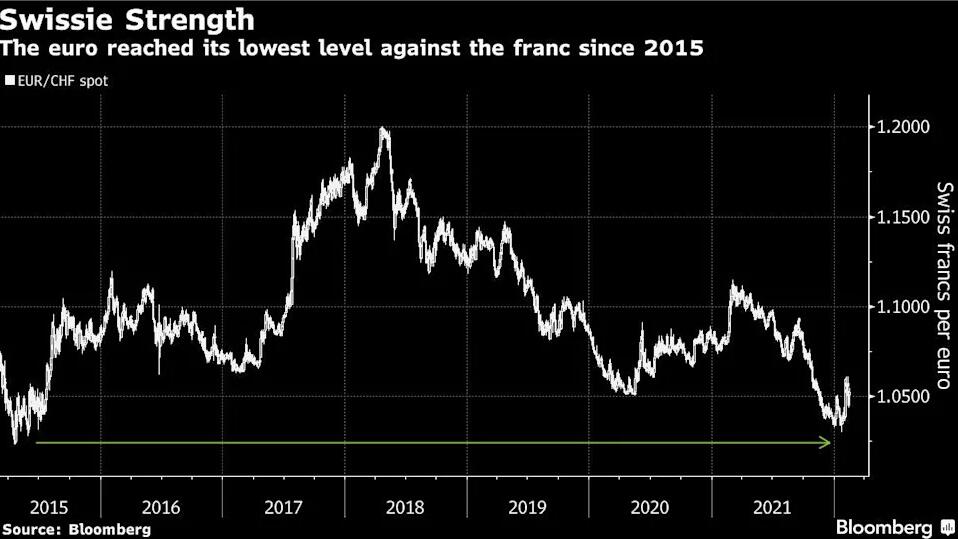

瑞士央行行长乔丹(Thomas Jordan)在去年12月的一番罕见表态无疑就颇为值得市场人士“玩味”。

乔丹当时指出,瑞郎的走强至少帮助瑞士避免了欧元区和美国那样的通胀飙升。“通过允许一定程度的名义升值,我们已经能够阻止瑞士通胀率进一步上升——这使得进口商品更便宜,”乔丹表示。

这番表态令一众多年来熟悉该央行政策基调的投资者“大跌眼镜”:瑞士央行曾长期抱怨瑞郎汇率过高对瑞士经济构成拖累。

波兰央行行长Adam Glapinski近期也曾表示,他欢迎波兰兹罗提走强,以“支持货币紧缩”。

将汇率作为主要货币政策工具的新加坡金管局,上月也出人意料地宣布了紧缩措施,表示将略微提高新加坡元名义有效汇率(NEER)政策区间的升值速度,加入了全球抗击通胀加速的行列,这推动新加坡元汇率达到了去年10月以来的最高水平。

道富环球投资管理公司(State Street Global Advisors)投资组合经理Aaron Hurd表示,“汇率是货币政策的一个关键杠杆。因此,作为整体紧缩周期的一部分,这些经济体容忍或鼓励本币走强是正确的。”

当然,如果未来真的爆发一场另类的“反向货币战”,各国如何掌控好“红线”,显然也将值得全球政策制定者倍加思量。

可以肯定的是,并非每个经济体都会因为货币走强而享受到通胀缓冲——这在很大程度上将取决于它们通胀篮子的构成以及当地国内的动态——例如薪资增速。对于那些尤其依赖国内服务业增长的经济体来说,本币升值也不会对抑制通胀起到太大的作用。

但对于那些需要控制物价的央行来说,允许本币升值与更高的利率相结合将是一个关键工具。牛津经济研究院的Priyanka Kishore表示,这料将成为G20会议的一个话题。“G20官员们可能会围绕许多主要经济体央行鹰派转变的潜在影响进行讨论,尤其是在货币贬值将成为输入性通胀的一个额外源头的情况下。”