引言

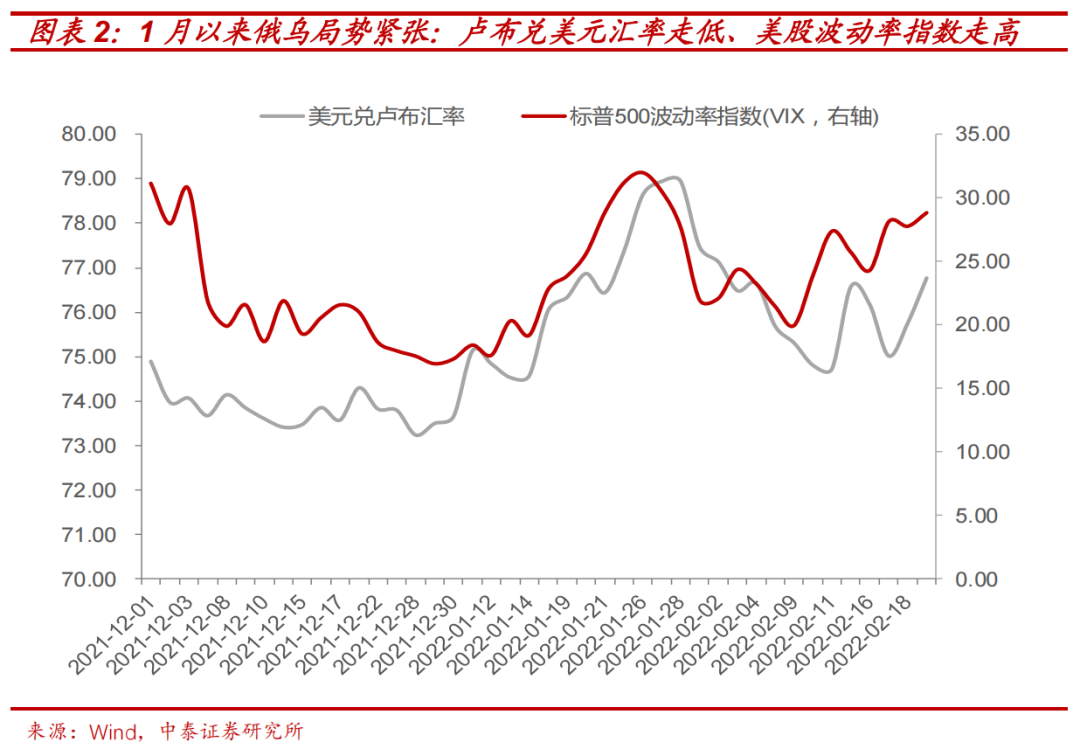

俄乌危机演绎:“行到水穷处,坐看云起时”。近期,俄罗斯总统普京宣布承认顿涅茨克人民共和国和卢甘斯克人民共和国并宣布驻军、发表强硬演讲,同时,美国宣布美军防御准备状态已升至3级(与古巴导弹危机同级),并开始对俄罗斯实施金融制裁。受这一风险事件影响,全球市场大幅波动:原油价格一度跳升至接近100美元/桶,欧美等全球主要资本市场股指普遍下跌2%左右,而事件中心的俄罗斯MOEX指数更是连续两天最大跌幅接近10%。

俄乌危机之所以引发全球市场如此大的波动,其核心在于全球投资者的两个担心:1)市场担心此后俄罗斯与乌克兰,乃至其引发战火的风险;2)市场担心普京此举,将引发美、欧空前严厉的制裁,如:将俄罗斯原油剔除全球原油供应系统,这将改变原油等大宗商品供求,并加剧全球通胀。

但我们认为:投资者此时无需恐慌,俄乌危机的最高潮或许也意味着其即将“落幕”,无论就俄乌危机本身,市场担心的两大风险——战争风险与俄罗斯能源强制裁风险,大概率不会发生;还是就历次“接近战争”的危机中,最为恐慌的时刻“逆势投资策略”反而收益率最高的历史规律或均预示着:以股票为代表的风险资产大概率阶段性“触底”,而原油价格或大概率阶段性“见顶”。

我们将从本次俄乌危机各方的博弈策略与利益“均衡点”分析,历史上四次“接近战争”的大国博弈中“逆势投资”策略的收益率规律,以及这种“逆势投资”策略之所以有效背后的大国博弈逻辑等多个维度出发阐述上述观点。

一、俄乌“大棋局”:棋桌上的各棋手在想什么?

1、俄罗斯:维持《明斯克协议》“现状”与提升普京国内“威望”

本次俄乌危机的爆发的原因要追溯到2014年乌克兰政局动荡下,普京在进军克里米亚的同时,支持俄罗斯族占多数的东乌克兰的顿涅茨克和卢甘斯克地区事实独立。实际上,自2014年以来,上述地区就一直被俄罗斯武装所控制,只是过去几年,俄罗斯从不公开承认这些地方是俄罗斯控制的,而声称是当地“亲俄民兵”所为。2015年,在西方的协调下,也迫使乌克兰签署了事实上承认了东乌克兰独立地位的《明斯克协议》(包括:乌克兰政府军从该地区撤出,同意当地自治等)

自2015年乌克兰政局逐步稳定以来,出于乌克兰自身国家利益的考虑,其不断要求修改《明斯克协议》,同时,在政治上不断试图向北约靠拢,在军事上不断攻击东乌克兰上述两个地区的当地武装,并取得一定程度进展。这对于俄罗斯和普京的国内支持率不断产生困扰。

因此,本次俄乌危机,虽然普京给出了:“北约停止东扩,部署退回1997年以前,放弃在乌克兰、东欧、外高加索、中亚的任何军事活动”等宏大目标,但其真正的“底线主张”或仍是:阻止乌克兰加入北约以及维护顿涅茨克和卢甘斯克事实独立的“现状”。俄罗斯本希望借助与美欧外交渠道来迫使乌克兰继续接受《明斯克协议》下的“现状”,在外交努力无果后,或通过公开承认这两个地区的独立与俄罗斯武装存在的做法,借以吓阻乌克兰采取进一步行动。

对于普京而言,其更为重要的目的在于提升其在国内的威望:近年来,伴随俄罗斯经济下行,2020年其官方统计的支持率已较其历史最高时期下滑20%,同时,俄罗斯国内,纳尔瓦尼等反对派游行亦对其产生冲击。普京的乌克兰讲话看似强硬的背后,将乌克兰问题的根源归结为“前苏联的错误实践”与“北约的背信弃义”,其目的也是在于打击其国内“左”和“右”的政治对手。

正是由于普京提升国内威望的基本政治目标,以及俄罗斯实力明显逊于西方阵营的客观现实,这决定了其或会通过制造局势的紧张,来吓阻西方并提升国内士气,但会千方百计回避突破西方“底线”且对其政权稳定产生致命冲击的真正战争,如:普京在本次危机期间,反复强调,“试图将俄罗斯引入战争是西方的阴谋”。同时,在达成政治目的后,迅速体面地全身而退,也即:“接近战争”而不“实质战争”的策略。那么俄罗斯面临的西方的“底线”又是什么呢?

2、美国:借助渲染危机,重新获得对欧洲主导权

对于美国而言,由于其当前战略重心已完全转向聚焦亚太。其并不希望被东欧分散过多力量,因此,在接受“明斯克协议”即维持“现状”的基础上,给予乌克兰一定支持是其核心战略利益。故乌克兰试图加入北约的主张本身就很难被美国所接受。而维持“现状”更是与俄罗斯利益交往更密切的德国、法国等欧洲国家的共同立场所在。其对于俄罗斯进行严厉能源制裁等威胁的核心出发点,均在于防止俄罗斯可能的进一步入侵乌克兰并改变“现状”。

就本次俄乌危机而言,拜登一方面希望借此机会通过彰显强硬,来挽救其去年阿富汗撤军以来其国内岌岌可危的支持率。另一方面,借助对俄罗斯“入侵”乌克兰的渲染,强化了欧洲国家的恐慌及对美国的依赖,借机弥合2016年特朗普“美国优先”以来造成的美欧关系隔阂,重新掌握对欧洲关系的主导权。

作为2014年克里米亚危机和《明斯克协议》的实际利益最大受损方,乌克兰是本次危机中最为希望“打破现状”的“破局者”,但其实力最为弱小的现实,使得其亦希望通过渲染危机,试图将美国等西方直接拉进来,以实现“破局”。

二、俄乌危机的“高潮”与“落幕”:美国与普京或实现“双赢”的“均衡点”

通过对俄乌危机中各参与方的根本利益诉求的分析,就不难得出,当前俄乌危机的“高潮”不仅不是市场担心的全面战争、能源强制裁等“大戏”的开始,反而是“落幕”前的“终章”,其根本原因在于,各方利益在当前时点已实现“均衡”,而再进一步,则各方利益都将承受不可承担之损失。

1. 就普京与俄罗斯而言:强硬声明背后,实际仅是“既成事实”的承认。此次事件强化了普京在国内民族主义者的权威,并有效打击了其国内潜在政治对手。虽然其要求北约回到1997等宏伟目标并未实现,但阻止乌克兰加入北约和通过公开宣布承认两个地区独立和俄罗斯武装存在,阻止乌克兰不断采取的军事收复的行动,使其可以足够体面的“全身而退”;而由于其做法如同乌克兰总理所言,仅是“俄罗斯合法化自己的军队,这实际上自 2014 年以来就在顿巴斯存在了”。并无进一步进攻基辅等扩大化的行为,因此,也避免触及美欧的“红线”。

需要指出的是,这一与现有“国际法体系”毕竟有违的行为,增加了俄罗斯在国际社会,特别是西方世界的被孤立程度,这或许也算是其支付的某种代价。

2. 就美国而言:只要“现状”维持,就不会实施严厉的能源制裁。此次拜登通过彰显强硬,一方面,有助于改善其在阿富汗事件后国内偏软弱的形象;更重要的是,美国通过本次危机下欧盟,特别是东欧各成员国对于所谓 “俄罗斯要恢复苏联国土”的严重不安全感,严重削弱了欧盟内部“亲俄派”,重启了北约内部协调机制,指挥丹麦、西班牙、意大利、法国等国的军队向东欧部署,进而全方位强化对欧盟控制,也使得德国主动取消了美欧关系此前的一个重要阻碍——俄罗斯“北溪二号”天然气管道项目。

由于维持“现状”是除乌克兰外的各方利益共识,而俄罗斯当前所为并没有改变“现状”,只是对既成事实的“公开化”。因此欧美不会对俄罗斯进行严重制裁(只会象征性制裁,如同当前的仅对卢甘斯克、顿涅斯克两个地区进行投资限制与相关官员进行制裁,故美国制裁措施公布后,俄罗斯股市、美股均大涨,而原油价格大跌):白宫与英国政府表示“如果俄罗斯进一步入侵发生,将会有更严厉的制裁”。

作为利益受损的一方,乌克兰依然是本次危机的输家,紧张的局势使得外资大幅撤离,经济深受影响,改变“明斯克协议”现状的目标也并未实现,但乌克兰相对弱小的实力,以及东乌克兰本身宗教、民族的矛盾,使得其不得不阶段性接受现状,故乌克兰总统在俄罗斯宣示后,亦表示“我们想要和平”。

当然需要指出的是,乌克兰出于自身国家与民族利益的认知,很难长期接受当前“现状”,因此,从中长期看,东乌克兰地区或仍将不断产生新的冲突与对抗。

三、“行到水穷处,坐看云起时”——历史复盘下的四次“接近战争”危机对资本市场的影响

上文中,我们通过逻辑,推演了本次俄乌危机中各方的利益与博弈“均衡点”,指出这种“接近战争”危机的“高潮”,也即临近“落幕”,市场担心的战争与俄罗斯能源制裁不会发生,故相关风险资产价格或阶段性“触底”而原油等价格则或阶段性“见顶”。那么历史上类似的“接近战争”风险下,资本市场的真实表现是否遵循这一规律呢?

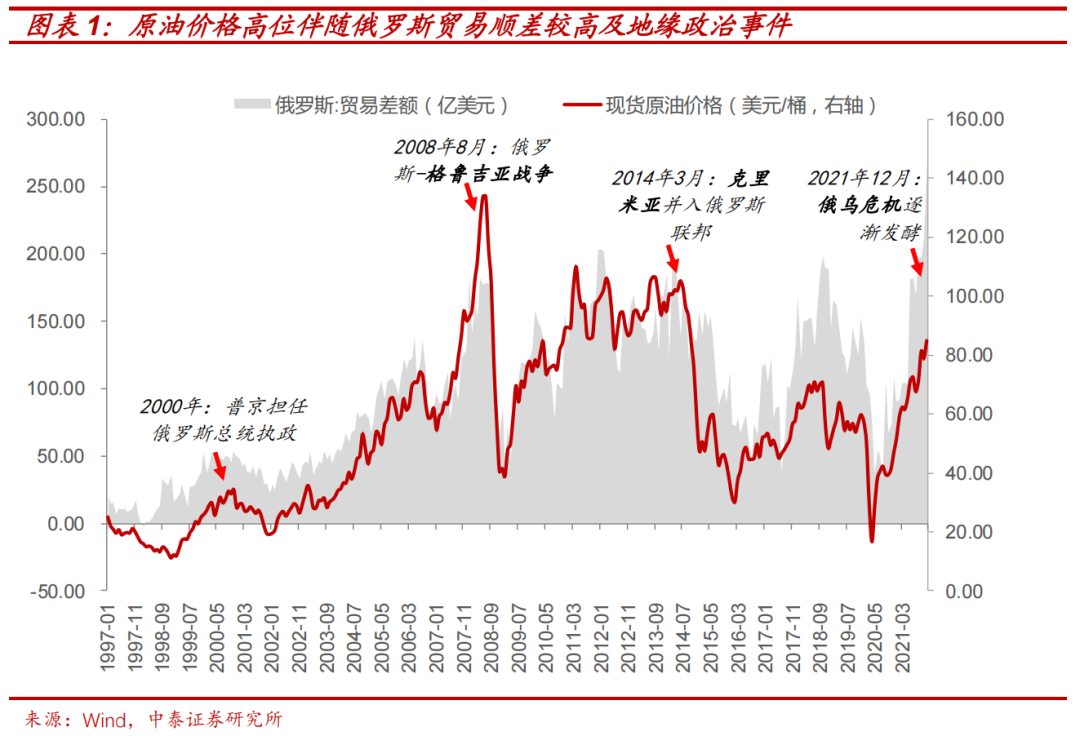

1、普京下的俄罗斯吞并格鲁吉亚、克里米亚对原油的影响:危机落地即油价见顶

首先,我们从最近20年,两次俄罗斯与周边国家冲突,和西方的制裁威胁出发,研究地缘风险下原油价格走势的规律,可以发现:2008年08月俄罗斯的格鲁吉亚战争与2014年3月俄罗斯吞并克里米亚,基本上危机高潮落地之时即是原油价格见顶之时。

其原因在于:通过梳理这两次危机之后的西方对俄罗斯制裁措施,可以发现:西方的制裁仅是对俄罗斯部分官员的个人制裁与涉事区域的局部制裁,市场此前所担心的强能源制裁并未发生。

这背后的原因在于,普京非常“精准”地选择了西方当时所忽视的“空白”地带,回避了西方的“红线”,如:2008年在格鲁吉亚“间接地带”动武,这得益于西方对这一区域的漠不关心;2014年在克里米亚和乌克兰东部的“代理人攻势”,则借助了乌克兰内部政权更替的混乱以及历史法律的混乱下西方世界的犹豫。

对于原油价格而言,由于在此前危机发酵过程当中被过度透支了强能源制裁和原油供给短缺的预期,并且囤积了大量的“获利盘”,故当危机落地,制裁力度明显低于预期之时,被过度拉高的油价和失衡的筹码结构都将驱动油价“见顶”,并出现长达2年以上级别的调整。

2、四次“接近战争”危机对资本市场的影响:“逆势投资策略”胜算几何?

就危机性质而言,本次俄乌危机中,西方与俄罗斯的对峙烈度是远大于2008年格鲁吉亚危机和2014年克里米亚危机时。如果说,前两次事件西方是漠不关心或措手不及,那么,此次危机中美国将防御准备状态提升至3级,与古巴导弹危机同级,基本是针锋相对的“接近战争”状态,那么历史上,这种“接近战争”的危机下,全球资本市场又将如何演绎呢?

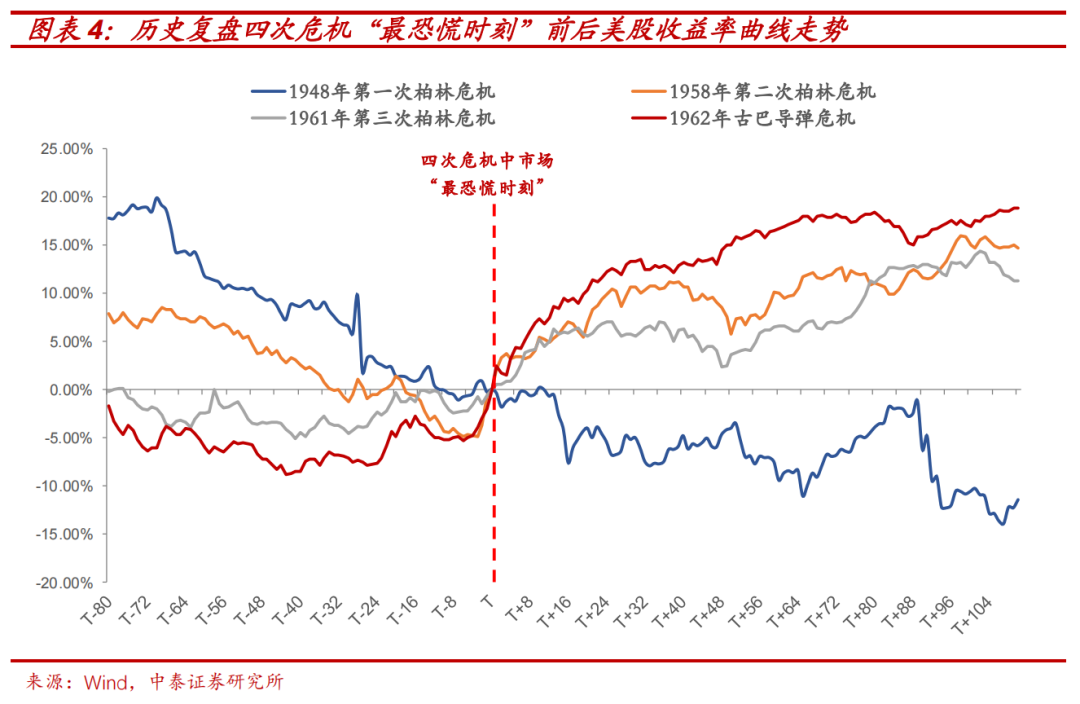

实际上,在冷战期间,这种“接近战争”的大国对峙一共发生过四次:1948年6月的第一次柏林危机,1958年底的第二次柏林危机,1961年年中的第三次柏林危机与1962年10月的古巴导弹危机。通过观察这些时期的美股表现,可以发现:

1) 首先,从大势角度看,除了第一次柏林危机,因为爆发在二战后不久,引发全球投资者对于第三次世界大战爆发的担忧,进而引发了美股接近一年左右的调整外,其余两次柏林危机与古巴导弹危机对道琼斯指数的影响均属最多1-2个月的“事件性冲击”,没有改变美股整体大牛市的情况;

2) 其次,从事件交易的角度看,四次“接近战争” 均有一个胜率明显的“逆势投资策略”的规律,即:在危机发展到最高潮,市场最为恐慌的时候就是最佳的“买入点”,其后将呈现“V型”反转:我们统计发现,在最佳“买入点”持有一个月,一个季度和半年的平均收益率分别为8.79%、11.11%及15.01%。

正所谓“行到水穷处,坐看云起时”。四次“接近战争”危机中,这种最佳买入点的“最恐慌时刻”具体指的是:

第一次柏林危机中,1948年6月24日,苏联全面切断西占区与柏林的水陆交通及货运;

第二次柏林危机中,1958年11月27日,苏联单方面发出“最后通牒”,要求英美法六个月内撤出西柏林驻军;

第三次柏林危机中,1961年7月初,苏联领导人赫鲁晓夫宣布暂停复员,并将军费增加三分之一,发表讲话威胁将发动战争,踏平西柏林,美国总统肯尼迪作出强硬反应,绝不容重演绥靖政策,要求国会增加32.5亿美元的国防预算,征召部分后备役人员及国民警卫队入伍,扩大民防及修筑防空措施;

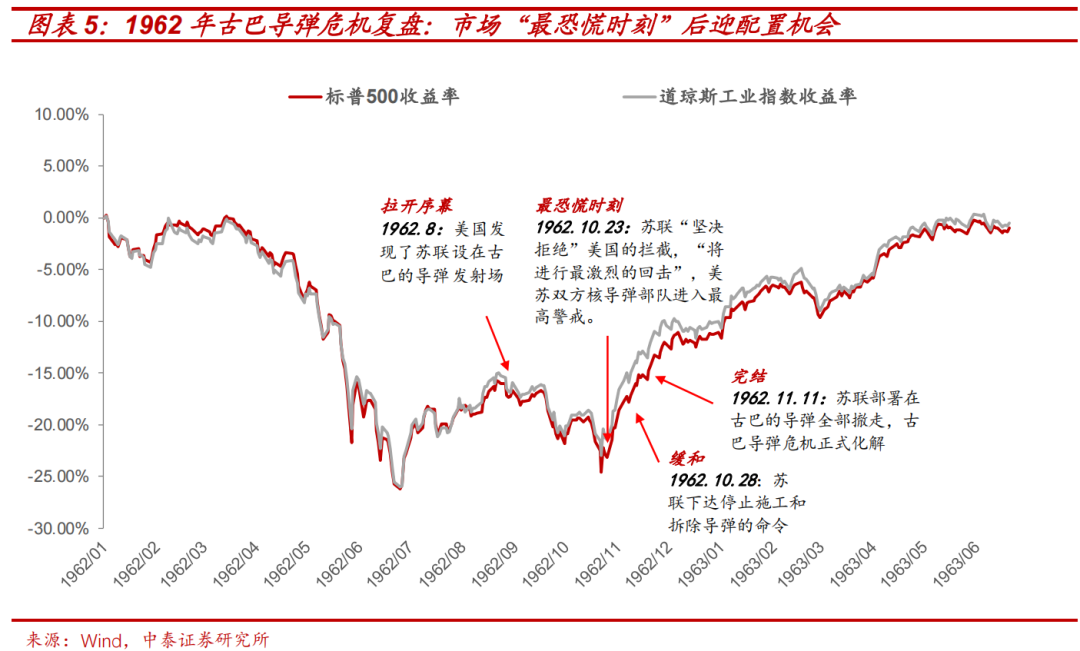

古巴导弹危机中,1962年10月23日,苏联政府发表声明,“坚决拒绝”美国的拦截,对美国的威胁“将进行最激烈的回击”,同时,美苏双方核导弹部队进入最高警戒。

四次“接近战争”的危机中,全球最恐慌时刻之所以成为“逆势投资策略”收益率最高的“买入点”,本质是由于最恐慌时刻之后,危机局势本身的迅速缓解和反转:如:第一次、第二次柏林危机以苏联的让步和解除封锁告终,第三次柏林危机,以苏联修建柏林墙的防御式措施结束,而古巴导弹危机则以苏联撤出在古巴部署的核导弹收场。

3、“逆势投资策略”高胜率背后的深刻机制:“接近争”与“以攻代守”的博弈策略

我们认为,这种投资规律不是偶然,这背后是有着深刻的“接近战争”的大国博弈策略和逻辑:

1) 首先,在核战争相互毁灭的背景下,作为实力相对弱小的一方,无论是冷战时的苏联还是当前的俄罗斯,决策者均深知真正的大国间全面战争对于国内政权稳定的“灾难性后果”,因此,会极力避免发生真正的战争。既然真实的战争不会爆发,那么对美股上市公司内生基本面的影响就相对可控,不会改变美股的大趋势且伴随冷战过程的推进,市场逐步定价了“大国对抗增多的时代背景”,故“古巴导弹危机”式的四次“接近战争”危机对于资本市场的影响多呈现风险偏好阶段性下行的“事件性冲击”。

2) 其次,古巴导弹危机式的四次“接近战争”的本质可以视为大国对抗中,实力较为弱小的一方,“以攻代守”的博弈策略。在诸如冷战这样的大国博弈之中,面对实力更为强大的美国和西方阵营咄咄逼人的攻势,如:古巴导弹危机前,美国在土耳其等接近苏联腹地的地区部署核武器,本次俄乌危机前,北约不断的“东扩”与对乌克兰的支持等,作为实力相对弱小一方的苏联和俄罗斯,只有诉诸于彰显强硬的不惜战争的决心和意志才能让西方重视自己的战略诉求并提升领导人在国内的威望。在这一过程中,必然伴随着不断的局势升级,直至让西方社会整体产生某种程度“恐慌”为止,就资本市场而言,风险资产必然在这一过程中迎来一定程度的冲击和调整。

通过“以攻代守”,实现了一定的战略目标,诸如:提升领导人政治威望等之后,决策者考虑的是怎样以“胜利者姿态”,体面的全身而退,而这往往需要展示更加强硬的姿态,并在实质上的“恰到好处”,诸如:柏林危机中,赫鲁晓夫修建了柏林墙,本次俄乌危机中,普京通过承认乌克兰东部两个州独立的“既成事实”,确保以体面的强硬姿态,维持了最低程度的地缘现状。这也是这种“接近战争”的危机本身,行至“高潮”即渐近“落幕”,以及“逆势投资策略”高胜率——资本市场最恐慌的时刻反而容易形成“最佳买点”的背后机制。

四、结语:“落幕”与“开篇”

“高潮”下的“落幕”:综上,无论从本次俄乌危机中各方利益与博弈策略出发的逻辑推演:各方利益在当前时点已实现“均衡”,俄乌危机事件当前渐近最恐慌的“高潮”,本身也意味着随时可能“落幕”,因此,市场最为担心的全面战争与俄罗斯原油被强制裁风险大概率不会发生。

还是从历次“接近战争”的大国博弈对市场的影响:在市场最恐慌之时,买入权益等风险资产,卖出原油的“逆向投资策略”总能取得明显超额收益的历史规律。均预示着:当前时间点股票等风险资产大概率已阶段性触底,故权益市场投资者无需悲观;反而当前情绪最为亢奋的原油等商品或阶段性见顶,投资者宜适度谨慎对待。

“大变局时代”的“开篇”:虽然就本次俄乌危机本身而言,即将在“高潮”中迎来“落幕”,但是,从中长视角看,由于现有国际法体系与冷战后的地缘秩序在本次俄乌危机中,首次遭受了明确的冲击,因此,本次俄乌危机或预示了一个新的“大变局”时代的到来,即:大国间博弈不断加剧,国家间的不安全感与日俱增,安全在各国供应链中的权重越来越高于经济效率本身。

从这个意义上看,当前俄乌危机既是“落幕”又是“开篇”,而“大变局时代”的“开篇”也或是俄乌危机下,资本市场的真正孕育的真正中长期投资机会所在:半导体上游国产材料、华为国产芯片所配套的软件生态系统、军工中的主机厂等国产替代与供应链安全的相关细分板块或将在新的“大变局”时代迎来更多的政策、资源、资金等的支持,值得投资者重点关注。

风险提示:俄乌危机出现超预期“黑天鹅”,原油、股市等因为其他因素变化走势超预期。

相关报道历史数据告诉你“俄乌冲突”对经济有多大影响

一图看懂:俄、乌局势将影响哪些大宗商品的供应

中金策略:俄乌局势如何影响全球市场?