智通财经获悉,美银的数据显示,在标普500指数成分股中,超过一半处于熊市区间(即股价较近期高点跌20%及以上),而实际利率已经降至过去极端时期的水平。

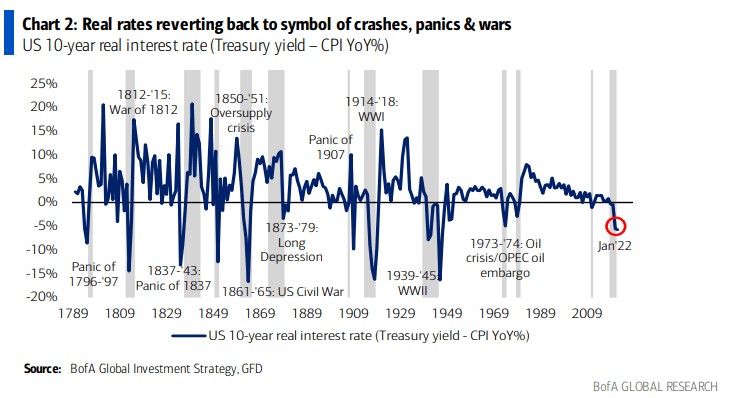

美银策略师Michael Hartnett表示,地缘政治正在加剧2022年的通胀、利率和增长冲击,实际利率已降至负值,和过去250年来“崩盘、恐慌和战争”时期的水平相当。

Hartnett认为,央行过度消费、全球化的牛市时代已经结束,而政府干预、社会和政治两极化、通胀和地缘政治等导致的熊市时代已经开始。

不过,科技股和私募股权的长期牛市才刚刚开始,他补充道。

美银表示,在纳斯达克100指数成分股中,陷入熊市区间的个股比例为76%,这一比例在标普500、MSCI全球ETF中分别为51%、35%。

分析师指出,迪士尼(DIS.US)、Visa(V.US)、赛富时(CRM.US)、奈飞(NFLX.US)、meta Platforms(FB.US)、Biotech(BIOT.US)、Twitter(TWTR.US)、PayPal(PYPL.US)等处于或低于新冠疫情前的水平。

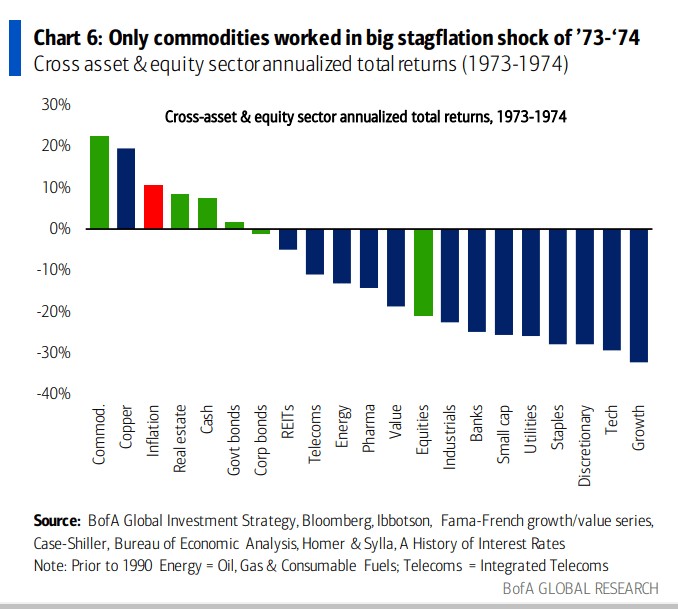

Hartnett表示,投资组合应该为滞胀和美元贬值做好准备,20世纪70年代看涨的资产包括实物资产、大宗商品、通胀保值债券(TIPS)、小盘价值股、新兴市场股票等。

但他表示,在1973-1974年的大滞胀冲击期间,只有大宗商品发挥了作用,就像今天一样;值得注意的是,21世纪20年代可能标志着快速且动荡的经济和投资周期。