3月美联储加息50bp风险解除,或将于5月开始缩表。未来的风险点主要在于美联储加息的节奏与幅度。本次议息会议有以下4点内容值得关注:

首先,加息25bp落地,QT将在5月的议息会议上公布。声明显示受供需失衡、能源价格影响,美国通胀压力增强,近期就业增长强劲,但俄乌局势对美国经济的影响有很高不确定性,因此美联储本次加息步长仍为25bp.同时,鲍威尔表示将于5月公布缩表计划,总体速度快于上一次。

第二,鲍威尔表示持续加息是适宜的,未来经济衰退可能较低。3月通胀大概率将突破8%,且目前美国就业市场供需矛盾依然突出。鲍威尔认为经济表现强劲,薪资将持续上升,明年经济衰退的可能性很低,美国经济有能力迎接更加紧俏的货币政策。我们认为若通胀压力继续累积,不排除5月一次性加息50bp的可能。

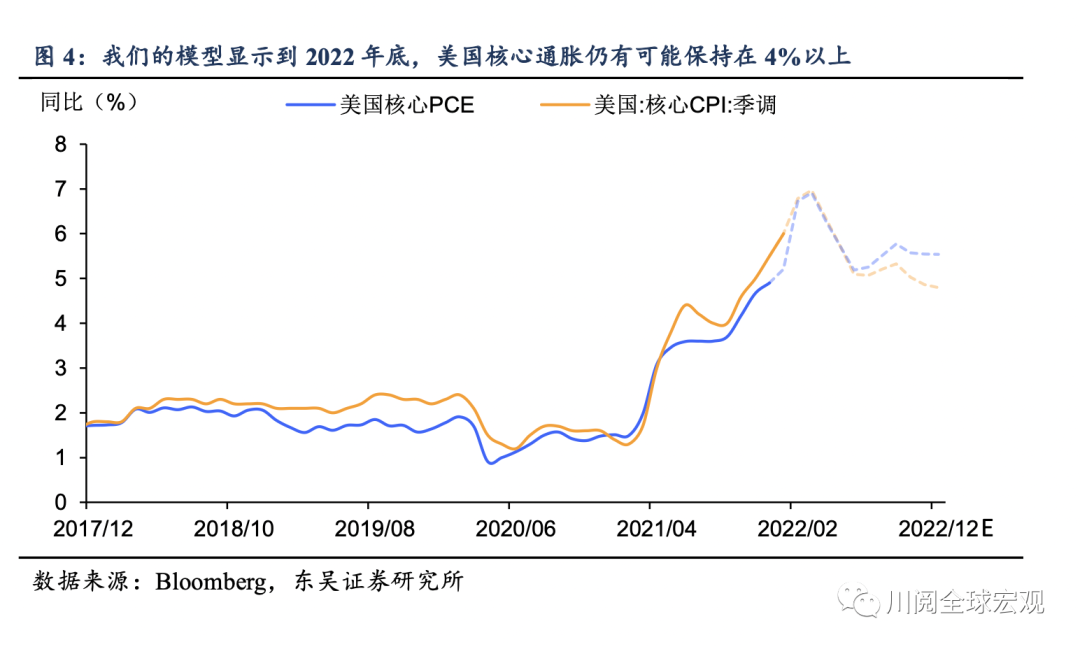

第三,美联储上调2022年核心CPI预期1.4个百分点至4.1%,同时下调经济增长预期至2.8%。本次俄乌冲突对全球范围内的能源、金属和农产品供给造成了较大影响,使得已经处在高位的通胀预期被进一步推升,美国通胀风险已经大于20世纪60年代末和70年代初。我们预计年内美国核心通胀将保持在4%以上。

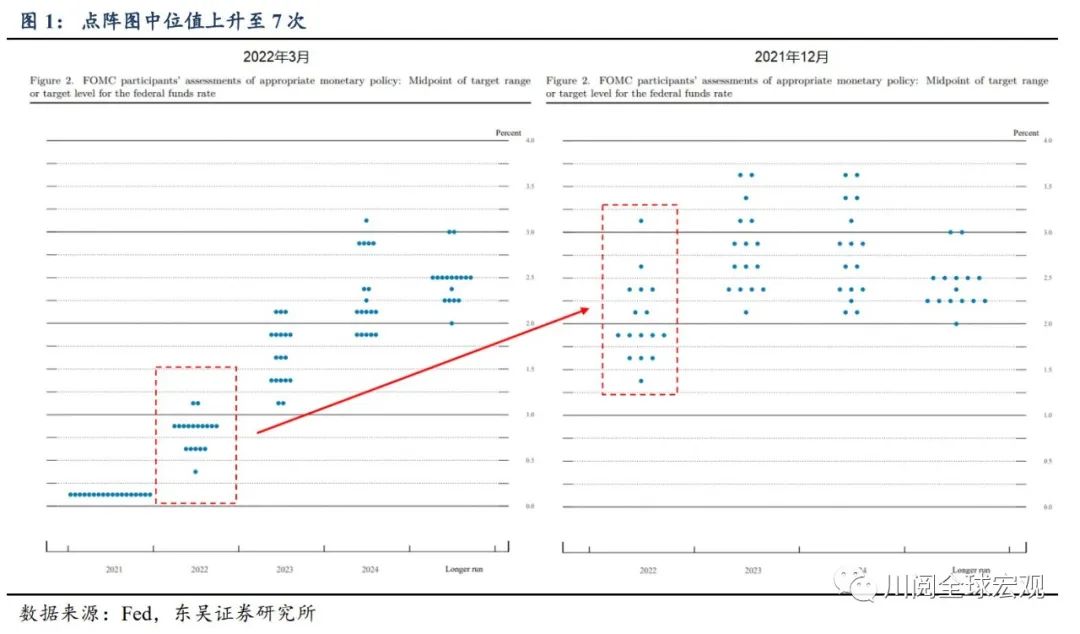

第四,点阵图显示加息中位值达7次,超出市场预期。通胀问题是美联储亟待解决的首要问题,其重要程度甚至超过了经济增长下行压力和劳动参与率的不足。本次会议的点阵图所显示的加息预期较此前更为激进,75%的官员预计今年将加息7次,此前市场普遍预计中位数为5次。同时,近7成票委支持明年加息3次或以上。会议结束后,年内市场隐含加息7-8次的预期上升10个百分点至66%。

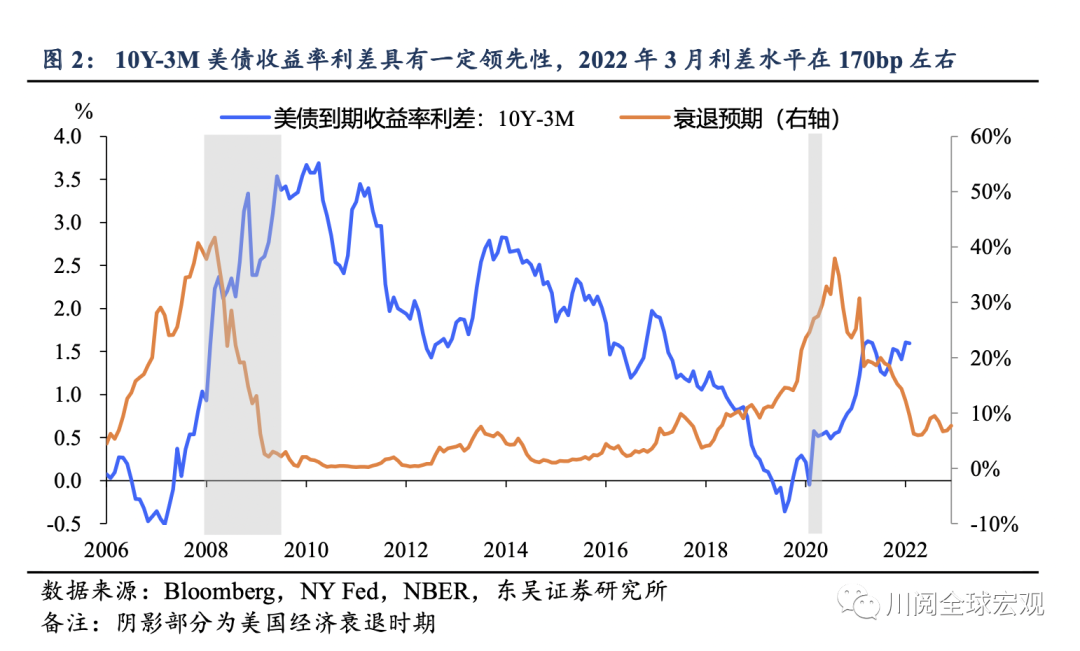

2022年3月市场利率表明美国经济衰退概率将在2023年明显上升,但仍难以阻碍加息步伐。10Y-3M 美债收益率利差具有一定领先性,曲线倒挂则预示着经济陷入衰退的可能性升高。目前该利差约为170bp,暗示美国经济衰退风险将在加息6次后明显上升。然而,结合鲍威尔讲话和美联储对通胀的预测,为防止通胀上涨过快而影响消费者信心,美联储将持续加息直至通胀回到目标区间。

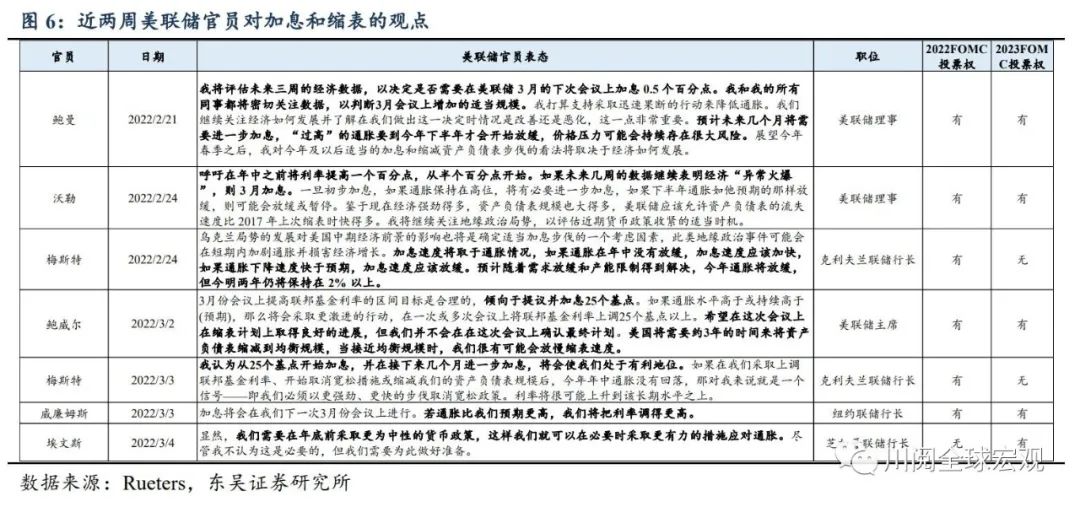

若后续通胀持续高企,市场对美联储一次性加息50bp的预期将大幅上升,但考虑到诸多不确定性,美联储或仍将以每次加息25bp收场。1月议息会议以来,美联储各票委的表态先是强化一次性加息50bp的预期,再最终以加息25bp落地。我们预计美联储后续还将通过这种模式引导市场预期,以降低对金融市场的冲击。

我们预计美联储更快的加息步伐将拉动美国10年期TIPS到期收益率走高。3月以来,美联储各票委对本次加息幅度发表了较多观点,更多表达的是对加息25bp的支持。加息50bp预期落空后美债实际收益率出现下滑,TIPS到期收益率自3月初开始下行。近一周平均值较2月末下行近25bp,实际效果近似于降息。但在年内加息节奏加快的预期下,我们预计10年期TIPS到期收益率将重拾上行趋势。

3月议息会议将如何影响资产价格?美联储更偏鹰派,三大股指一度回落后再度扩大涨幅,美债收益率大幅攀升,反映出投资者相信俄乌局势并不会减缓加息的势头。结合历次加息周期中大宗商品的表现以及俄乌冲突的影响,我们依然看好大宗商品,美元指数将保持强势。

风险提示:疫情扩散超预期,地缘政治危机超预期,国内外政策超预期