本周似乎每一天都有美联储极端鹰派的言论,让市场“震惊”。但有分析师指出,联邦基金利率最终将很难超过1%。

周二,美联储理事布雷纳德表示,可能会通过5月起缩表来加快货币紧缩步伐。布雷纳德指出,最重要的降低通胀。周三,美联储3月份联邦公开市场委员会(FOMC)货币政策会议的纪要文件显示,许多官员指出,为了应对40年来最严重的通胀,一次或多次加息50个基点可能是合适的。美联储官员还讨论了他们希望如何缩减资产负债表的路线,共识规模约为每月950亿美元。

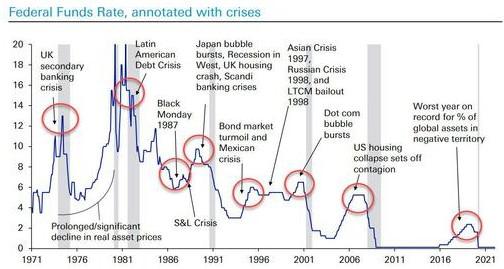

作为联邦公开市场委员会中最“鹰派”的成员之一,布拉德周四引用了重要的经济理论“泰勒规则”称,目前的政策利率太低了约300个基点,即若美联储想要控制住通胀——目前,美国2月CPI已达到8%,需要将其基准短期借款利率提高到3.5%左右;这听起来没什么问题,因为上次美国CPI达到8%时,联邦基金利率达到了12%。布拉德还表示希望在6月前看到100个基点的加息。

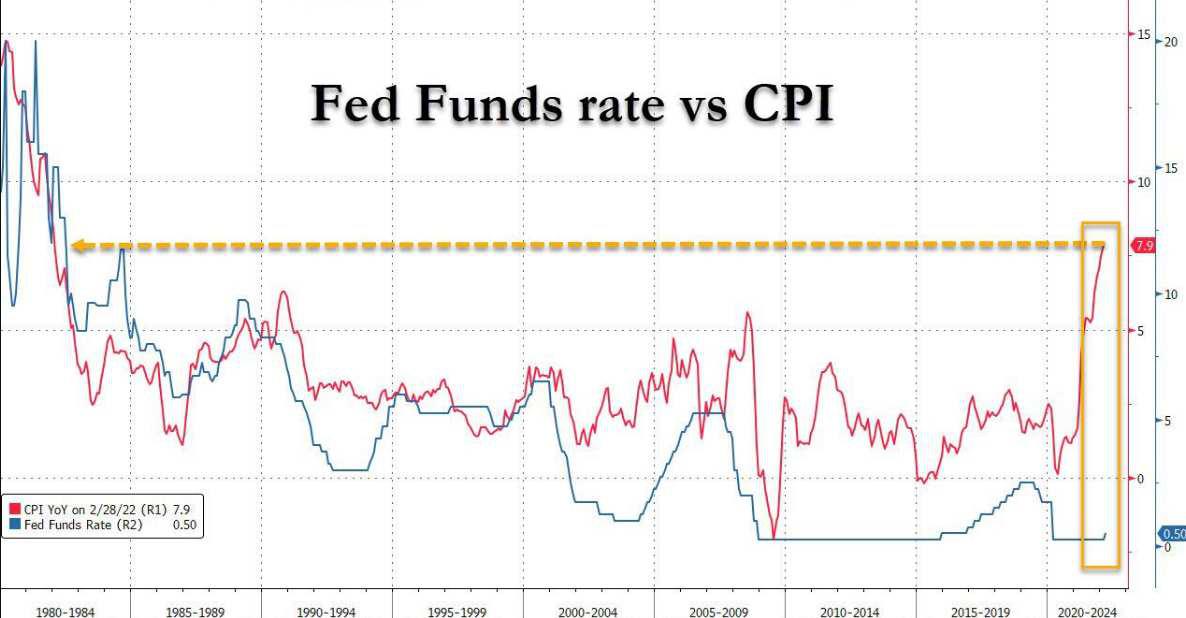

联邦基金利率与美国CPI走势

关于该结论,一个明显的问题是,美联储能否在不破坏整个金融体系的前提下,将利率提高到接近12%的水平,甚至只是3.5%的水平。另一个问题是,泰勒规则是否适用于目前独特的情况:即在利率仍处于低位的同时,美联储的资产负债表规模达到约9万亿美元。

事实上,尽管FOMC的鹰派立场意味着货币政策将以比预期更快的速度收紧,但第三个问题是,收紧的速度会有多快,或换句话说,量化紧缩与加息之间的权衡是什么?当然,资产负债表收缩得越快,联邦基金利率需要的上升幅度就越小。

对于这个问题,法国兴业银行策略师Albert Edwards认为联邦基金利率将不会超过1%,目前的联邦基金利率区间为0.25%-0.5%,这就意味着美联储将只会再加息两次25个基点,或只再加息一次50个基点。Edwards表示该结论基于同事法兴银行北美量化股票策略主管Solomon Tadesse的计算。

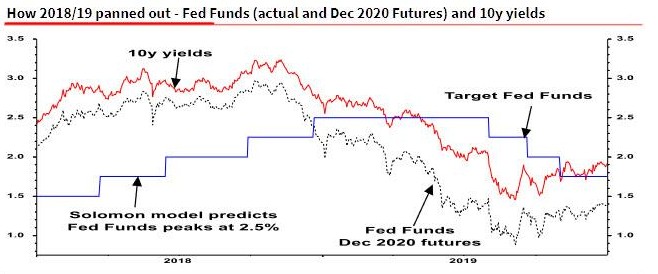

Tadesse早在2018年正确押注美联储的加息峰值,在2018年5月他当时反对市场的共识预期,他指出联邦基金利率的峰值将为2.5%。

美国联邦基金利率走势

他对本轮周期的最新分析显示,联邦基金利率的峰值略低于1.0%,也就是说,在美联储被迫逆转加息之前,加息幅度不足3次!这与当前的共识预期相距甚远。

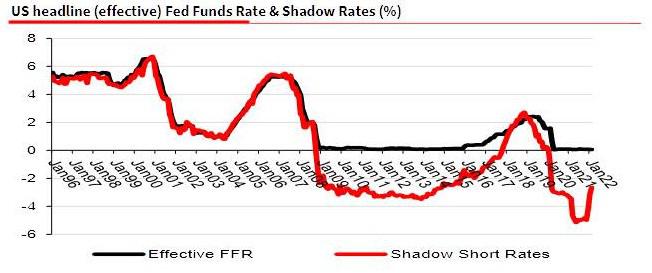

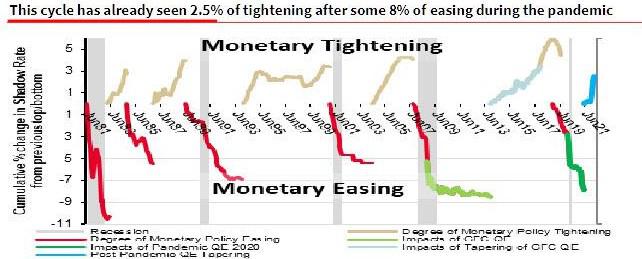

美国联邦基金利率与影子(有效)联邦基金利率走势

首先,Solomon基于“Wu-Xia影子利率”以及“De Rezende/Ristiniemi影子利率”与美联储的资产负债表的估计,美联储的资产负债表从2018年底的不足4万亿美元扩张到目前的约9万亿美元等于联邦基金利率降至-5%。但目前,在结束QE的同时将整体联邦基金利率提高25个基点,这意味着影子联邦基金利率从-5%跃升至-2.5%——即加息250个基点。

影子利率是一个模型数据,旨在将收益率曲线的信号映射为联邦基金利率的等效利率。在这些“零利率下限”环境下,许多研究人员使用影子利率模型来描述利率期限结构或量化货币政策立场。

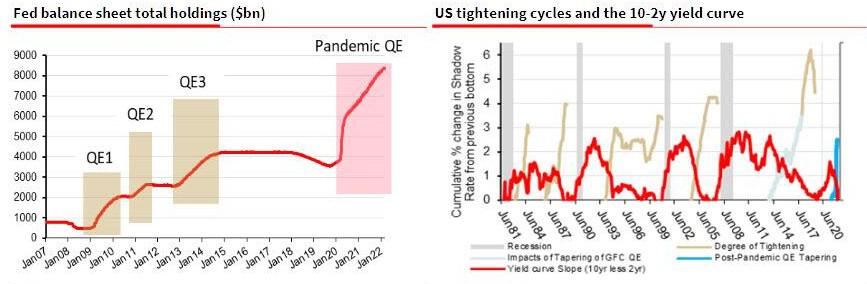

美联储量化宽松与美债利率走势

回顾2018年的情况,上面我们已经提过,当在2018年5月中旬,Solomon就已提出2.5%的联邦基金利率峰值,而市场当时的预期的3%。这看起来可能差别不大,但当时的情况是,2018年10月,鲍威尔提出离政策“中性化”还有很长的路要走;2018年12月,美联储将利率提高到2.5%,随后市场转向与Solomon同样的立场——即美联储在紧缩周期中过度加息。

市场、实际与Solomon预测美国联邦基金利率走势

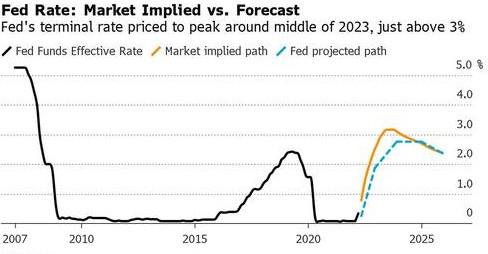

与此同时,2018年11月中旬后美债涨势是收益率在当时上一次加息前见顶的典型情况。 相比之下,目前市场预计美联储将迅速收紧利率,到2023年3月联邦基金的峰值将接近3.5%。

隐含联邦基金利率vs预测

在此基础上,美债市场要等到今年才安全。尽管对衰退的担忧正在加剧, 但由于通胀猖獗,许多投资者认为联邦基金利率将接近4%的峰值。本周早些时候,德意志银行成为首家预测美国经济将陷入衰退的大型投行。

毋庸置疑,市场普遍预期,在美国经济衰退后,美联储下次开始降息之前,利率将升至3%的高位。如果Solomon关于美联储将难以把联邦基金利率上调至1%及以上的预测是正确的,这与市场普遍预期存在巨大分歧。 下图清楚地展示了最近联邦基金影子利率上升250个基点与美联储此前政策周期的对比。

影子联邦基金利率已上升250个基点

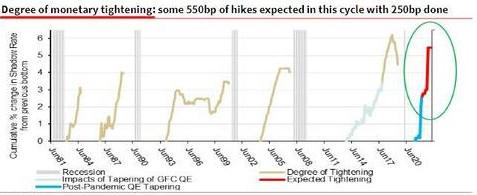

Solomon计算了一个货币紧缩与宽松比率(MTE),即前一个周期紧缩程度与宽松程度之比。下图显示了在1980年代,随着通缩成为主题,MTE比率下降。因此,自1980年代中期以来,紧缩周期的比率比上一个宽松周期高70%左右。

Solomon计算MTE比率最近一直较低(70%)的主要原因是紧缩周期已经停止;而紧缩周期的停止因为美联储过度宽松政策造成的金融市场泡沫破灭,阻止了美联储进一步实施紧缩政策。另一种形象化的方式是显示出美联储每一个紧缩周期都以危机告终的图表。

MTE比率走势

所以,如果我们采用上述70%的MTE比率,Solomon 计算出本周期的影子联邦基金利率上升幅度峰值将为550个基点(上一轮降息800个基点的70%)。即使美联储将无法抑制通胀,金融市场崩溃和衰退(或萧条)将打击过度金融化的美国经济——美国私人部门金融资产占GDP的6.3倍,所以这将迫使美联储不仅提前结束紧缩政策,而且还会使其匆忙进入一个宽松周期。

最后,在布拉德发表此番言论之前,影子联邦基金利率剩余300个基点的加息幅度受两方面的影响:一部分是联邦基金利率上升至1.5%,剩下的部分是缩表影响。但现在美联储会议纪要证实缩减资产负债表的共识规模约为每月950亿美元(或更多),Edwards认为在美联储需要停止紧缩周期之前,联邦基金利率将很难达到1%。

本紧缩周期实际上已加息250个基点