随着各国央行迅速撤回疫情期间的天量刺激措施,主要金融市场的交易员们正不得不应对愈发剧烈的盘中波动和不断缩小的成交规模,这让人不禁想起了两年前那场由疫情引发的金融系统危机。

美联储在本周早些时候披露的半年度金融稳定报告中已经警告,流动性“恶化”的程度超过了目前市场波动水平下的预期,国债、商品和股票市场的状况明显不佳,美国金融体系可能会出现“突然”混乱。

美联储指出,美债收益率的快速上升、石油市场与俄乌冲突有关的问题以及其他因素,已经使金融系统的某些部分变得紧张,虽然这种压力还“没有像过去的一些事件那样极端,但突然出现重大恶化的风险似乎比正常情况更高”。

毫无疑问,如果市场过于不稳定,央行有效传导货币政策的能力就会减弱,不少市场人士已经将美联储的上述表态视作预警。

全球流动性危机已不得不防?

2020年3月,随着新冠疫情的爆发引发了一场空前的市场危机,投资者竞相抛售风险较高的资产,促使全球政策制定者不得不注入总计15万亿美元的天量资金,以帮助市场恢复稳定,这几乎已相当于全球GDP规模的逾六分之一。

2008年后的监管规定限制了全球最大银行的做市和承担风险的能力,此后,流动性已经受到越来越多的限制。而今年的困境则是由于各国央行迅速加息,以及它们努力削减因巨额债券购买计划而膨胀的资产负债表。目前,债券市场的流动性短缺尤为严重。

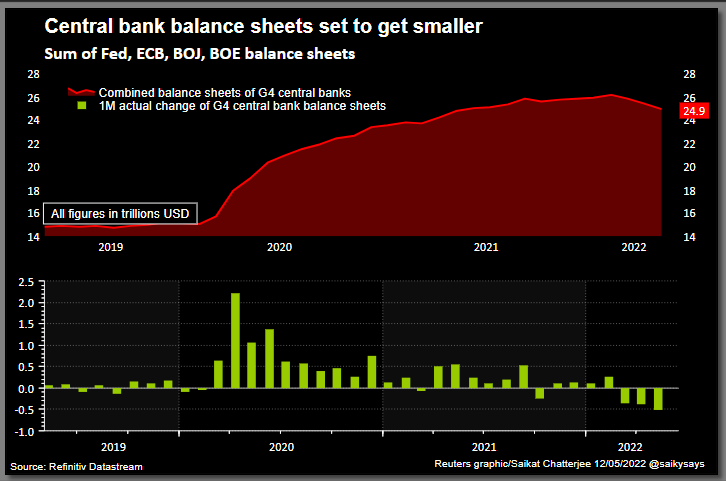

(全球主要央行资产负债表)

从下月开始,美联储就将开始减持债券,这可能意味着交易量将进一步减少。

Janus Henderson Investors债券投资组合经理Bethany Payne表示,“债券市场突然出现大幅波动的可能性加大了”。

“今年以来,债券市场深度仍然低迷,因为流动性不断从金融体系中撤出,”Payne称。她列举了货币紧缩、通胀、俄乌冲突以及美联储的缩表计划等因素。

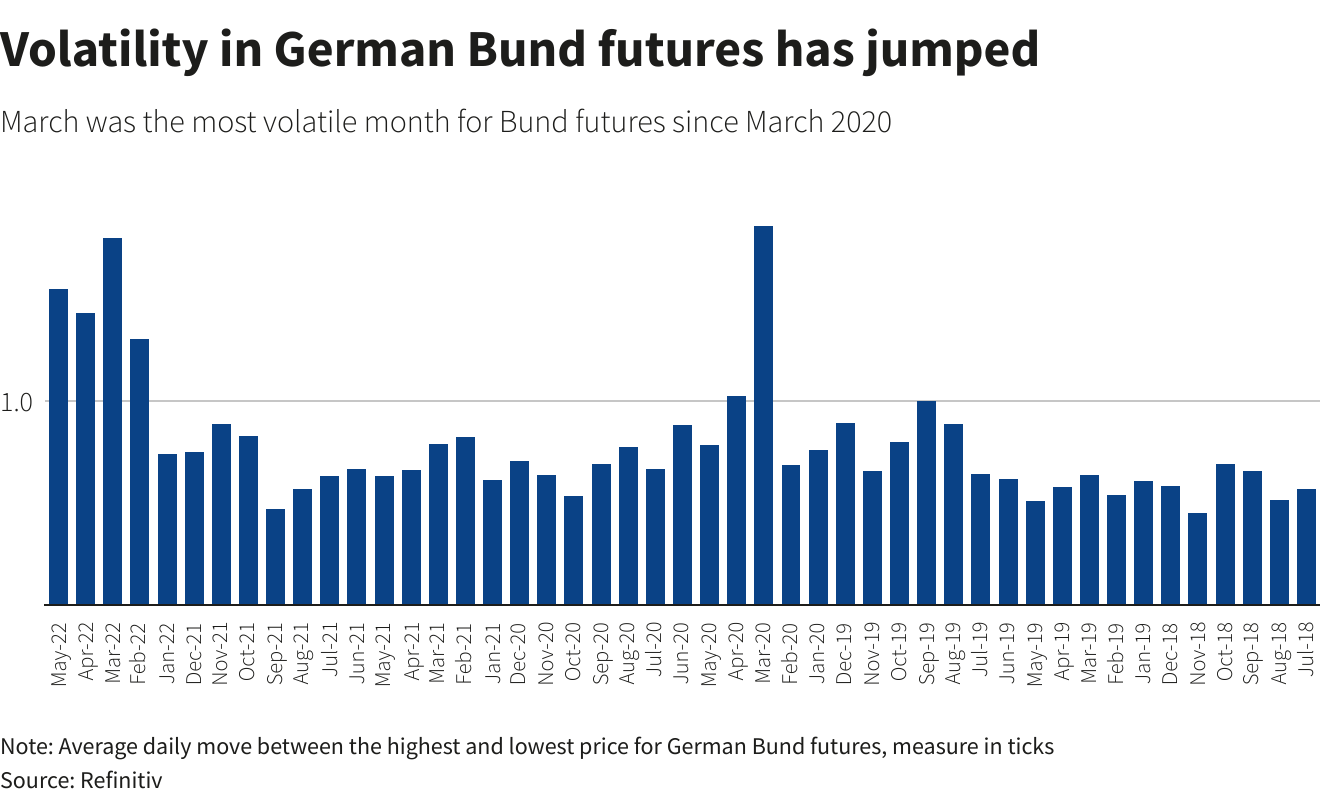

体现市场动荡程度的一个代表就是德国10年期国债期货。Refinitiv的数据显示,德国10年期国债期货单日最高与最低价格之间的平均差距高于过去五年的任何一年。与此同时,今年3月德国国债的波动率创下了2020年以来的最高。

规模高达20万亿美元的美国国债市场同样充满跌宕。券商Amherst Pierpont的高级董事Steven Abrahams表示,这是美联储有意撤出流动性的结果。

Abrahams指出,“越来越多的投资者不确定曲线下一步将走向何方,这导致部分资金流出市场,交易员也已经能在收益率全天的剧烈波动中察觉到这一点。”

多项流动性指标接连“示警”

目前,多类市场指标都正反映出市场流动性风险已不容忽视。Abrahams的分析显示,美国国债的流动性处于自2020年3月以来的最紧张状态。

高盛一项基于30多个不同市场的指标显示,美国国债在近期流动性收紧方面领先。

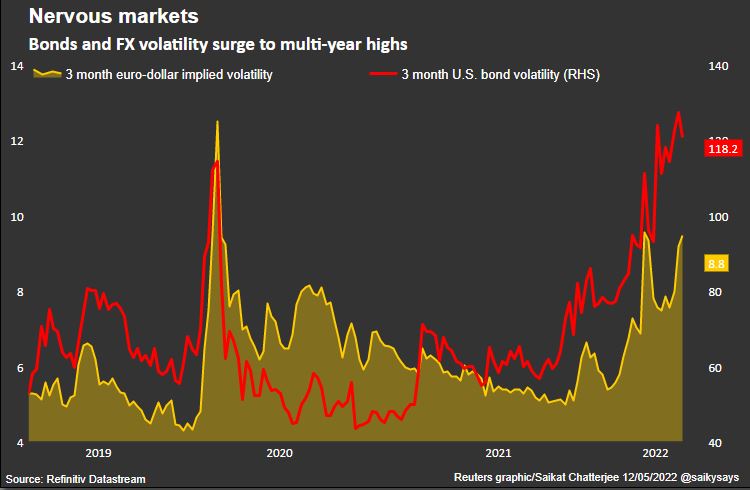

波动加剧的迹象也已开始渗透到汇市。作为世界上交易量最大的货币对——欧元兑美元在EBS平台的日均成交量已经从3月的近6000笔降至4500笔。

Refinitiv的数据显示,较低的成交量可能会导致波动性激增,一项衡量欧元一个月预期波动率的指标近期已经升至了逾12%的两年高位水平。

甚至令人不安的场景在芝加哥期权交易所的波动率指数VIX上也已开始体现,该指数被华尔街称为美股的“恐慌指数”,仅本周就上涨了14%。当然,目前略高于34的VIX读数,还远低于2020年新冠疫情爆发和2008年全球金融危机期间触及的近90的峰值。

分析人士指出,上述种种流动性紧张的现象,通常会让交易员难以执行规模较大的交易,并可能导致少量交易就可能影响到价格变动。

“如果你只是在盯盘,可能会觉得一切正常。但我们知道,如果有人想进行大额交易,(市场)深度就将受到挑战,”券商FXD Capital首席执行官Chris Huddleston表示。

根据Fulcrum Asset Management首席投资官Suhail Shaikh的预估,从资产类别自身的历史来看,眼下的波动率已经高于历史上90%的情况。而令市场更为紧张的部分原因是,美联储一直在流动性问题上大做文章,这在美联储历史上可并不常见。

Huddleston预计,随着美联储加息步伐加快,接下来的市场交易将变得更加困难。