自本周美联储议息会议决定上调联邦基金目标利率0.5个百分点,同时决定从6月份起缩表,这意味着美联储的货币政策已经全面收紧,其中对新兴经济体带来更多影响,这令市场增添几份担忧。

中泰证券首席经济学家李迅雷指出,从历史数据来看,此轮的美联储加息对新兴经济体的影响或许小于此前的货币收紧周期,因为新兴市场资金仍维持流入,且多数新兴市场经济体已经进行了预防性加息,因而资本进一步外流的规模可能相对有限。

发达国家货币政策走向如何影响新兴经济体

中泰指出,从全球产业链的架构看,发达经济体大多处在产业链的高端,中国则处在中低端,其他新兴经济体则多处在低端,这就决定了大部分新兴经济体都处在全球分工的不利地位,其经济不仅体量较小,而且也没有形成自身健全的产业体系。要么是作为上游资源品的供给方,受全球经济周期的影响比较大;要么依附于西方国家的产业链中,从事加工业,可替代性较强。

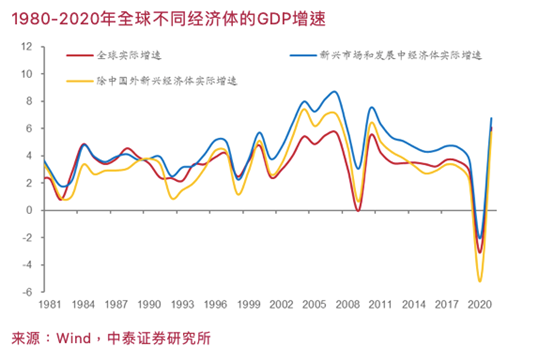

从上图来看,新兴经济体与发达国家有较大的依赖性,美国货币政策放松或收紧,都会对这些国家带来很大影响。例如,新兴经济体这三次经济走弱都发生在美国收紧货币的时候:1986-1989年:美国联邦基金目标利率从1986年内的6%以下提升到1989年的9.8%以上;期间剔除中国后的新兴经济体GDP平均增速明显落后于全球经济增速。

1995-1998年:美国联邦基金目标利率从1994年3%上升到1998年5.2%;期间剔除中国后的新兴经济体GDP平均增速从3.07%降至1.2%,而美国GDP增速却提升了。

2014-2016:美国的QE开始退出,联邦基金目标利率从0.25%上升到0.75%,美元指数在2014年下半年到2016年间上涨了27%;期间剔除中国后的新兴经济体GDP平均增速也低于全球水平。

不过对于此次轮调整,按照缩表至明年年底算,总规模在1.6万亿美元左右,比上一轮缩表的规模6500亿美元要大很多。故新兴经济体会面临外资流出和本币贬值的压力,从而使得经济增速回落。

中泰指出,目前没有充足理由认为这轮美联储加息加缩表对新兴经济体的冲击会超过2017-2019年的上一轮缩表。因为截至2021年底新兴市场资金流入约5700亿美元,不足上轮QE期间的一半。而且,多数新兴市场经济体已经进行了预防性加息,因而资本进一步外流的规模可能相对有限。

2022年加息背景之下新兴市场股市表现几何

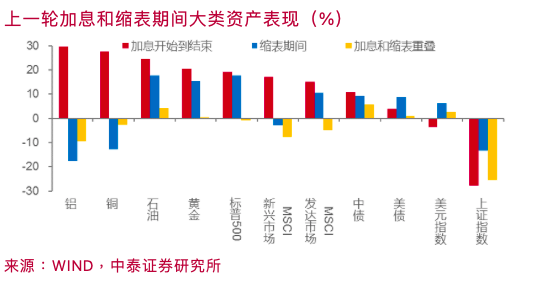

从历史数据来看,在上一轮加息和缩表重叠期间,大部分大宗商品价格出现了下跌,新兴市场的MSCI指数跌幅大于成熟市场的MSCI指数。 这轮美国收紧货币,美元指数持续走高,新兴市场的资金必然会流出。

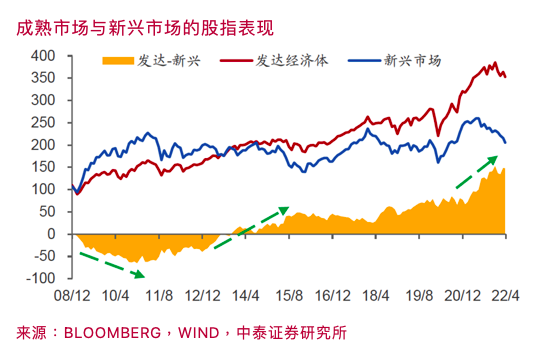

中泰指出,新兴市场在2020年开始的量化宽松期间,新兴市场股指的涨幅不及发达市场。虽然此次货币收紧节奏较快,加息缩表近乎完全重叠,但考虑到新兴市场今年以来资金有所流出,股指已经回调,风险已有一定释放。

此外,美元指数能走多强也需要打个问号,毕竟美国本身也存在经济衰退和股市泡沫破灭的风险,这与上一轮加息-缩表周期中美国经济的资本市场的处境还是不一样,即这轮美国经济的硬着陆风险更大,股市泡沫也更大。因此,若美联储加息和缩表幅度低于预期,新兴经济体的货币贬值幅度估计也有限。