核心观点:

10月15日,央行召开2021年第三季度金融统计数据新闻发布会,未提降准置换MLF。同时,央行旗下金融时报刊发“降准预期减弱,不改四季度流动性合理充裕格局”文章。这与此前市场认为的央行很快将降准的预期不一致。10月18日,国债期货大幅下跌,10Y国债收益率上升8个bp。为什么会出现这种情形?这个“意外”可能是针对货币政策操作央行考虑的因素和市场之间产生了偏差,也有可能是双方考虑的因素一致,但是两者对于这些因素未来的走势出现了偏差。

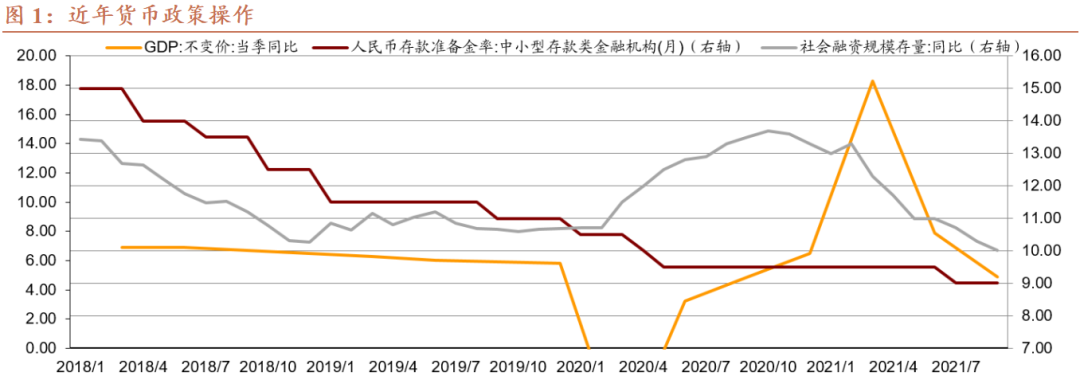

通过总结易纲担任行长以来的货币政策,我们发现央行的货币政策操作具有以下几个特征:前瞻、稳、准、注重预期管理、跨周期调节。具体见正文。其中,前瞻的背后考虑最核心的指标很可能是社融。在社融和经济均未出现企稳的情况下,根据以往央行的操作习惯,央行会继续进行货币宽松操作,但近期的表述表明宽松的概率下降。可能的原因:

第一,央行考虑的因素可能增加了一个通胀指标。根据孙国峰的表述,央行在关注通胀,并且认为PPI可能在近期维持高位,预计今年年底至明年会趋于回落。但是,我们知道,在过去的10年中基本上通胀没有对中国货币政策产生过制约。通胀这个指标被绝大多数做债的投资者都已经遗忘,别提做股票的投资者了。因此,当前的通胀可能已经对央行的货币政策形成了制约,而市场由于记忆等因素选择性的忽略了通胀。受美联储缩表的影响不大。近期人民币不仅没有贬值还出现升值。

第二,央行对经济和社融指标未来的预期发生了变化,导致和市场预期的不一致?即使社融在10月反弹,即使Q4经济企稳(连续两年几何平均数),但根据过往央行的操作习惯,当下也会进行货币宽松操作。例如,2018年12月社融见底,2019年1月依然进行了降准。

第三,准备通过定向低息再贷款的方式实现也是有可能的。近期易纲表示,“央行正在研究推出碳减排支持工具,向符合条件的金融机构提供低成本资金,支持清洁能源发展”。

整体看,在社融和经济均未出现企稳的背景下,央行在近期降准的概率下降,与市场的预期不一致,也与过去央行的货币政策操作习惯不一致。最有可能的原因是:第一,当前的通胀对央行的货币政策操作形成了制约。接下来PPI如果出现下行,再次宽松的概率极大。第二,央行可能通过定向低息再贷款等方式来达到货币宽松的目的。这个主要观察具体的实施规模,如果能达到万亿级别,其实也就相当于一次降息或降准。

风险提示:本文仅基于公开资料进行的分析,可能存在不全面、不准确或疏漏。

以下为正文内容:

10月15日,央行召开2021年第三季度金融统计数据新闻发布会。市场对发布会的解读为央行并不会采用降准方式来对冲MLF的到期。同时,央行旗下金融时报刊发“降准预期减弱,不改四季度流动性合理充裕格局”文章。这与此前市场认为的央行很快将降准的预期不一致。10月18日,国债期货大幅下跌。10年期国债收益率上升8个bp。为什么会出现这种情形?这个“意外”可能是针对货币政策操作央行考虑的因素和市场之间产生了偏差,也有可能是双方考虑的因素一致,但是两者对于这些因素未来的走势出现了偏差。(在我们的流动性框架里面,最核心的变量是信用,而央行的货币政策是作为外生变量来处理的。之所以这样设置,是因为我们虽然知道信用与央行的货币政策之间存在很强的逻辑关系,但我们是想捕捉到央行的“意外”。)

不像美国,市场可以根据点阵图、泰勒公式等工具来预期美联储的货币政策。退一步,美联储的货币政策执行考虑的因素也比较透明,通胀、就业、金融危机等。虽然这两年央行的预期管理有很大的进步,但还是有很多意外的操作,例如近期彭博等媒体上多次“据悉央行将降准等传言”在投资圈的转发。

我们觉得研究这个问题很有意思。第一,易纲担任央行行长已3.5年,市场还没有对这几年的货币政策操作进行系统的梳理。第二,市场对于货币政策的操作很多时候是被动接受,也就是说将一部分权重放在了外生变量。我们的流动性框架也是如此。如果我们能够理解了这部分“意外”,想必对研究和投资有很大的帮助。

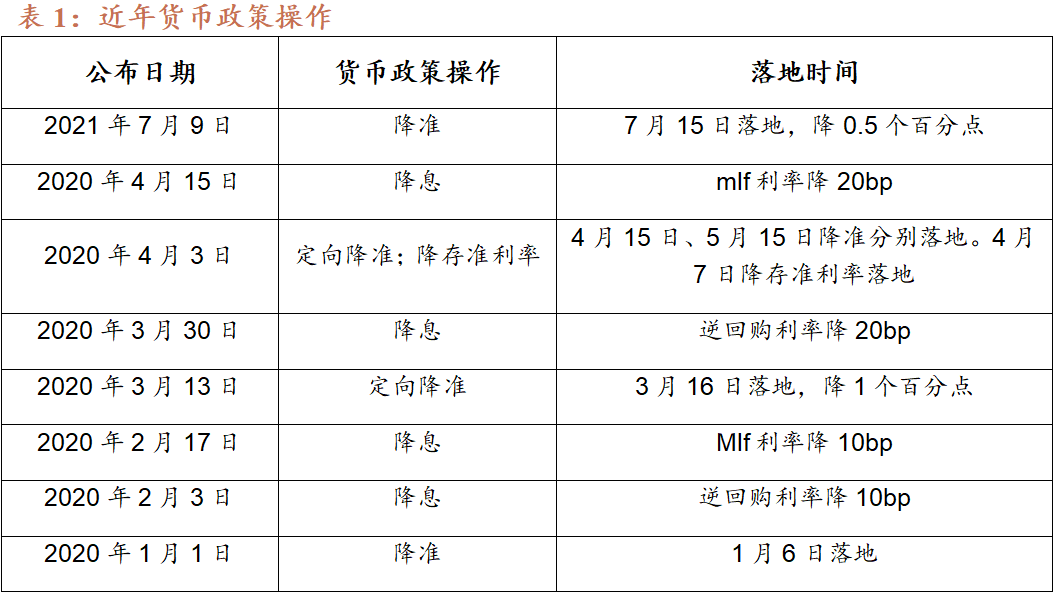

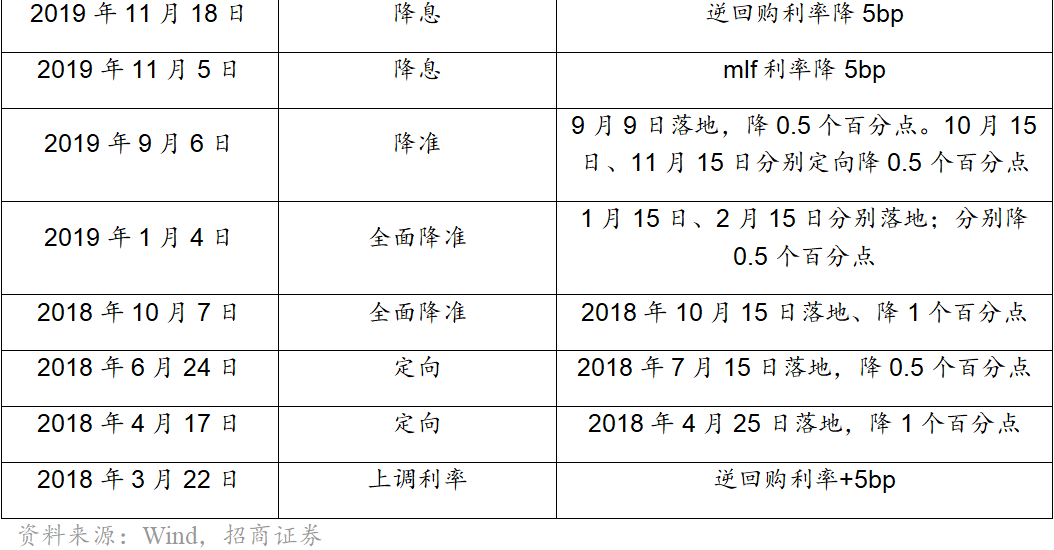

本报告通过总结易纲担任行长以来的货币政策操作规律来研究上述问题。具体为,首先,把2018年3月(易纲担任行长)以来央行的货币政策操作找出来,并从影响货币政策的因素出发来总结央行的货币政策操作背后的逻辑。其次,站在这些影响因素的角度来预判未来一个季度央行可能进行的货币政策操作。最后,判断接下来一段时间内的流动性状况。

一、近几年货币操作特征及背后可能的逻辑

(一)前瞻:社融指标是关键

2018年3月22日,央行上调7天逆回购利率5bp.2018年4月17日,统计局公布一季度GDP同比增长6.9%,比2017年四季度高0.1个百分点。而就在统计局公布经济数据的当日,央行宣布全面降准1个基点。现在回头去看,央行当时可能参考的指标有社融数据(从10月开始连续5个月单边下行)、3月底开始中美贸易摩擦开始超预期演变。当时PMI数据一直到2018年8月都处于震荡,并没有走弱。支撑4月17日降准的可能最重要的变量是社融的持续单边下行。

2018年12月社融见底回升,持续到2019年的6月,之后又开始出现回落。但当时的GDP数据继续回落。在2019年1月降准后,一直持续到2019年的9月才再次降准,在2019年的2季度既无降准也无降息。支持2019年Q2货币政策无操作的核心变量可能是社融的见底回升。

2019年9月再次降准。当时社融数据开始连续2个月回落,GDP继续回落,PMI数据从2019年5月开始低于荣枯线,但接下来并没有出现趋势变化,在荣枯线下附近震荡。支持货币政策再次降准的核心变量可能还是社融的回落。

2020年5月降准落地后,6月就开始回收流动性,一直到2021年7月再次降准。4月开始,国内新冠患者日新增降至两位数,开始复工复产。3月PMI 52,4月PMI50.8。经济可预见的在恢复。美国新冠患者日新增也在3万多例震荡,不再上升。社融数据从2019年10月见底后持续回升,一直到2020年10月,中间并没有受到疫情影响。支持货币政策回归正常化的关键指标可能依然是社融的持续回升。

2021年10月15日,央行新闻发布会上,孙国峰提到“今年以来,考虑到国际经济和金融市场环境的变化……人民银行作了前瞻性的政策安排,降低了……”,也强调了“前瞻性”。

我们知道,在2018年以前的货币政策操作中,央行通常是在确认经济出现趋势性变化之后才出手,通常是经济拐点后的2个季度。但是在2018年3月以后,我们发现当经济可能还没有出现拐点信号时,货币政策已经出手,最核心参考的指标可能是社融。

(二)节奏:稳、准

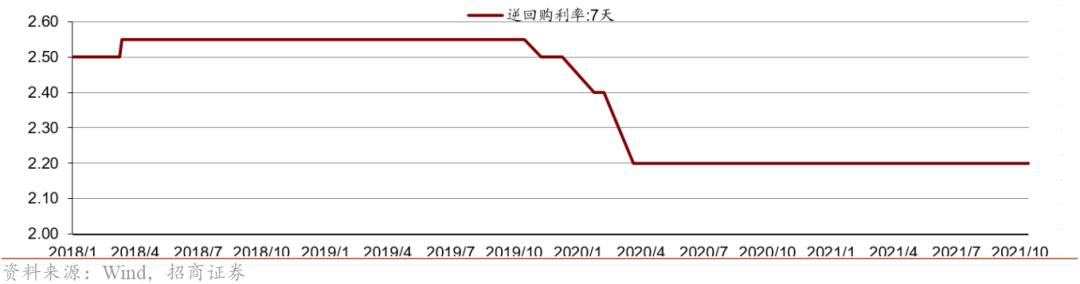

央行习惯用存款准备金率这个工具,利率工具用的少。可能的原因有:1)央行比较珍惜“利率”子弹。放眼全球,在主要国家中的利率都是接近0.2)降息容易给市场大放水的印象,留着最后出手。而降准一般名义上用来替换到期的MLF,能起到降低银行负债端成本的作用,让银行再去让利。2018年3月以来,我们发现央行共公布7次降准、3次降息(降逆回购和降MLF利率算一次)。

除疫情期间外,在一个宽松周期内,一般一个季度降一次准。

疫情期间的货币政策紧张有序、精准支持,并没有出现美联储直升机撒钱的情况。疫情期间,共进行2次降息、2次降准、专项再贷款。其中,降息是采用逆回购、MLF、LPR依次进行,整个利率曲线从短端到长端整体下移。2次降准均是定向,一次是针对普惠金融,一次是针对中小银行。专项再贷款针对受疫情影响的防控医用物资企业和生活用品企业。

此外,降准的背后其实是结构性的货币政策工具在起作用。这个工具包里有定向降准、定向再贷款、碳减排支持工具等。

(三)注重预期管理

2018年1月30日在《中国金融》杂志上刊发的署名易纲的文章《货币政策回顾与展望》共提及了9次“预期”。2018年8月31日,金融委副主任易纲主持召开金融市场预期管理专家座谈会。

2020年6月18日,在陆家嘴论坛上,易纲行长表示“疫情应对期间的金融支持政策是阶段性的,要注意激励约束相融,关注政策后遗症,保持总量适度,并提前考虑相关工具的适时退出。”之后,我们看到了流动性的回收,以及未再进行降准降息。

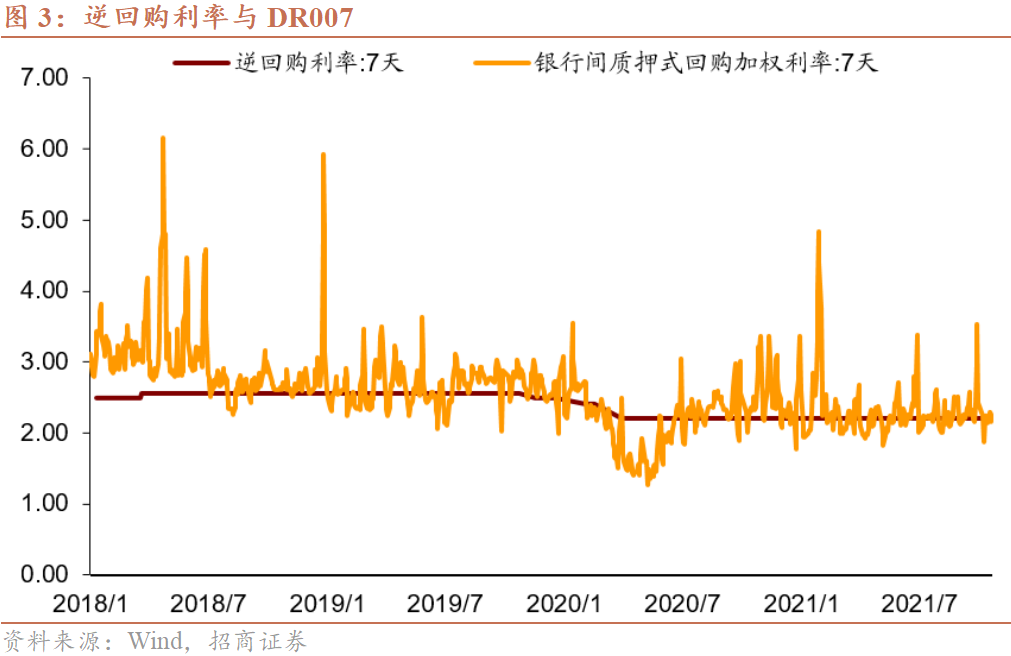

此外,在流动性方面的预期管理最为常见。我们看到,近几年dr007的方差整体上是下行的,说明流动性非常平稳。2017-2021年,每年的标准差分别为0.52、0.57、0.26、0.43、0.38。

(四)跨周期调节

本质上这个跨周期调节是通过前瞻的货币政策操作来实现的。当然,除去前瞻这个时间变量,还有力度这个变量。前瞻性的操作可以使用力度较轻的货币政策操作,两者相辅相成,共同来实现跨周期调节。

二、接下来的货币政策

在大体上知道了央行进行货币政策操作时所考虑的因素后,我们就可以按照上面所列举的几个指标进行分析

GDP数据从今年一季度开始持续回落。社融数据从2020年11月开始持续单边下滑。虽然经济和社融都有基数效应,但除去基数效应外(两年的几何平均数),经济和社融整体依然是回落的。央行在7月进行了一次降准是合理的,这与我们在4月份流动性报告里提及的货币宽松方向一致。

站在10月的当下,经济和社融数据依然没有出现企稳的信号,如果按照我们上面提到的因素及央行操作的频率,在10月应该是再进行一次货币宽松的操作。因为社融数据到9月底还是继续下滑的,降准停止要至少见到社融企稳回升。例如,在2018年12月,社融见底,2019年1月进行了一次降准之后,此轮的货币宽松才暂告一段落。但10月15日,央行召开的新闻发布会上,孙国峰在回答是否考虑用降准来置换到期的MLF时,孙国峰并没有提到降准工具。随后,央行旗下金融时报刊发“降准预期减弱,不改四季度流动性合理充裕格局”文章。为什么降准的概率下降了呢?

第一,央行考虑的因素可能增加了一个通胀指标。

根据孙国峰的表述,央行在关注通胀,并且认为PPI可能在近期维持高位,预计今年年底至明年会趋于回落。总的来看,我国的通胀总体可控,所以下一阶段人民银行还将坚持实施正常的货币政策。但是,我们知道,在过去的10年中基本上通胀没有对中国货币政策产生过制约。通胀这个指标被绝大多数做债的投资者都已经遗忘,别提做股票的投资者了。因此,当前的通胀可能已经对央行的货币政策形成了制约。

受美联储缩表的影响不大。以往中国的货币政策跟随美联储是因为要保持固定汇率,现在人民币和美元之间的关系越来越市场化。退一步,近期人民币不仅没有贬值还出现升值。因此,美联储缩表因素可能不会对央行的货币政策产生实质性影响。

第二,央行对经济和社融指标未来的预期发生了变化,导致和市场预期的不一致?

央行会认为社融数据在10月反弹吗?9月社融同比10%,继续下滑。但是随着专项债的快速发行和房贷的适度放松,社融有企稳的可能性,但不应期望太高。10月到目前为止,1个月票据利率依然在2.1附近,较月初有所下滑,表明信贷需求一般。即使央行或者市场预期社融数据在10月反弹,但根据2019年年初央行的货币政策操作,依然应该降准。2018年12月社融见底,2019年1月依然进行了降准。

央行会认为经济在四季度企稳回升吗?三季度,由于疫情的反复,个别地市严格管控,以及拉闸限电都对经济产生负面冲击。这部分经济的受损在四季度会得到缓解(近期虽有疫情但是并没有再采取严厉的管控)。考虑到基数效应,四季度GDP能达到3.5%,按照两年几何平均数算就和三季度4.9%持平。3.5%这个GDP增速还是有概率能够实现。但即使大概率能实现,两年平均4.9%的gdp增速依然低于潜在增速,仍需宽松的货币政策配合。央行在过去几年从来没有出现过社融和经济同时下滑时停止货币宽松,直至社融出现拐点。

第三,通过其他的方式来达到货币宽松的目的。

定向低息再贷款的方式有可能。无论是易纲行长还是孙国峰近期在不同的场合均提到,“支持绿色低碳发展是未来一段时期金融领域的重点工作”、“央行正在研究推出碳减排支持工具,向符合条件的金融机构提供低成本资金,支持清洁能源发展”。此前,彭博传出的这部分碳减排支持规模为1.2万亿,利率较低。

整体看,在社融和经济均未出现企稳的背景下,央行在近期降准的概率下降,与市场的预期不一致,也与过去央行的货币政策操作习惯不一致。最有可能的原因是:第一,当前的通胀对央行的货币政策操作形成了制约。接下来PPI如果出现下行,再次宽松的概率极大。第二,央行可能通过定向低息再贷款等方式来达到货币宽松的目的。这个主要观察具体的实施规模,如果能达到万亿级别,其实也就相当于一次降息或降准。

此外,9月到 10月21日,Dr007利率下降了18BP。流动性继续保持稳定,与我们上月预期一致。上期流动性报告中我们认为Q4流动性会继续保持当前的充裕状态,直到央行降息,dr007的利率才会进一步下行,否则会在2.2%附近震荡。我们继续维持该判断。