美联储的激进加息是否会导致美国经济遭遇“硬着陆”,一直是近来华尔街热议的焦点。然而,对于美联储主席鲍威尔而言,眼下需要头疼的地方,可能还不只有这些——为抗击高通胀而大举加息的紧缩计划,还可能会给美联储带来一大容易被忽视的却又不得不防的“后果”:资本损失!

美联储的加息行动可能导致自身亏钱?千万别以为这一幕不会发生。

事实上,尽管美联储近年来时常“标榜”自己不仅没有花财政资金来救济金融机构,并反过来能为美国财政每年上缴千亿美元的利润,但那一切的前提都是建立在低利率的基础之上。而接下来美联储即将采取的激进加息,可能会令美联储“躺着赚钱”的好日子一去不复返。

美联储也会亏钱?

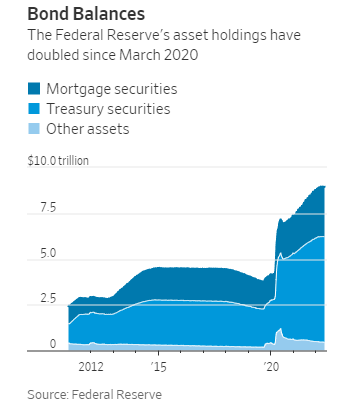

具体的潜在收益和损失,其实取决于美联储的资产负债结构。美联储当前持有近9万亿美元的投资组合,亦被称为资产负债表,大部分是以有息资产的形式存在——以系统公开市场账户(SOMA)所持有的各类有息证券(如美国国债、MBS等)为主,目前的平均收益率约为2.3%。

而在资产负债表上的负债端,则大多是存放在美联储的银行存款,即所谓的银行准备金。这些准备金和流通中的货币一样,也需要支付利息。

在2008年金融危机之前,美联储的资产组合规模相对较小,不到1万亿美元。它的主要负债是流通中的货币数量。如果美联储想降低或提高短期利率,其可以用增加量的方式上调或下调准备金规模即可。当时,美联储不必为其准备金账户支付利息,因此美联储的负债端成本接近于零,息差收入稳定。

然而,那场金融危机改变了一切。美联储将利率降至零,并购买了大量债券,向银行系统注入了大量现金储备,以支持经济。美联储还彻底改变了管理利率的方式——随着资产组合变得日益庞大,美联储令银行系统充斥着更多的准备金,并转向了一个通过向这些准备金支付利息来控制短期利率的新体系。

在2020年初新冠疫情爆发时,美联储再次积极加大了这种QE形式的经济援助。今年3月,当官员们结束最新一轮的资产购买时,美联储的资产负债表几乎翻了一番。

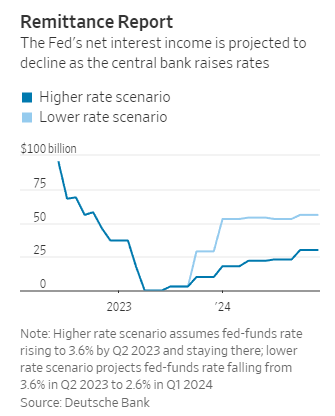

在过去的十年里,美联储上述控制利率的新体系造成的一个结果是:由于相对较低的短期利率,美联储从有息证券组合上赚的钱比支付给银行的准备金利息要多。

每年,美联储最终都会把这部分盈余移交给美国财政部。今年3月,美联储从2021年度的收益中汇出了1090亿美元至美国政府。

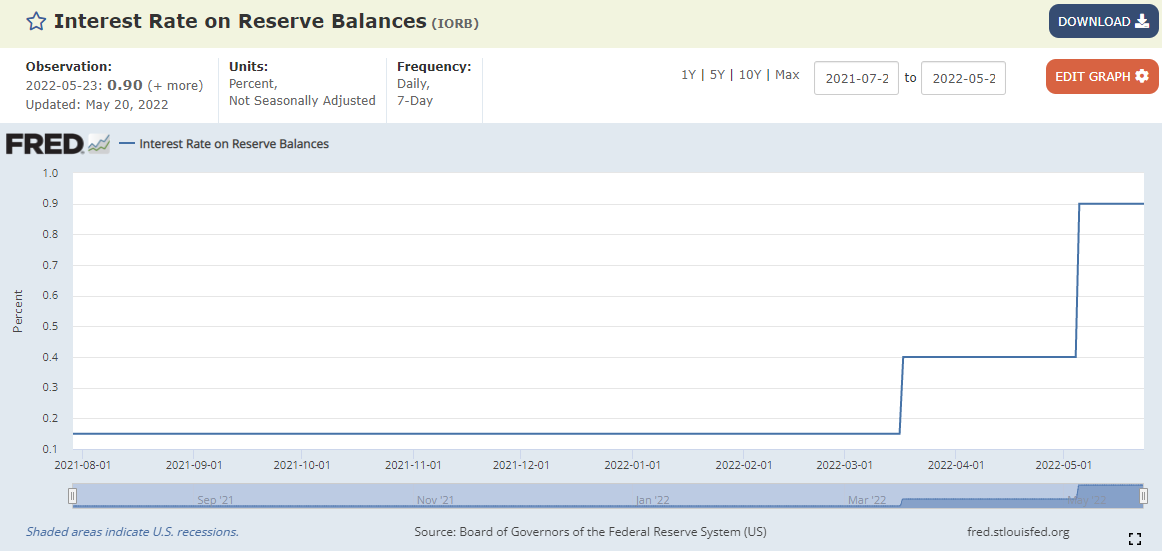

但是,接下来的局面可能就将颠覆美联储的历史了:加息行动伴将伴随着准备金利率的上调,即负债端成本的上调,并带来息差收入的收窄。目前,在经历了两次3月和5月的两次加息后,美联储准备金余额利率(IORB)已升至了0.9%。

前美联储资深经济学家、现为耶鲁大学管理学院教授的William English表示,如果美联储现在必须大幅升息以对抗通胀,他们可能将蒙受损失。

这种情况究竟何时发生,取决于利率水平和资产负债表的规模——具体来说,就是该联储为其3.4万亿美元准备金支付的利息,高于其所拥有的8.5万亿美元有息证券收益的那个时刻。

据德意志银行和摩根士丹利的经济学家预测,就目前而言,美联储基准利率的盈亏平衡水平——即美联储支付的利息将超过其收入的临界点约为3.5%。联邦基金利率区间目前在0.75%至1%之间,而利率期货市场的投资者眼下预计,利率将在大约一年后升至3%以上。

华创证券在今年2月的研报中曾表示,由于美联储更快的加息,负债端成本与市场长端利率或将更快上行,但2020-2021年扩张的资产端利息率却在历史低位,这可能带来美联储资产、负债收益率出现历史上最接近倒挂的可能性,并带来美联储持有资产的大额浮亏。

一旦亏钱了会怎样?

美联储下周将开始缩减其资产组合,允许更多证券到期后不再将收益再投资于新的证券。摩根士丹利全球首席经济学家Seth Carpenter表示,随着时间的推移,这将有助于将损失的可能性降至最低,因为这将减少美联储的计息准备金。

不过,如果美联储依然遭遇了亏损会发生什么呢?

美联储不会缺钱,这一独立机构也不必毕恭毕敬地向美国国会求助。相反,美联储将通过在资产负债表上创建一个名为“递延资产”(deferred asset)的新条目来重新标记这写损失。在美联储再次出现盈余的年份,其将无需再把这些盈余交给财政部,直到它首先偿还了自身的债务,抹去了这些“递延资产”。

那么,这是否又会对美联储的货币政策决策产生影响?德意志银行的首席美国经济学家Matthew Luzzetti认为,这些损失不会对货币政策带来直接影响。

然而,即便如此,这依然可能会给美联储带来一个政治难题——尤其是在人们对美联储越来越不满,例如通胀居高不下,抑或美联储遏制物价上涨的努力导致经济陷入衰退之时。

资本损失的前景也可能会令美联储在一些决策方面变得更是“投鼠忌器”。一个例子就是,美联储官员们早在3月就讨论了未来出售MBS的可能性,以更快地实现资产负债表上主要持有美国国债的目标。但任何此类出售都可能招致损失,因为这些债券的价值已经随着美联储暗示加息而下跌。

克利夫兰联储主席梅斯特在本月稍早的一次会议上表示,这些损失“不会带来任何操作上的挑战”,但“会带来沟通上的挑战”。

Carpenter指出,央行官员不太可能“为了避免损失而故意做出糟糕的政策决定”。但他表示,“当被迫在两种经济结果大致相当的政策选项中做出选择时,你可能就会选择那个不必头疼地解释为何会出现亏损的选项。”

此外,从较长期来看,资本损失也可能凸显出美联储购买资产的风险,一些批评人士认为,这应该会让美联储今后在购买资产时更为慎重。如果美联储因收入下降而感到不安,或国会威胁到其操作的独立性,那么美联储官员未来可能不太愿意再像过去那样积极地使用这些政策工具。

有意思的是,在美联储十年前开始实施当时规模最大的债券购买刺激计划时,其政策会议的简要备忘录和纪要文本便显示,就有关如何管理美联储资产负债表的争论中,对潜在损失可能带来的政治影响的担忧便曾是一个焦点。

在2012年12月的一次会议上,时任美联储理事的鲍威尔曾指出了这样一个风险:美联储可能最终会“在财政紧缩时期,向我们最大的金融机构支付数十亿美元的利息,而纳税人则一无所有,”他当时表示,“对我来说,这不仅仅是沟通问题。”

在同一场会议上,时任美联储副主席、现任美国财长的耶伦也承认存在风险,但她指出,如果美联储未能实现其经济目标,将造成更大的伤害。她表示,央行资产负债表上的亏损可能会让政界人士和公众对央行的表现产生质疑。但长期不履行央行的职责,也同样会损害其声誉和独立性。

而鉴于目前的通胀率远高于美联储2%的目标,鲍威尔及其同事可能会采取与耶伦十年前相同的态度。