周一,亚特兰大联储主席博斯蒂克为9月暂停大幅加息打开了大门,前提是夏季通胀下降幅度超过预期。如果这没有发生,他可能会接受持续的激进加息,甚至更大幅度的加息。

当前,联邦公开市场委员会(FOMC)预计将在6月和7月加息50个基点,将其政策利率提高至1.75%至2%的目标范围,以达到既不刺激也不限制经济增长的中性利率水平。到9月,美联储的每月缩表规模将达到950亿美元。

博斯蒂克此前表示,9月暂停加息可能是“有意义的”,但这或许需要满足两个艰难的条件:通胀显著放缓,以及美国经济降温到足以降低未来价格压力。

美联储主席鲍威尔已经为踩下紧缩刹车设定了很高的门槛,并誓言将继续加息,直到有“明确和令人信服的”证据表明通胀正在回落。然而,就业市场依旧火热,政策制定者还在寻找价格压力将继续减弱的迹象。

瑞银策略师Matthew Mish表示:

“市场面临的问题是,什么样的市场和经济状况会促使美联储停下加息步伐。这需要他们能够自信地说通胀正在下降。显然,美联储希望看到通胀正在下降的‘明确和令人信服’的证据。但是,历史告诉我们,经济增长也很重要。增长放缓将有助于降低通胀压力。”

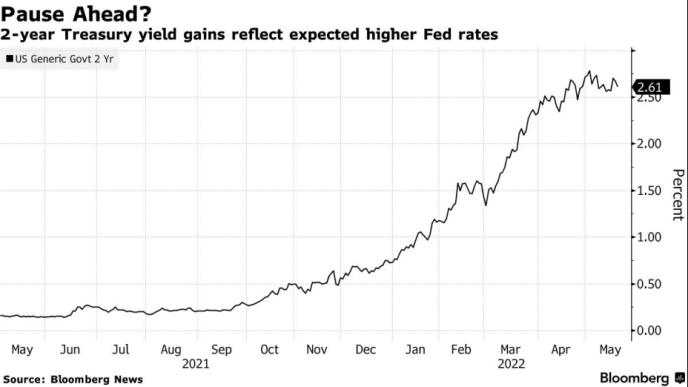

2年期美国国债收益率显示利率预期将高于中性水平

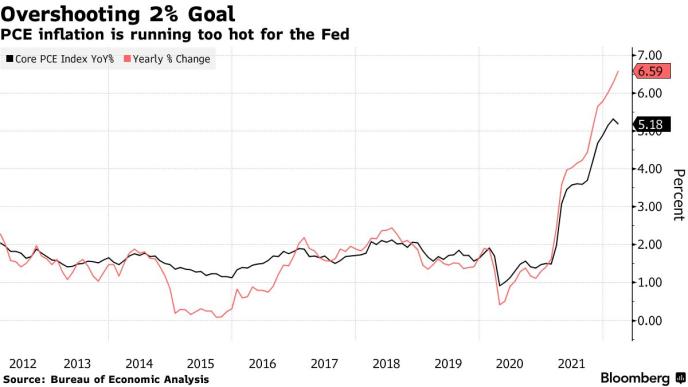

在回顾了自1960年以来11次美联储暂停利率正常化周期的历史后,以Mish为首的瑞银策略师发现,美联储通常要等到目标利率超过通胀年率时才会暂停加息。目前美联储青睐的通胀指标同比增速达到了6.6%,这意味着通胀需要迅速下跌才能满足这一条件。

Futures First分析师Rishi Mishra表示,随着通胀年率上升,FOMC可能会转而关注月度变化。他说,一种暂停加息的情景是:如果5月至8月的消费者价指数(PCE)月率为0.3%或更低,低于3月的1.2%,这可能会让决策者相信他们走在了正确的道路上。“这将使通胀预期降低到美联储对解除风险感到放心的范围内”。

彭博首席美国经济学家认为:

“暂停加息可能会在12月发生,而不是9月。自4月份的CPI报告以来,我认为风险已经转向更加鹰派的路径。因为服务部门的通胀基础太广而且上涨速度太快了。这就需要商品部门出现大幅通缩来抵消这一影响,并使通胀达到美联储3月份预测的水平。”

瑞穗证券首席美国经济学家Steven Ricchiuto则指出,10年期美国国债收益率可被视为未来十年通胀预期。由于对美国经济衰退的担忧日益加剧,10年期美债收益率已从5月9日的峰值3.20%下跌近半个百分点。这或许可能让美联储官员对价格前景感到满意。

Ricchiuto表示,虽然美联储希望避免经济下滑,但经济放缓对于暂停加息是必要的。他补充道,已经有企业财报暗示就业市场正在放缓。沃尔玛和塔吉特等公司的股价都因业绩不及预期而大跌。

PCE通胀远超2%的目标水平

Ricchiuto说:

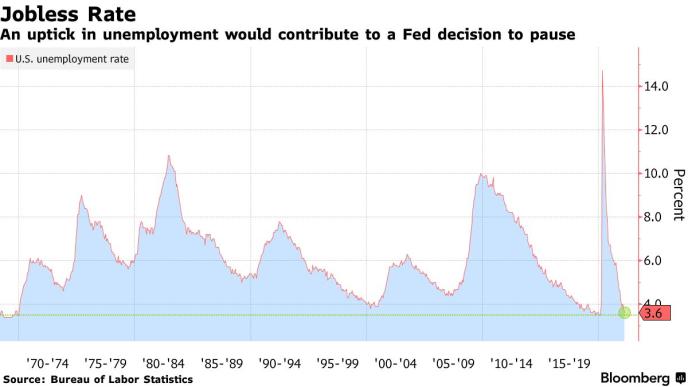

“他们(美联储)将对失业率上升做出反应,尤其是在通胀开始下降的情况下。你将开始看到进入劳动力市场的人更难找到工作。这就是美联储暂停紧缩的开始。”

美联储官员曾表示,他们不会对失业率从接近50年低点的3.6%小幅上升感到不安。然而,值得注意的是,由于货币政策的运作具有滞后性,美联储可能会选择在前景尚不完整的情况下暂停加息。

美国失业率上升或有助于美联储暂停加息

Grant Thornton LLP首席经济学家Diane Swonk表示:

“美联储不确定中性利率水平在哪,也不确定美联储资产负债表缩减多少可能会放大加息的幅度,更别提实际操作中的不确定性。因此,在某个时候停下来重新评估似乎是谨慎的。由于货币政策的滞后性,在努力收紧信贷条件时,美联储希望赶上但又不能跑赢市场。”

在博斯蒂克提出他关于9月暂停加息的基线预测后,大多数经济学家和投资者都对此提出质疑,一些人称通胀仍接近40年高位。亿万富翁投资者比尔·阿克曼在推特上表示,“通胀已经失控”,暂停加息还未到时候,“美联储已经失去了信誉”。

另外,博斯蒂克有关暂停加息的言论是在金融状况收紧以及股票大幅抛售之后抛出的,这让人不免怀疑是对市场的安抚。博斯蒂克今年没有FOMC投票权。

Jefferies经济学家Thomas Simons表示:

“在通胀仍远高于目标的情况下,由于金融资产波动而改变货币政策的策略,将对其信誉构成重大威胁。如果劳动力市场开始真正破裂,那么这可能是可以考虑的,但那还没有发生。”