此前有报道称,高盛美银一致同意,只有美联储恐慌才能结束这场崩盘。而问题是,美联储何时会屈服于这场即将到来的衰退?

博斯蒂克昨日表示,可能会在9月推迟加息,但具体要看经济情况。而金融博客零对冲指出,要回答这个问题,应该考虑三个不同的事情。

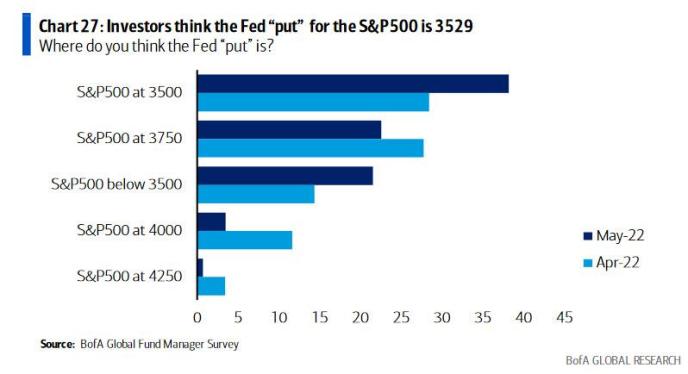

首先,也是最简单的,美联储看跌期权的执行价格究竟是多少?

答案可能是不稳定的,根据美国银行的基金经理调查,美联储看跌期权在年初已从3月的3700降至4月的3529。

而根据摩根士丹利策略师Michael Wilson的说法,执行价格甚至更低,大约在3400左右。

二是心理时刻。

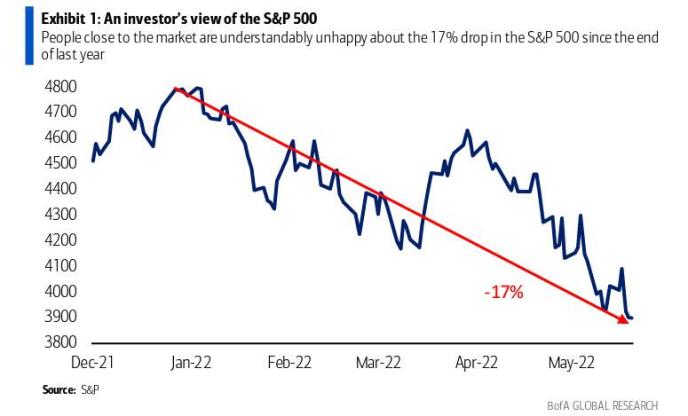

正如美国银行经济学家Ethan Harris写道,随着美股继续抛售,投资者在问:这对经济意味着什么,经济需要多糟糕才会让美联储需要暂停紧缩步伐?对此,Harris称,下图可以说明一切。

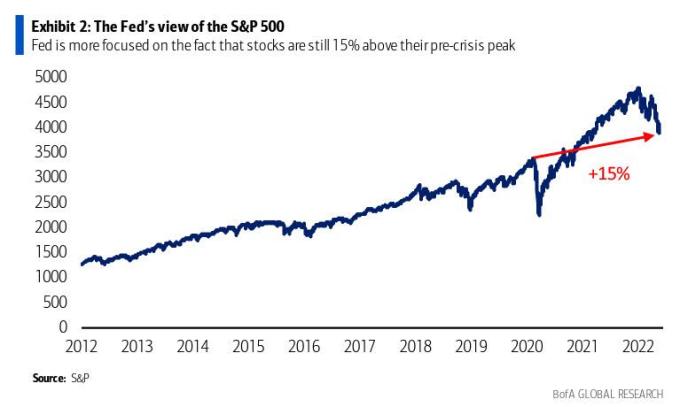

Harris表示,股市参与者对标普500指数自去年年底以来下跌了17%感到不满是可以理解的,投资者对标普500指数的看法与美联储是不同的。

在没有无序崩溃的情况下,美联储可能更关注股市仍比危机前峰值高15%的事实。自作为一种典型的消费模式,家庭对三年左右的价格持续变化做出反应,美联储相信财富效应仍然是积极的,因此可以承受更多的损失。

因此,从美联储的角度看,Harris认为,股市的调整发出了两个信息:

一是表明对企业盈利和贴现率的悲观情绪;

二是通过财富效应影响企业信心和消费者支出。

Harris称,对于哪些渴望美联储投降的人来说,这是个坏消息,因为股市的回调并不突出,目前仍远高于金融危机前的峰值,而标普500指数甚至没有下修20%。Harris总结称:

“离鲍威尔看跌期权还有很长的路要走,市场调整与非常疲软但可能不是衰退的经济相一致。”

不过,最新的的数据可能暗示,经济衰退已经开始了。

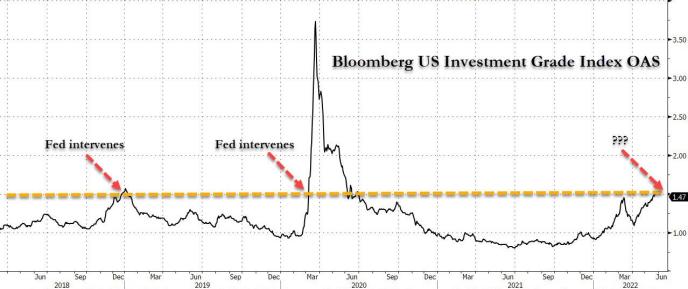

第三个要考虑的则是信贷利差,目前的情况对美股多头来说要乐观得多。

根据CreditSights的数据,公司债券利差(衡量公司债券相对于美国国债的利率溢价的衡量标准)在过去一年几乎翻了一番,这表明对美国公司的担忧加剧。当然,这是因为股市已经崩盘,标普500指数自1月份的峰值以来下跌了近20%。

但是,尽管到目前为止债券一直具有弹性,但信用利差现在开始减少,CreditSights表示,这表明股市已接近底部。自1998年以来,当标普500指数创下单周最大跌幅时,信用利差变化率平均在标普500指数开始反弹之前的42天达到峰值。

那么,今年的信用利差波动何时见顶?在42多天前的3月,标普500指数已连续七周下跌。CreditSights全球战略主管Winnie Cisar周一表示:

“如果历史模式保持不变,投资级和高收益债券的利差可能会继续扩大。然而,扩大的变化率在短期内应该会放缓,而股票的变化率可能会增加,从而导致标普500指数接近底部。”

事实上,美联储可能忽略了股市的情况,鲍威尔往往会对债券市场的动荡做出迅速反应。而如今,债券市场动荡开始了。

周一美国投资级债券指数的利差为147个基点,接近许多策略师认为的150个基点水平,这是公司债券市场开始承受压力的门槛。

奇怪的是,尽管借贷成本和波动性急剧上升,迫使借款人近期都处于观望状态,但发行人仍继续以高利率出售新的投资级公司债券——几乎与2021年持平——并将所得收益主要用于回购自己的股票,在此过程中人为地抬高股票。

垃圾债券市场的情况要糟糕得多,随着投资者对风险较高的债务失去兴趣,垃圾债券市场受到的打击更大。新的高收益债券供应量仅为去年的24%。