“暴力加息”的后续影响来了!

继美联储“暴力加息”后,英国央行和瑞士央行也宣布加息,市场担心政策失误引发衰退,美股大幅下挫。

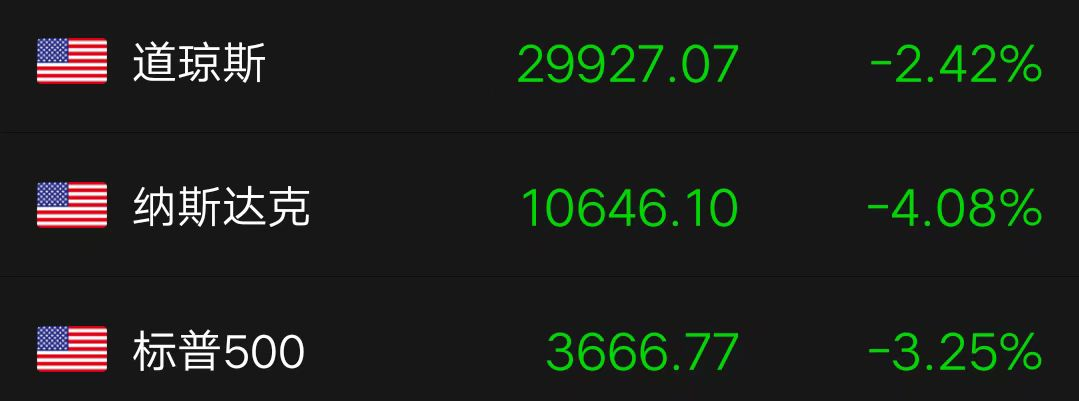

截至今日凌晨收盘,纳指跌4.08%,创2020年11月以来新低;标普500指数跌3.25%,创2020年12月下旬以来新低;道指跌2.42%,为2021年1月以来首次收于3万点下方。

英国央行连续第五次政策会议加息,暗示必要时会采取更强有力行动,货币市场押注其9月加息75个基点的可能性升至50%。

瑞士央行意外宣布2007年来首次加息且一次大幅加息50个基点。

周四,国际油价全线上涨,美油7月合约涨1.52%,报117.06美元/桶;布油8月合约涨0.44%,报119.03美元/桶。有分析称,油价一开始受到美联储自1994年来最强加息幅度的打压,但供应紧张仍是焦点。俄罗斯副总理诺瓦克称,欧佩克+将在2022年年底就新协议作出决定,不排除油价在年底前达到150美元/桶或更高的可能性。

虽然美联储“暴力加息”落地了,但面对高通胀,拜登政府依然是坐不住,动作不断。

美国采取一系列动作,只为抑制通胀

美国东部时间6月16日,有媒体消息称,拜登政府高级官员正考虑限制美国出口燃油,以设法控制美国加油站的汽油价格涨破5美元/加仑。消息人士称,由于拜登近期加强了对油企利润飙升的关注和批评,围绕限制汽油和柴油出口的讨论在最近几天也提速进行着。

最近几天,有关限制汽油和柴油出口的讨论有所升温,拜登此前也称石油公司利润飙升是不可接受的。EIA表示,正在讨论中的限制措施将不包括全面禁止石油产品对外销售。与此同时,白宫官员正在考虑一系列控制汽油价格的方案。美国能源部长格兰霍姆预计将于6月23日与炼油厂高管会面。拜登也要求美国石油公司向格兰霍姆提供“能够解决当前库存、价格和炼油能力问题的具体想法”。

据央视新闻消息,当地时间6月16日,美国国会众议院投票通过《降低食品和燃料成本法》,该法案包含多条单独的农业条款,旨在解决食品成本上升和供应链问题。同时,通过进一步扩大乙醇燃料混合物的供应来解决燃油价格飙升问题,措施包括取消对15%乙醇混合物在夏季的销售限制,并拨款2亿美元用于生物燃料基础设施和设备。

此外,周四,美国总统拜登签署海洋运输法,称将削减成本,抑制通胀。

另据美联社消息,美国总统拜登表示,随着美联储通过大幅加息来抑制通胀,经济衰退“并非不可避免”。

欧洲能源危机持续,乌克兰全境进入防空紧急状态

欧洲能源危机还在持续,俄乌局势也处于胶着状态。

当地时间6月16日,俄罗斯常驻欧洲联盟代表奇若夫在圣彼得堡国际经济论坛上表示,“北溪”天然气管道可能因涡轮机需要维修而停止运营。随着供应形势再度趋紧,欧洲天然气价格大涨24%。

俄罗斯本周已两度宣布削减“北溪”管道输气量,数据显示,周四通过该管道的天然气供应量预计不到每日6500万立方米,约占“北溪”管道总产能的40%左右。

俄罗斯作出这一举动之际,德国、法国、意大利和罗马尼亚领导人于周四抵达乌克兰首都基辅,与乌克兰总统泽连斯基举行会谈。

乌克兰总统办公室主任叶尔马克16日说,乌总统泽连斯基当天同法国、德国、意大利和罗马尼亚四国领导人在基辅会晤时,向他们递交了对俄罗斯实施新制裁措施的一揽子建议。

泽连斯基16日发表声明说,当天他和法德意罗四国领导人讨论了强化乌国防能力、乌克兰融入欧洲、加强对俄制裁等问题。马克龙当天在推特上表示,法德意罗四国领导人在会晤时都支持给予乌克兰欧盟候选国地位。

北约秘书长斯托尔滕贝格当地时间16日表示,北约各国防长当天就北约未来规划和部署进行了讨论。各方认为,有必要在北约前沿部署更多部队,以加强联盟东部战斗群力量,同时加强空、海以及网络防御力,并增加武器库存。

乌克兰24频道报道称,截至基辅时间16日10时40分,乌克兰几乎全境陆续响起了防空警报,进入防空紧急状态。

据央视新闻消息,当地时间16日,卢甘斯克地区北顿涅茨克市的控制权仍是争夺的焦点,卢甘斯克武装当天称接近控制整个北顿涅茨克市。据塔斯社报道,当地时间16日,卢甘斯克武装领导人帕谢奇尼克表示,卢甘斯克武装已经攻入乌克兰守军在北顿涅茨克市的最后主要据点——阿佐特化肥厂,但无法将乌军从那里完全驱逐。他说,目前在阿佐特化肥厂内的乌克兰守军可能有近1000到1500人,具体数量尚不清楚,卢甘斯克武装力量不会急于推进。

当地时间16日,美国国家安全委员会战略沟通协调员约翰·柯比表示,拜登政府将继续向乌克兰提供军事援助,直到俄乌冲突结束。约翰·柯比称,美国正在与乌克兰进行持续对话。

英国国防部长也表示,俄罗斯的火炮数量是乌克兰的20倍,西方国家将继续向乌克兰提供武器。

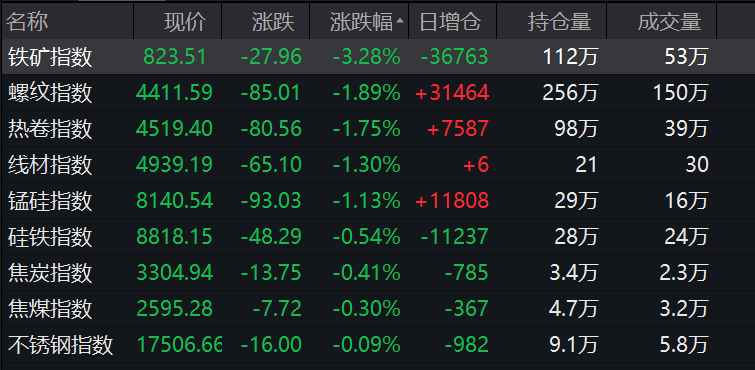

黑色系连续多日下跌,铁矿石夜盘一度跌超5%

看向国内,近两日,黑色系市场消息不断。

先是周三网传有代理商恶意降价销售钢材,取消代理资格;接着是市场关注江苏地区压减粗钢产量。期货日报记者也求证了江苏地区的钢企,钢企人士直言,江苏省相关部门日前确实下达了有关要求,一是要求不超过备案的产能,二是钢铁企业原则上减量不低于去年的5%,由此测算,可能涉及500万—600万吨的产量。

在宏观面和消息面的作用下,近期,黑色系商品出现集体下跌,而煤焦近两日跌幅最为明显,是什么原因导致的呢?

中信建投期货黑色研究员张少达认为,截至6月16日下午收盘,焦煤2209合约跌超6%,盘面交易的主线逻辑为“铁水减+焦煤增”预期加剧。消息面上,周四唐山共新增3座高炉检修,涉及产能0.9万吨/天,停产原因为例行检修;6月底至7月唐山及周边共计7家钢企10座高炉计划检修减产,日均影响铁水产量约3.47万吨;甘其毛都口岸日通关量回升至400车以上。

“这主要是受供需两端的预期同时改变的影响。”西南期货黑色系研究员夏学钊表示,需求端预期指的是钢厂限产尤其是高炉限产即将发生。本周三发布的数据显示,5月份我国生铁日产量再创历史新高,而生铁产量对应着煤焦的需求量,也就是说5月份煤焦需求量处于高位。不过,考虑到全年粗钢产量同比下降的目标以及近期吨钢利润被持续压缩,市场产生了钢厂即将减产的预期,实际上河北、江苏部分钢厂确实有检修减产计划。高炉减产意味着煤焦需求的下降,对煤焦价格构成利空。

物产中大期货黑色高级分析师王海荣认为,焦煤、焦炭领跌黑色系,主要原因是供需逐步走弱。供应方面,蒙煤口岸近期迎来通关小高峰,6月15日三大主要口岸总通关车数较上周同期增61车,后期通关量仍有增长预期。另外,近日俄罗斯某矿山招标频繁,据不完全数据统计,“五一”假期后涉及K10成交已有14船。需求方面,当前钢厂逐步进入亏损状态,后期减产检修增多,对焦煤、焦炭需求下降。

记者在采访中获悉,供应端预期指的是澳煤通关的预期。“随着澳大利亚新一届政府的就任,市场开始有澳煤通关的预期。”夏学钊说。

当前黑色系产业链的供需格局如何?夏学钊介绍,黑色产业链供需格局可以分原料和成材两个部分说。成材市场当前处于供应大于需求的格局。螺纹钢总库存量处于历史同期最高水平,这是在前期疫情抑制需求、地产行业持续下行和当前需求进入淡季的共同作用下产生的。原料市场处于供需紧平衡态势。四五月份生铁日产量连续创出历史新高,意味着钢铁原料的需求处于空前旺盛的态势,正是在这种背景下,铁矿石港口库存持续下降。

“当前黑色产业链总体供需双弱。另外,钢厂逐步减产,已经开始向原料端负向反馈,因此原料需求开始边际走弱,但原料间强弱有差异,铁矿石受发运和到港偏低影响,库存仍有下降预期,而焦炭尽管利润偏低,但产量仍然趋稳,焦煤产量和进口稳中略增,因此整体‘双焦’库存预计低位企稳或小幅增加,整体看,原料受需求下降影响都偏弱。”王海荣说。

对于后市,王海荣认为,市场对黑色产业链后期走势持偏悲观态度。钢材需求强预期短期无法兑现,市场期待的疫情好转带来的“需求淡季不淡”也逐渐被证伪,市场看空者逐步增多。5月房地产数据虽然环比有所改善,但同比降幅依然较大,短期钢材需求仍然面临较大挑战。在成材需求延续弱势、钢厂亏损减产下,原料和成材形成负反馈共振下跌。在利多政策向实体传导并形成实际钢材需求好转之前,后期黑色产业链仍有下跌空间。另外,需要关注钢厂的减产力度,当前仍是利润下滑导致的市场自发性减产,但今年政策性粗钢压减目标尚未公布,若压减目标超预期,叠加需求开始逐步好转,那么库存将再次迎来去化,届时,黑色系商品才会企稳。

不过,夏学钊建议,对成材和原料走势应区别看待。下半年最大的确定性应该是全年粗钢产量同比下降的目标需要完成。根据国家统计局的数据,今年1—5月份粗钢产量为43502万吨,而去年全年产量103279万吨。也就是说,如果要实现全年粗钢产量同比下降的目标,今年6—12月的粗钢产量不能超过59777万吨,平均日产不能超过280万吨。而5月份粗钢日产量在311万吨左右,这意味着后期粗钢日产量要环比下降10%以上才能实现全年减产目标。确定了后期钢厂减产压力加大之后,就可以对成材价格和原料价格后期走势有更清晰的认识了。

周四夜盘交易时段,黑色系商品全线继续下跌,铁矿石跌幅居前,主力合约一度跌5%以上,夜盘收盘时跌幅收窄至3.67%。

有色金属多数下跌,加息影响显现?

本周,有行业人士调侃道,近期投资者把交易逻辑从基本面转向了对美联储6月份加息的分歧,押对的投资者能多收“三五斗”。

本周前期,有色金属整体经历了一小轮节奏较为一致的下跌行情,其中,铝价逼近前低19545元/吨,镍价下破20万元/吨整数关口,锡价下试24.5万元/吨关键价位。不过,从周三起,有色金属悉数止跌企稳,周四日盘多数品种迎来上涨。不过,当日夜盘时段,国内有色金属多数下跌。

外盘金属方面,伦敦基本金属多数收跌。周四,LME期铜跌1.13%报9126美元/吨,LME期锌跌1.17%报3600.5美元/吨,LME期镍跌2.23%报25280美元/吨,LME期铝跌2.74%报2521.5美元/吨,LME期锡涨0.08%报32470美元/吨,LME期铅涨2.31%报2125美元/吨。

记者也发现,在美联储议息会议前,市场关注焦点更多放在美联储及美国政府的身上。而美国5月CPI数据的公布直接对看多的市场情绪产生了修正。美国5月CPI同比上涨8.6%,比此前的年度高点高0.1个百分点,这也直接导致美国年中通胀回落的预期落空。高通胀不止,意味着美联储将有更充足的理由进行加息,甚至不惜牺牲短期经济增速,这也导致市场交易美联储6月加息75个基点的概率大幅跳升。

“对有色金属来说,市场担心美联储加码抑制通胀,不仅存在流动性快速收紧导致金融市场不稳定的风险,也可能导致经济提前陷入衰退,因此看空情绪更重。美联储加息结果公布后,75个基点相比50个基点略超预期,美联储主席鲍威尔也及时安抚了市场,有色价格在此前下跌过程中有所反馈,因此加息结果公布后市场认为‘利空落地’,短线回升不足为奇。”光大期货有色研究总监展大鹏说。

加息“靴子”已落地,影响也有所显现。不过,所有商品价格的涨跌都绕不过供需的情况。当前有色金属的供需情况到底如何,有没有新变化?

展大鹏告诉记者,有色金属现货一直处于偏紧张状态:一是现货价格多处于升水状态;二是前期进口不畅导致国内有色金属库存依然处于低位。但不同品种的感受是不一样的,比如锡,由于此前处于单边快速下跌趋势,产业套保未能有效跟进,企业亏损出货意愿不强,导致现货紧张程度增强;镍则依然未有效走出“伦镍事件”的影响,国内精炼镍处于供应紧张状态;锌、铜则受产能投放及检修影响,供应未能有效跟进;铝受产能持续释放影响,现货供应并未出现紧张情况。需求端,稳增长及经济逐渐修复下,5月份环比均出现了改善,但同比来看改善幅度仍偏弱。

“LME铜和锡两个品种的库存基本恢复至正常水平,铝、铅和镍库存位于历史低位且远低于同期水平,锌库存水平偏低。国内铜库存远低于历史同期,铝、镍、锡库存持续低位运行,锌库存位于历史高位,铅库存在相对高水平表现平稳。目前有色金属所面临的供应格局有一定改变,铜、锌、铅和锡四个品种内外盘库存明显分化,供应支撑力度有减弱迹象,铝和镍低库存带来的价格支撑作用仍然相对稳固。”国元期货有色金属分析师范芮说。

值得注意的是,美联储6月议息已经结束,对于75个基点的激进加息,有色市场也在下跌过程中有所反馈,目前就看焦点能否重回国内经济修复节奏里。

对于后市,展大鹏认为,从此前国内经济修复情况来看,下游需求还没有给出更好的反馈,比如铜部分下游开工情况仍低于去年同期水平、镍下游不锈钢开工率环比仍处于下降趋势。在缺乏基本面支撑下,有色金属也较难形成一轮有效的反弹。当然利空最严峻的时候也是拐点的开始,经济修复是必然趋势,稳增长政策也在加速落地,从政策的落地到企业订单增加有一个时间差,需求的回暖只是时间问题。若6月中下旬有色金属价格再度出现快速回调,反而不用过于担心三季度表现;若价格不温不火,反而存在比较大的问题,向上可想象的空间将有限。

“对有色金属板块整体持振荡观点。核心因素在于整个板块库存和需求叠加,国内疫情得到控制后需求进一步回暖,还是对有色金属价格有较强的支撑作用。但美元反映的美国加息预期对有色金属价格节奏还是会产生一定的影响。”范芮说。