美联储“大胆”出手!

美国时间2022年6月15日,美联储公布6月FOMC会议声明,宣布加息75bp。

这是美联储自1994年以来推出的最大幅度加息举措。

市场方面,因为加息幅度并未超市场预期,在鲍威尔表示单次加息75个基点不会是常态后,美国三大股指由跌转涨,纳斯达克、标普500和道指分别收涨2.50%、1.46%和1.00%。

那么美国还能不能实现“软着陆”?美联储加息周期中美股究竟会怎么走,对哪些板块影响较大?对A股的影响又如何?券商最新分析来了。

一、美国能实现“软着陆”吗?

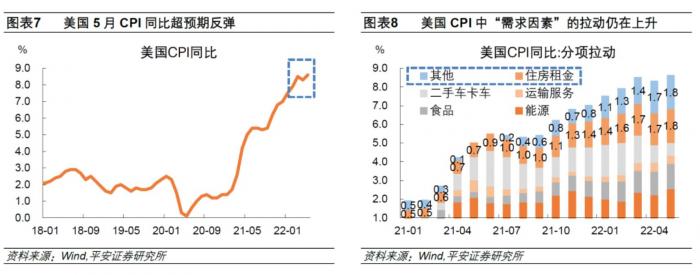

当下,美国通胀形势依然严峻。最新公布的数据显示,美国5月CPI同比(非季调)达8.6%,超过3月8.5%的前高,打破了“通胀见顶论”。

从分项看,排除能源、食品以及与供给因素更相关的二手车卡车、运输服务分项,剩余部分(包括住房租金以及“其他”)对通胀率的拉动仍在上升。

图/平安证券

通胀高企的形势料将带来更多的挑战,但鲍威尔在会后强调,美联储仍有可能实现“软着陆”,即在不导致经济衰退的情况下降低通胀。

鲍威尔称,美联储有“绝对决心”抑制通胀,这是美联储眼下的首要目标。但他同时坦言,美联储无法控制所有推动通胀的因素,俄乌冲突、新冠疫情和供应链危机等不确定因素都在影响着美国的经济,为实现“软着陆”带来了“巨大的挑战”。对此,

中金证券分析称,导致通胀上升的因素中有许多外生因素,比如油价大幅上涨以及疫情带来的供应链瓶颈。对于这些因素,美联储无法掌控,所以“软着陆”还需要运气。

平安证券则表示,美联储会快速加息至2.5%左右的“中性水平”是较为确定的,但年内会否加息至3.5%以上的“限制性水平”仍存在一定的不确定性。

当下,美国和全球通胀形势仍然严峻,美联储与市场似乎正在做“最坏的打算”,认为年内加息至3.5%左右可能是合适的(不少分析认为,目前美国均衡实际利率或者自然利率至少在1.5%左右,加上2%的通胀目标,所以至少要有3.5%的政策利率)。这是一个很可能让美国经济“硬着陆”的限制性水平。

但美联储和市场目前或不应过早放弃对“软着陆”的憧憬。正如鲍威尔不断强调的,美联储决策需要保持前瞻和灵活,或应在判断通胀压力可控时适时放缓紧缩节奏,尽量避免“刹车”过猛。

不过东吴证券预判,尽管美联储对于经济韧性充满信心,但2022年大幅加息下美国经济很难重现1994年的“软着陆”。

从经济和政策周期看,与1994年复苏阶段的预防式加息不同,当前美国经济处于“后周期”阶段,经济惯性更大,需要更大“剂量”的紧缩来扭转需求,而这会对经济和市场造成更大的冲击。

从货币政策操作,2022年高通胀会严重限制联储政策的灵活性。当前的高通胀已经成为政策的主要矛盾,美联储在紧缩的道路将“骑虎难下”、难以转向。

图/东吴证券

二、复盘:美联储加息周期中的美股表现

对于美联储此次宣布加息后美股止跌上涨,东吴证券分析称,一方面是会议前市场预期步子迈得太大,多数联储官员对于2022和2023年加息路径更加保守;另一方面,美联储依旧对于大幅加息下的经济“软着陆”充满信心。

那么在历年美联储的加息周期中,美股表现究竟如何呢?

兴业证券统计发现,二战后美联储共有15轮加息周期(含本次),除本次外,此前每轮累计加息幅度在150bp至775bp区间内,平均加息幅度为288bp。

加息周期中,信息技术和能源板块表现较好,通信设备板块表现较弱。本轮加息周期中房地产、信息技术与非必需消费明显走弱。

衰退期开始前两年美股呈现行业普涨,衰退期后两年板块出现分化。滞胀时期中,板块普跌,信息技术、金融、房地产和通信设备跌幅居前。

类滞胀时期中,信息技术和通信设备收跌,公用事业、必需消费和医疗领涨。

图/兴业证券

三、对A股影响如何?

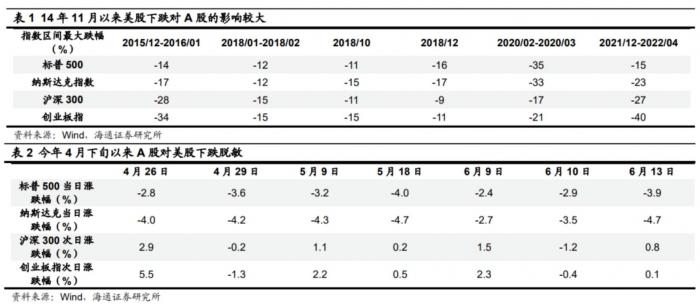

海通证券分析称,今年4月下旬以来中美股市“逆向”。回顾历史可以发现,美股下跌对A股的影响较大,2014年11月后美股出现跌幅10%以上的下跌时A股的走势往往会遭受拖累。但近期美股明显下跌时A股依然能保持韧性,这背后主要源自于中美两国的经济周期错位,以及中美股市估值所处的位置不同:

根据改进版的投资时钟框架,目前美国仍处在经济增长动能下滑而通胀高企的滞胀期,而我国已经处于政策托底经济的衰退后期,因此A股的宏观环境要优于美股。

在市场微观结构方面,A股目前(截至 2022/06/14,下同)估值仍处于较低水平,而美股方面,标普500的估值在经历了下跌后目前依然处于中等水平。

因此,中美股市估值位置的差异也在一定程度上解释了为何近期美股和A股走势开始“逆向”。

图/海通证券

川财证券判断称, 当前时点A股定价环境与去年6-8月十分类似。 参考彼“内松外紧”时段市场表现,市场可能分化震荡,以中证1000指数为代表的“以我为主”板块,有望出现超额收益。