随着号称拥有无限火力的日本央行,上周在市场上一通狂买,东京债券市场本周一明显开始归于平静。

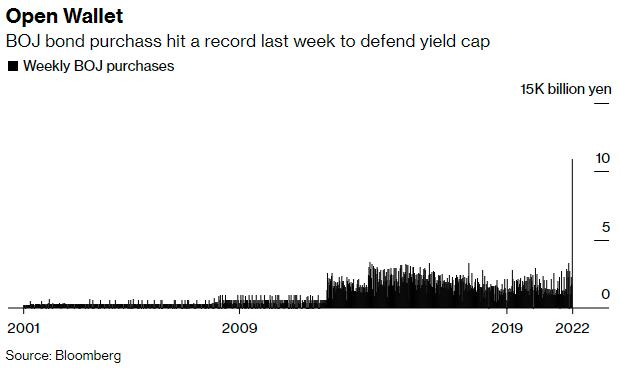

日本10年期国债收益率周一基本持平,最新交投于0.22%。根据业内整理的数据,上周日本央行一举购买了规模高达10.9万亿日元的日本国债,单周购买额创下历史最高水平。而凭借这一前所未有的干预行动,日本央行也成功将基准10年期日债收益率拉回到了备受关注的0.25%上限之下。

也许有的投资者对逾10万亿日元的购债规模究竟有多大,脑海中没有什么印象,但其实折算成美元就很容易进行一番对比:按当前汇率折算10.9万亿日元约合808亿美元,这也意味着日本央行在过去一周购买国债的规模,就相当于美联储疫情救市期间一个月的国债购买总额(美联储当时每月购买800亿美元国债)。

如果根据各自经济体的不同GDP规模进行调整,则结果无疑更为夸张:上周日本量化宽松迈出的步伐是美联储2021年时的逾20倍。

毫无疑问,在美联储、瑞士央行等全球主要央行上周均大幅加息的背景下,日本央行为捍卫量化宽松政策所做的一切,不仅另类,而且疯狂……

而这如同幕府武士般宁为玉碎不为瓦全的“殊死一搏”,无疑也令那些打算狙击日本国债的投机客们,不得不三思而后行。

日本央行VS投机客

随着市场押注日本央行将屈服于压力,调整其日益孤立的宽松货币政策,对日本债券市场的投机性攻击过去一周明显增加,他们押注日本央行最终将放弃收益率曲线控制政策——取消10年期日债收益率0.25%的目标区间上限。

在这些投机客的眼中,一旦日本央行“投子认输”,那么该国市场便将遭遇一场如同2015年年初瑞士央行放弃捍卫瑞郎兑欧元上限一样的“超级风暴”。

然而,随着日本央行始终坚定挥舞印钞机痛击“投机派”,至少已经令一些套利交易员感受到了压力。在上周五升至2008年全球金融危机以来最高水平后,10年期日本国债隐含波动率日内出现回落。

日本央行在上周五的决议中重申了对后续每个工作日将维持以0.25%固定收益率收购日本十年期国债的承诺。除了国债以外,日本央行也承诺将按需收购日股ETF、房地产投资基金、企业债券等资产。

与此同时,日本政府任命一位有着上世纪90年代末市场动荡经验的日本国债专家在财务省担任关键角色,也引起了当地市场观察人士的注意。据一些策略师称,被称为“日债先生”的Michio Saito将领导一个负责债券市场的部门,可能会加强与央行的沟通。

大和证券首席市场经济学家Mari Iwashita表示,日本央行未来要想顺利退出大规模债券购买,与财务省的密切合作至关重要,因此任命一位经验丰富的负责人非常重要,这对市场是利好消息。

后市仍面临考验

当然,今日日本国债市场的平静走势究竟能维系多久,眼下依然存在不小的疑问。

一些市场观察人士认为,鉴于日本央行继续无视日益加剧的全球央行紧缩浪潮以及集中在日元和日本国债上的市场压力,这种平静只是暂时的。

美国国债市场周一因六月节假期休市,但未来美债仍将是推动美元兑日元走势的关键因素,美元兑日元周一亚洲时段在近24年高位附近徘徊,最新交投于134.70一线。

花旗集团策略师Tomohisa Fujiki在一份报告中写道,如果日元随着外国债券恢复下跌而进一步走弱,那么日本固定收益率市场未来再次开始考验日本央行也将不足为奇。

大和证券的Mari Iwashita也表示,“尽管日本央行加大努力试图捍卫自己的地盘,但由于日本国债市场的波动是由全球对美国CPI和美联储收紧政策的反应引发的,这些结构性挑战仍然并未改变。”