美国通胀继续爆表。

美国劳工部当地时间13日公布的数据显示,6月份美国CPI同比上涨9.1%,创下1981年11月以来的最大增幅,这令市场开始预期美联储或在7月不得不加息100个基点。

美国总统拜登回应称,这一数据虽然“高得不可接受”,但已“过时”。

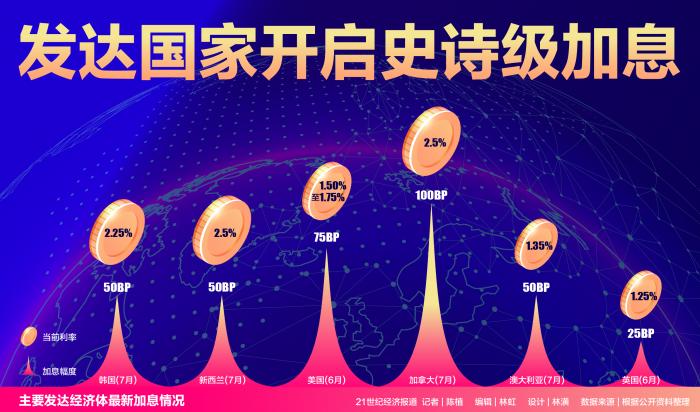

在高通胀压力迫使美联储加息幅度日益“激进”的情况下,越来越多发达国家也开启跟随大幅度加息的征途。

7月13日晚间,加拿大央行将基准利率由1.5%提高100个基点,升至2.5%。

加央行行长蒂夫·麦克勒姆对此表示,加息100个基点相当不寻常,但此次大幅度加息受制于三大因素,一是加拿大通胀率接近8%,创下过去40年以来最高值;二是当前加拿大经济依然过热,工人、许多商品和服务均陷于短缺;三是加拿大央行需通过经济软着陆,令通胀回落至2%的目标。

同一天,韩国央行加息50个基点,首次将加息幅度从25个基点调高至50个基点。新西兰央行也连续第三次加息50个基点。

“这些发达国家若不调高加息幅度,可能会导致资本流出、输入性通胀压力加大、货币大幅贬值等经济问题。”对冲基金PGIM策略分析师Nathan Sheets对21世纪经济报道记者表示。

银科控股首席经济学家夏春向记者指出,发达国家央行决定调高加息幅度,有遏制高通胀的考量。

“我们测算发现,部分发达国家的实际通胀率可能远高于官方数据,若按1980年代的通胀计算方式,有些发达国家的实际通胀率可能超过10%。”夏春说,此前,鉴于大宗商品价格前期上涨推高了这些国家PPI(生产者物价指数),相关央行被迫需要提前大幅度加息以应对PPI向CPI的传导压力。

夏春表示,在多次大幅度加息后,部分发达国家将对激进加息政策变得谨慎。究其原因,是此前的量化宽松货币政策导致这些国家政府与企业疯狂“加杠杆”,如今他们加息力度一旦过于“激进”,可能导致国家与企业债务利息支出压力大增,容易引发主权债务风波与金融市场剧烈波动。

值得注意的是,7月13日韩国央行行长李昌镛表示,在逾6%通胀率延续到三季度的假设情况下,加息50个基点有望降低通胀预期。但未来韩国央行或将延续每次加息25个基点,若俄乌冲突升级、经济进一步衰退等情况出现,韩国央行还将灵活改变货币政策方向。

在多位业内人士看来,这预示着越来越多发达国家央行在跟随美联储大幅度加息后,正日益关注此举对经济衰退的拖累效应,或导致未来发达国家之间的货币政策分化趋势加剧。

“目前,金融市场正形成新的沽空策略,即越来越多对冲基金正沽空狙击那些加息力度远远低于美联储、且外贸赤字持续加大的发达国家货币(比如欧元),导致这些国家面临更严峻的输入性通胀问题,令其经济发展难度进一步加大。”一位华尔街宏观经济型对冲基金经理指出。

欧元贬值的负面镜鉴在多位业内人士看来,如今加拿大、韩国等发达国家纷纷调高加息幅度,某种程度是受到欧元大跌的影响。

由于欧洲央行加息步伐远远落后于美联储,且欧洲经济因俄乌冲突升级而遭遇更高通胀压力与经济衰退风险,过去一个月期间数百亿美元资本陆续流出欧洲,令欧元兑美元汇率持续下跌至1:1,创下过去20年以来的最低值。欧元汇率快速下跌,可能导致欧洲经济陷入更剧烈的动荡。

这令其他发达国家意识到,要避免重蹈欧元区的覆辙,就必须持续跟随美联储调高加息幅度,先力保本国货币不会像欧元日元般出现失控式大幅下跌,进而触发输入性通胀与资本流出压力双双大增。

7月13日,新西兰央行指出,新西兰元贬值正推高进口价格,导致消费者价格指数存在短期上行风险。

Nathan Sheets向记者表示,相比经济衰退风险,目前众多发达国家央行的货币政策重点更加侧重遏制高通胀与资本大规模流出,因为后者对经济造成更大的负面冲击。

“此外,越来越多发达国家央行之所以调高加息幅度,还在于他们日益关注货币大幅贬值所带来的输入性通胀问题,力争用大幅度加息缓解本国货币兑美元的跌幅。”他强调说。

不过,发达国家大幅加息能否达到上述效果,仍是未知数。究其原因,在美联储持续超预期大幅加息与全球资本涌入美元避险的情况下,美元指数仍在持续迭创新高,导致非美货币依然遭遇极高的贬值压力,或令发达国家被迫面临日益加大的输入性通胀压力。

夏春就认为,在美国经济出现实质性衰退或美联储放缓激进加息步伐前,美元仍将大概率保持强势上涨态势,令非美货币依然遭遇较大贬值压力。

“目前,发达国家央行急需积极协调宏观货币政策,有效放缓美元升值压力,从而给其他发达国家赢得喘息之机。”上述华尔街宏观经济型对冲基金经理指出。

经济衰退隐忧扩大值得注意的是,在多次大幅度加息后,越来越多发达国家央行也感受到经济衰退风险悄然临近。

7月13日,新西兰央行表示,随着大幅加息导致借贷成本上升,开始损害消费者和企业信心并触发房价下跌,明年新西兰经济衰退风险正在增加。

韩国央行则坦言,若俄乌冲突升级、经济进一步衰退等情况出现,韩国央行将灵活改变货币政策方向。

在多位业内人士看来,这意味着发达国家央行在大幅加息同时,开始走一步看一步——一旦经济衰退风险加剧,他们很可能按下“暂停键”。

前述华尔街宏观经济型对冲基金经理对此指出,这还需看美联储的脸色——目前很多发达国家央行都在密切关注美联储何时因经济衰退风险加大而考虑放缓加息步伐,从而给它们赢得喘息之机。毕竟,一旦它们加息幅度大幅低于美联储,资本流出、本国货币贬值、输入性通胀三大压力又将“卷土重来”。

“若要改变这种局面,发达国家应加大本国货币的外贸与跨境投融资结算,一方面可以减少本国货币兑美元贬值所带来的输入性通胀压力加大,另一方面也能有效遏制资本因汇率剧烈波动而大规模流出。”他表示。

值得注意的是,近期印度央行开始加大印度卢布在外贸结算领域的结算比重,以此缓解美联储持续大幅加息所带来的资本流出与输入性通胀压力。

对冲基金MKS PAMP分析师Sam Laughlin表示,发达国家是否会借鉴印度做法,主要取决于美联储货币政策是否严重伤及它们自身经济,但一个不争的事实是,在美联储持续大幅加息的压力下,越来越多发达国家同样意识到过度依赖美元参与贸易投资融资结算的危害性。