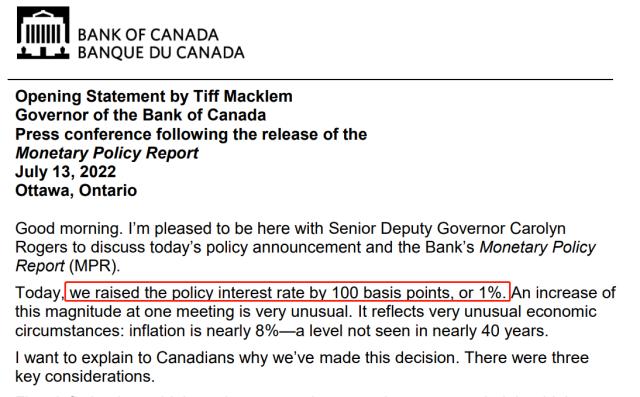

当地时间13日,加拿大央行宣布将基准利率提高100基点至2.5%,并称,如此高的单次加息幅度并不常见,目的是抑制40多年来最严重的高通胀问题(5月份CPI最新值7.7%)。

▲ATFX供图

加拿大央行的长期通胀目标为2%,其它国家央行的通胀目标也一样。由于能源价格和农产品(行情000061,诊股)价格持续走高,各国实际的通胀率与调控目标之间存在明显差距。

加息能否有效遏制高通胀,目前并没有确定性结论。一种悲观的说法是:加息非但不会令通胀回到正常水平,还会导致全球经济衰退。近期原油价格跌破100美元,是这一说法的例证。

加息消息公布后,加拿大元并没有如预期一般升值。USDCAD当日上涨1.05%,最高触及1.3223,创出近20个月以来最高值。这意味着,即便加拿大央行采取了激进的加息政策,市场资金也不认为加拿大元能够对美元升值。

美联储加息的预期更加强烈,7月28日举行的利率决议,加息幅度预期已经从75基点升高至100基点。美股市场正因为激进的加息政策而持续走熊,过去半年时间里跌幅近30%。

加拿大十年期国债收益率正高位回落,但趋势依旧是多头;美国十年期国债收益率同样高位回落,趋势也是多头。加息预期会推动债券收益率走高,但最近一个多月,这种规律被打破。

债券收益率和中央银行货币政策的脱钩是一个危险的信号,意味着国债市场不再有资金流出并进入实体经济。投资和消费有可能出现萎缩,宏观经济也有可能步入衰退,一旦失业率数值上升,则激进加息的弊病就会暴露无遗。

当然,债券收益率的总体趋势依旧与货币政策方向匹配,当下的脱钩或许具有暂时性。过度惊慌没有必要,等到债券收益率趋势转空之后再去判定经济衰退更有理有据。

技术角度看,美元指数涨破110关口是大概率事件,其凌厉的涨势还将延续。在美联储加息预期之下,大宗商品价格倾向下跌。加元是商品货币,与原油价格关联度较高。油价疲软之际,加元也受到一定程度拖累。

ATFX分析师团队简明观点:美元是强势货币,加元是弱势货币,USDCAD的走向取决于美联储的货币政策,而非加拿大央行。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。