当地时间8月17日,美联储发布了7月的联邦公开市场委员会(FOMC)会议纪要,根据会议纪要公布的内容,美联储加息速度很可能放缓,联邦基金利率的目标区间将维持在2.25%至2.5%之间。

相关报道美联储会议纪要:加息还要继续搞 年内首提“过度紧缩”风险

北京时间周四凌晨2点,美联储准时披露了7月公开市场委员会的议息会议纪要,分享了政策制定者连续加息75个基点背后的考量。

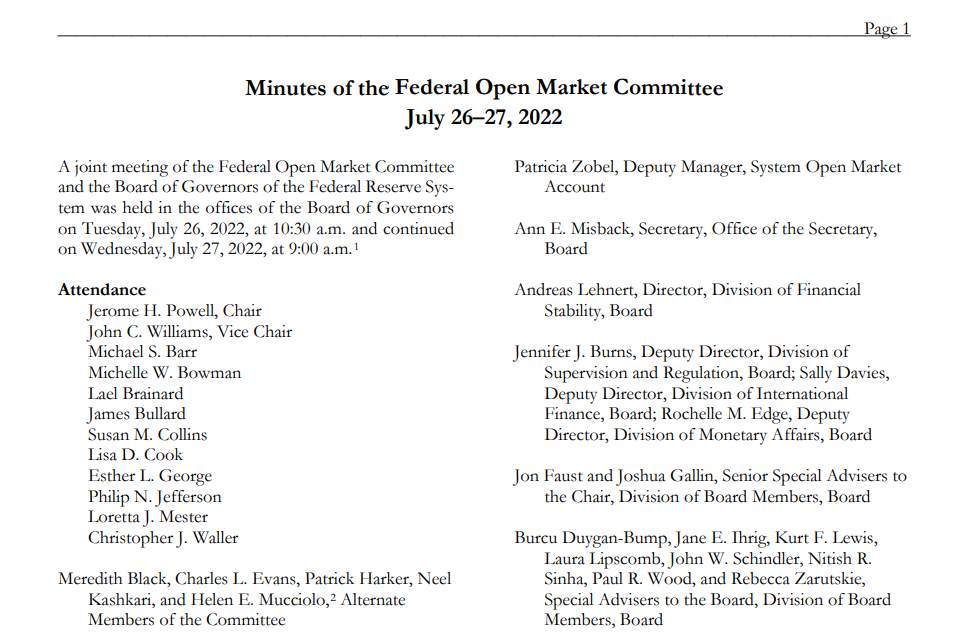

(来源:美联储)

在7月加息后,联邦基金利率区间也达到2.25%-2.5%区间,接近传统认知中的“中性利率”,所以后续的加息路径也是资本市场翘首以待的信息。

美联储展现圆滑话术

与深谙说话艺术的美联储主席鲍威尔一样,这份会议纪要展现了面面俱到的特质。

文件中写道,随着通胀持续高于委员会的目标,与会者判断推进政策利率进入限制性区间,是实现美联储法定职责所需要的。但随着货币政策进一步收紧,在评估累加的政策对经济活动和通胀影响的同时,到某个时间点放慢加息速度将会变得合适。

一些委员们指出,当政策利率达到足够的限制性水平后,应当维持在那个位置一段时间,来确保通胀处于回归2%政策目标的道路上。

美联储官员们警告称,一旦公众开始质疑美联储充分调整政策立场的决心,高通胀将会有变得根深蒂固的风险,后续恢复价格稳定所需的经济代价也会因此升高。

而令风险资产多头感到兴奋的是,美联储在这份会议纪要中提及,鉴于经济环境不断变化的本质,以及货币政策影响经济的滞后性,眼下同样存在美联储过度收紧货币政策的风险。据悉,这也是美联储今年以来首次提及“过度紧缩”的风险。

市场兴奋劲头快速消散

与这份纪要相符的是,鲍威尔在7月政策会议后的发布会上也表示,美联储可能会在接下来转向更小幅度的加息,同时也提醒9月可能会继续采取“非常规大幅”加息。但毫无疑问,资本市场只听进了“放缓加息”这半句话。

在会议纪要发布后,这两天走势颇为压抑的纳指一度快速拉升近1%,但这部分涨幅迅速回吐。就在上周,明尼阿波利斯联储主席卡什卡利刚感慨过,市场和他之间存在“断线”,那些期待美联储在未来六到九个月降息的想法并不现实。

从六月中旬的近期低点算起,截至周三标普500指数的涨幅接近17%。上周美国劳工部披露的7月CPI显示,虽然美国通胀年率仍维持在8.5%的高位,但较6月“破9”的数据有所好转。

在最新的会议纪要中,美联储也继续强调基于数据来决定加息的速率,而在9月中旬的下一次议息会议前,市场至少还能看到8月的CPI和就业数据。此外,在下周举行的美联储杰克逊霍尔年会上,投资者也能听到更新鲜的政策制定者指引。