美元今年的走强可以说是“百年不遇”,这可能会加剧全球经济增长放缓,并加剧全球央行面临的通胀问题。

美联储将于9月20日-21日举行新一次政策会议,加息决议成为关注焦点,外界预计美联储将至少加息75个百分点以对抗通胀,这可能会进一步推动美元升值。

综合反映美元汇率的指标——美元指数(DXY)在2022年上涨了14%以上,有望成为该指数自1985年推出以来涨幅最大的一年。

美元作为全球贸易和金融中的主要货币,美元汇率的波动具有广泛的影响。

欧元、日元和英镑对美元的汇率目前均已跌至几十年来的最低点。上周,人民币兑美元跌破7.0关口,相较于其他非美元货币,人民币贬值幅度相对较小。

同时,不少新兴市场的货币也遭受了重创:埃及埃镑跌18%,匈牙利福林跌20%,南非兰特跌9.4%。

多因素推动美元走强

美元上涨受到美联储大幅加息的推动,这鼓励全球投资者将资金撤出其他市场,转向收益率较高的美国资产。最新数据显示,美国8月季调后CPI环比增长0.1%,通胀仍居高不下,这增强了美联储进一步加息和美元进一步走强的理由。

世界其他地区黯淡的经济前景也推高了美元。目前,欧洲正卷入与俄罗斯的能源和经济战,欧元的疲软正在放大通胀的历史性上升。

欧元区经济衰退的风险已达到2020年7月以来的最高水平,几乎避无可避,因为人们担心冬季能源紧缩或将导致经济活动下滑。

对美国来说,美元走强意味着该国进口商品价格下降,有利于美国遏制通胀做的努力,美国人的相对购买力达到创纪录水平。

不过在美元升值的压力下,世界其他地区正处于紧张状态。

芝加哥大学布斯商学院金融学教授Raghuram Rajan表示,美国将在较长一段时间内处于高利率状态,且目前还处于早期,经济脆弱性会随之增强。

新兴市场的金融压力正在扩大

上周四,世界银行警告称,全球经济正走向衰退,“新兴市场和发展中经济体的一系列金融危机将给这些国家带来持久的伤害”。

斯里兰卡和巴基斯坦已向国际货币基金组织(IMF)寻求帮助。上周,塞尔维亚成为最新一个与IMF讨论财政援助的国家。

Rajan表示,由于新冠疫情大流行期间更多的借贷和债务,新兴市场的压力将会扩大,且疫情暂时不会得到控制。

美元走强使得新兴市场政府和企业借入的美元债务更加昂贵,偿还更加费劲。国际金融协会(IIF)的数据显示,到明年年底,新兴市场政府将有830亿美元债务到期。

美国财政部长耶伦也承认,美元升值可能给新兴经济体带来挑战,尤其是那些拥有大量美元债务的经济体。

联合国贸易和发展会议的经济学家Daniel Munevar说指出,从预算的角度来看,当货币突然贬值了30%,那么医疗和教育支出肯定会被迫削减,以偿还债务。

美元升值使以美元计价的重要食品和燃料变得更加昂贵。尽管近几个月来大宗商品价格已从高位回落,但这几乎无助于缓解发展中国家的压力。

金融市场承压

美元走强打压了美国企业在海外的利润,同时限制了与黄金、石油等大宗商品相关的投资。

贝莱德全球资产配置联席主管Russ Koesterich表示,“美元走强对几乎所有主要资产类别都造成了不利影响…这是金融状况趋紧的表现。”

不少投资者和经济学家正在推动一场旨在干预美元走强的全球运动,不过他们也认为,采取这种行动的可能性很小。

资产管理公司东方汇理美国的外汇策略主管Paresh Upadhyaya对协同干预打压美元表示赞同,他同时指出,强势美元现在正成为各国央行的巨大阻力。

各国央行的压力

在9月8日的欧洲央行会议上,欧洲央行行长拉加德对欧元今年下跌12%表示担忧,称这“加剧了通胀压力”,并暗示将采取更激进的政策立场,预计利率将升至2.5%。

不过,瑞士百达财富管理(Pictet Wealth Management)宏观经济研究主管Frederik Ducrozet表示,欧洲央行对美元走强无能为力。他指出,“无论欧洲央行的政策是否变得更加强硬,经济前景是否有所改善,通常都会被美元进一步走强所抵消。”

随着日元的持续贬值,日本央行也开始急了。政策制定者担心日元兑美元汇率跌至24年低点会损害企业利益。日本央行行长黑田东彦近日表示,日元大幅贬值“可能会使企业的经营战略不稳定”。

日元的疲软使得日本8月份的单月贸易赤字达到了有记录以来的最高水平——2.82万亿日元(约合200亿美元)。

日本首相岸田文雄上周三提出,可以借用日元疲软的优势,邀请更多的游客。

新兴市场的央行也采取了更紧缩的措施来控制其货币和债券的贬值。阿根廷上周将利率上调至75%,以遏制不断上升的通货膨胀,并捍卫比索。加纳上个月也出乎意料地将利率提高到22%,但其货币仍在持续贬值。

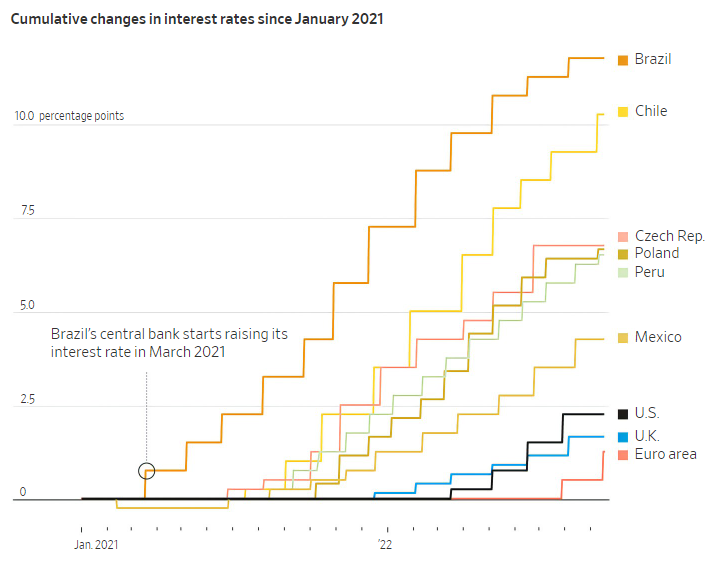

注:各国央行自2021年1月以来的升息趋势(从上至下,依次为巴西、智利、捷克、波兰、秘鲁、墨西哥、美国、英国和欧盟)