北京时间9月22日(周四)凌晨,美联储FOMC将在全球市场的注视下公布9月会议的政策声明。

上周,包括8月CPI在内的一系列经济数据公布后,期货市场对美联储9月一次性加息100个基点的押注大幅升温,但在经过上周末的情绪消化后,市场终于“冷静”下来。截至发稿,期货市场认为美联储周四加息100个基点的可能性已经降至18%,剩下的82%的可能性为加息75个基点。

尽管如此,业内对于美联储本周到底是该加75个基点还是加100个基点的争论远未结束。

一部分观点认为,由于上周五公布的密歇根大学5-10年期通胀预期并不糟糕,所以美联储本周的加息幅度仍将是75个基点,且加息100个基点可能造成市场的恐慌。然而,也有一部分观点认为,8月份通胀,尤其是美联储关注的核心通胀涨幅远超预期,这证明美联储还有很多工作需要完成,且没人知道长期通胀预期数据的是如何形成的,因此美联储周四加息100个基点的概率大于50%。

不过,无论美联储本周四是加息75个基点还是100个基点,这都将是美联储自前主席保罗·沃尔克(Paul Volcker)时期后,最大力度的连续加息。

本轮加息周期终点利率区间至少到4.5%~4.75%?

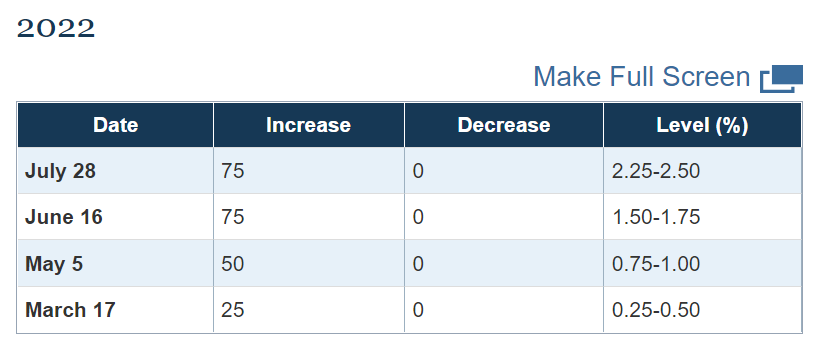

今年3月份开启全新一轮加息周期以来,美联储已累计加息四次,总计幅度达225个基点。进入加息周期以来,美联储始终将控制通胀视为首要任务。美联储主席鲍威尔本月在出席卡托研究所主持的活动时重申了他的立场,未来将“坚定致力于”控制通胀到目标水平,通胀率高于目标的时间越长,公众将此视为常态的风险就越大。

图片来源:美联储

根据美联储6月份的预测,本轮加息的利率终点为3.8%,然而,严峻的通胀形势迫使期货市场不断上修美联储的加息时间跨度和幅度。

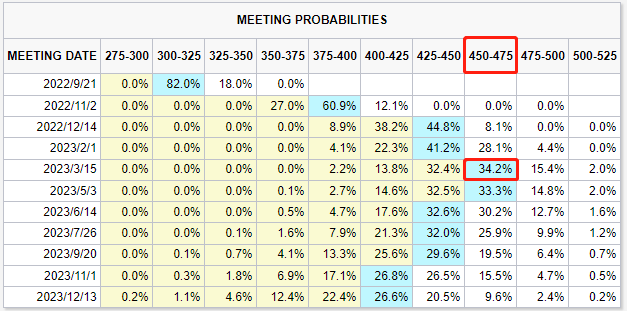

据芝商所“美联储观察”工具显示,截至发稿,期货市场认为美联储本轮加息周期的最终利率区间至少将达到4.50%~4.75%,接近2007年末全球金融危机前夕的水平,而且最后一次加息最有可能发生在2023年3月15日的会议上。

图片来源:芝商所

“美联储观察”工具还显示,期货市场预计年底联邦基金利率将达到4.25%-4.50%,这意味着包括本月在内的年内剩余3次会议上需要加息200个基点,明年开始加息幅度将放缓,3月达到峰值4.50%-4.75%后,利率水平将至少保持到7月。

高盛发布报告称,2022年底的基金利率将达到4%-4.25%,2023年将再升至4.25%-4.5%的峰值,然后2024年将降息一次,2025年再降息两次,长期利率将保持在2.5%不变。

富国银行发布报告称,尽管措辞强硬,但很少有美联储官员主张联邦基金利率峰值远高于4%。预计2023年联邦基金利率的预测中值为4.125%。对于2024年和2025年,通胀回落有望推动政策逐步放松。

加息75个基点:通胀压力缓解、长期通胀预期稳定

除加息外,本月起美联储缩减资产负债表的规模也达到了上限,“加息+缩表”组合下货币政策紧缩力度为近几十年来罕见。根据此前公布的计划,今年6月起, 美联储开始以475亿美元的速度不再续作部分到期的美国国债和抵押贷款支持证券(MBS)。9月缩表的速度将增加一倍,达到950亿美元。由于量化紧缩的速度前所未有,这也成为了近期资产价格波动的重要因素。

三菱日联金融集团全球市场研究主管Derek Halpenny在发给《每日经济新闻》的置评邮件中指出,我们不应忽视美联储9月份刚刚开始的量化紧缩(QT)提速,再加上上周一系列数据显示美国经济正在放缓,美联储有理由坚持当下的紧缩步伐。

Halpenny预计,FOMC本周将坚持75个基点的加息步伐,因为在这个关键时刻加息100个基点将被视为恐慌的风险。他表示,虽然上周公布的美国8月CPI数据很糟糕,但仍有大量证据表明,未来通胀压力将有所缓解。

在2008年金融危机期间任美联储风险信贷总监的Rick Roberts也通过微信对《每日经济新闻》记者指出,由于上周五公布的美国密歇根大学5~10年通胀预期并不糟糕,因此他预计美联储本周的加息幅度仍将是75个基点。

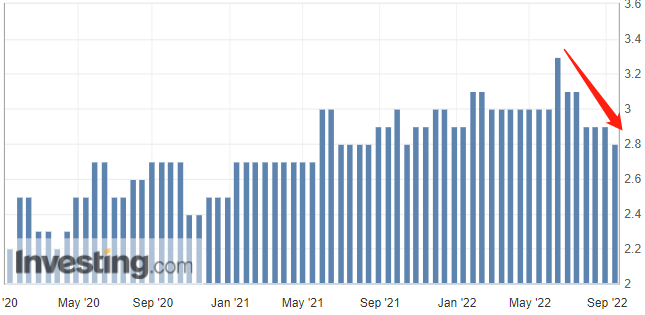

9月16日周五公布的数据显示,密歇根大学9月1年通胀预期终值4.6%,为2021年9月以来最低,预期4.6%、前值4.8%;5年通胀预期初值录得2.8%,为2021年7月以来最低,预期2.9%、前值2.9%。

密歇根大学5~10年通胀预期趋势(图片来源:英为财情)

对于上述数据,Roberts对每经记者表示,在当下的金融环境下,一旦长期通胀预期突破3.25%,那么美联储就会变得非常不安(并激进加息)。因此,2.8%的长期通胀预期表明美联储本周的加息幅度仍将是75个基点。

《每日经济新闻》记者注意到,数据显示,过去一年的时间里,密歇根5年通胀预期中位数处在2.9%~3.1%的窄幅波动区间,而6月初值一度打破该区间,达到3.3%,创下2008年以来的最高,令市场颇为关注,认为是长期通胀预期松动的表现,不过此后在美联储暴力加息的推动下,5年期通胀预期回落,跌破波动区间,令通胀预期可能失控的担忧大幅缓解。

加息100个基点:高通胀根深蒂固的风险被低估

《每日经济新闻》记者注意到,8月CPI数据发布后,野村成为了华尔街首家喊出美联储将在本周加息100个基点的大行。

据《每日经济新闻》记者收到的该份由野村董事总经理、高级经济学家Aichi Amemiya团队撰写的报告,野村认为,逐步提高加息幅度的历史表明,美联储可能低估了高通胀变得根深蒂固的风险。

花旗集团前外汇主管、深数宏观(DeepMacro)联合创始人兼CEO Jeffrey Young与野村做出了同样的预测,他通过微信向每经记者表示,他同意密歇根大学长期通胀预期数据并不糟糕的观点,这也是他的模型中通胀系数在下降的原因之一。

不过,他补充称,“没有人真正知道(密歇根大学的)长期通胀预期是如何形成的,现在我们有一团‘熊熊大火’,得有人‘把火扑灭’。”

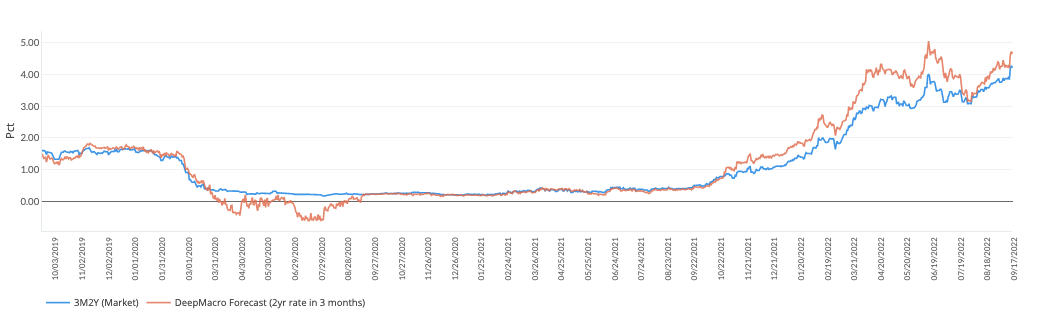

Jeffrey Young坚持认为,美联储本周将加息100个基点。他指出,DeepMacro短期利率模型(下图)显示,两年期互换利率(现在为4.25%)在未来三个月可能比市场远期贴水(4.23%)高出47个基点。该模型预测了两年期掉期利率,因为这是一个流动性强的市场利率,与美联储FOMC的政策密切相关。因此,该模型的意思是,在未来两年时间里,美联储利率上升的幅度将超过目前市场的预期。然而,这并不一定是说这必然发生在下一次的FOMC会议上。

“然而,美联储似乎已经形成了对‘提前’加息的偏好。这样做的好处,是可以避免潜在的工资-价格的螺旋上升,这种螺旋式的上升将把通胀更深入地嵌入美国经济结构中,未来需要更高的利率和更大的经济成本才能将通胀从经济中‘挤出来’。而这样做的风险是造成潜在的金融市场波动,因为更大幅度的加息会迫使杠杆头寸平仓,从而影响金融中介机构的资产负债表。”Jeffrey Young补充道。

Jeffrey Young认为,即使本周美联储没有加息100个基点,那么也不是因为美联储担心加息力度过大而引发衰退。他指出,“如果美联储没有采取足够的措施来降低通胀,那么美国经济衰退终究会到来,而且衰退深度将比提前大幅加息更大,持续时间也将更长。”