周一(11月8日)亚洲时段,现货黄金窄幅震荡于1810上方,守住了上周的大部分涨幅,上周因为美联储、英国央行和欧洲央行都释放了鸽派信号,帮助金价顶破了1800关口,并一度创近两个月新高至1818.38美元/盎司,调查显示,机构投资者和散户都倾向于看涨后市,金价本周有望进一步试探6月中旬以来的高点1834附近阻力。

7月15日和9月3日,金价曾两次上冲该阻力失败,一旦金价顶破该阻力,则增加中长线看涨信号。另外,周末美国通过了总规模超过1万亿的基建法案,意味着市场将注入更多的流动性,有望给金价提供进一步上涨动能。

基本面主要利多

【美国通过总规模达1.2万亿的基建法案】

在当地时间上周五(11月5日)晚,两党以228-206的投票结果通过5500亿美元的法案——资金将用于修建新的道路和桥梁,以及宽带、清洁水、电网升级、污染清理和其他优先事项--拜登表示将很快签署该法案,但不会是本周末。参议院在8月份已经通过了该法案。

通过上述基础设施法案(包括常规公路支出在内的总规模超过1.2万亿美元),使得拜登能够专注于第二项1.75万亿美元的经济计划,后者旨在扩大联邦政府对育儿和学前教育的支持,应对气候变化并提高对企业和富人的税负。民主党内部仍在就细节进行磋商。

美国总统拜登表示,他有信心能够让温和派民主党人合作以便通过这项社会支出法案。但他拒绝透露是否有任何议员私下给他保证不会阻碍该法案的通过。?

美国众议院议长佩洛西表示,希望在感恩节(11月25日)前通过总统拜登的社会支出法案。

一般情况下,扩大财政支出倾向于利多金价。

【交易员推后对英国央行加息押注,预计基准利率2022年不会达到1%】

在上周四(11月4日)英国央行的政策会议之前,市场已经完全消化了加息的预期。但英国加息最终落空,货币市场目前预计英国央行将维持低利率更长时间。

交易员不再完全定价英国央行的关键利率明年会达到1%,现在预计要到2023年初才达到这个水平。在英国央行上周四会议之前,市场的预测是明年8月达到1%。

很多市场参与者对英国央行行长贝利没有反击市场的加息定价感到失望。

【欧洲央行决策者预计明年通胀下降,暗示明年不会满足升息条件】

欧洲央行决策者上周表示,欧元区通胀明年将下降,尽管下降速度较原先预期缓慢,暗示明年升息的条件将不会满足。

包括副行长德金多斯管委暨奥地利央行行长霍尔茨曼和希腊央行行长史托纳拉斯在内的决策者均表示,明年通胀将下降,与欧洲央行行长拉加德和执委施纳贝尔的言论一致。

霍尔兹曼说,2022年的加息甚至可能适得其反,根据央行目前的指引,明年加息的可能性不大。德金多斯表示,通胀下降速度低于此前预期,部分价格压力可能变得更加持久。

【10年期美债收益率跌破重要移动均线,市场预期美联储会更晚升息】

尽管就业数据强于预期,但美国国债上周五飙升,录得一年多来最大两日涨幅。

英国国债连续第二天领涨全球国债,因投资者预期英国央行将在更长时间内维持超低利率水平。

10年期美国国债收益率一度下跌7.8个基点至1.45%,自9月以来首次跌破50日和200日移动均线。过去两个交易日里,收益率总计下跌了14个基点,势将创下2020年6月以来的最大跌幅。英国10年期国债收益率同期下跌了23个基点。

高盛利率策略主管Praveen Korapaty表示,“非农就业报告本身应该是利于收益率上行的,但鉴于英国央行昨日的会议结果,市场正反思央行在通胀问题会有多激进。”

美国2年期国债收益率周五一度下跌3.8个基点, 周四下跌4.1个基点。自英国央行意外维持利率不变后,英国2年期国债收益率累计下跌超过30个基点。

上周,美联储宣布本月开始缩减资产购买规模。按照公布的速度,减码可能在2022年年中结束。然而,实际速度会根据就业指标等经济状况而调整。

周四英国央行利率决定公布后,美国短期利率市场推后了对美联储首次加息时间的预期。目前预计第一次加息会在明年9月,第二次在后年2月。此前,市场预测明年会加息两次,第一次在7月。

法国农业信贷银行的美国利率策略负责人Alex Li认为,上周五收益率曲线走平符合市场这种预期的变化。

美国国债上涨可能还部分要归功于空头回补。芝加哥商品交易所的美国国债期货未平仓合约数量大幅下滑,尤其是2年期国债期货,未平仓头寸下降2.3%,为三周来最大降幅。

美联储利率决议轻微鸽派,英国央行意外未加息,欧洲央行重申明年不会加息,这些都给黄金多头提供信心,而且美债收益率的下降也意味着持有黄金的机会成本下降,这些都给金价提供了上涨动能。

【最近一周投机客美元净多仓降至五周最低】

据美国商品期货交易委员会(CFTC)上周五公布的数据,最近一周投机客持有的美元净多仓规模降至9月末以来最低。

截至11月2日当周,美元净多仓规模降至195.1亿美元,之前一周为200.7亿美元。美元净多仓规模已连续第四周下降。

芝加哥国际货币市场(International Moary Market)的美元仓位是根据日元、欧元、英 镑、瑞郎、加元和澳元这六种主要货币的净仓位计算得出的。

这意味着美元在中长线的上涨动能减弱,偏向利好金价。

【欧洲再成疫情"震中" 多国升级管控措施】

世界卫生组织欧洲区域办事处上周发布警告说,区域内50余国的新冠疫情令人担忧,欧洲地区已再度成为新冠疫情"震中"。该办事处主任克卢格指出,一些国家疫苗接种覆盖率不足、放松社会卫生管控措施是造成欧洲区域当前疫情加剧的主要原因。

据世卫组织欧洲区域办事处11月4日发布的统计数据,该地区上周报告近180万例新增新冠确诊病例和2.4万例新增死亡病例,与前一周相比分别上升6%和12%,分别占全球当周新增确诊病例和死亡病例的59%、48%。过去4周欧洲区域报告的新增确诊病例增加了55%以上。

克卢格说:"过去一周,欧洲区域的新冠住院率上升不止一倍。照此趋势,明年2月前可能再增加50万新冠死亡病例。"

据德国疾控机构罗伯特·科赫研究所11月5日发布的数据,该国较前一日新增新冠确诊病例37120例,创疫情暴发以来新高。

法国公共卫生部门传染病学专家尼古拉斯·梅蒂11月4日对媒体说:"法国新冠发病率已连续3周呈上升之势。"

荷兰自9月底宣布解除大部分新冠防控措施以来,该国疫情反弹逐渐加剧。荷兰国家公共卫生与环境研究所2日发布的数据显示,在10月27日开始的一周,该国新增新冠住院病例834例,比前一周增加31%;新增重症病例140例,较前一周增加20%。

令人担忧的是欧洲区域各国的新冠病毒检测阳性率和再次感染的风险均升高。

据罗马尼亚卫生部门11月5日数据,最近一周该国新增新冠死亡病例3176例,是欧洲区域新冠死亡率最高的国家之一。

此外,波兰日增新冠确诊病例近期也屡创新高。

整体而言,新冠疫情的持续给金价提供了避险支撑,这也是金价居高不下的原因之一。

基本面主要利空

【辉瑞的新冠口服药效果显著 将尽快申请紧急使用授权】

辉瑞公司表示,其Covid-19药物使高危患者的住院和死亡率降低了89%。这一结果有可能对新冠疾病的治疗产生颠覆性影响,并改变疫情的轨迹。

制药商辉瑞在上周五的一份声明中表示,由于疗效显著,该药物的临床试验已经不再接受新患者,该公司计划尽快将研究结果提交美国监管机构以申请紧急使用授权。

辉瑞的临床试验结果表明,现在已经有两种治疗早期阶段新冠感染患者的候选药品。上个月,默克以及其合作伙伴Ridgeback Biotherapeutics LP向监管机构提交了他们的实验性药品,之前的研究表明,该药品将轻度至中度Covid-19患者的重症或死亡风险降低了一半。

只要能广泛推广,一种可以在新冠症状刚出现时就可以在家中自行服用的药物可以成为遏制全球疫情的关键工具。辉瑞的一位发言人表示,将在美国提交申请后不久向其他国家的监管机构提交申请。

辉瑞表示,在对1219名未接种疫苗的成年人进行的试验中,如果在出现症状的三天或五天内开始使用该药物,可以显著降低住院率。这种名为Paxlovid的药物可以与一种称为蛋白酶的酶结合,阻止病毒自我复制。一些治疗艾滋病的药物也有类似作用。

总体而言,在出现症状三天内开始使用Paxlovid治疗的人中,只有0.8%住院,无人死亡,而使用安慰剂的患者中,7%后来住院或死亡。在症状出现五天内开始使用该药物的结果类似。辉瑞表示,该结果尚未发表在医学杂志上,具有高度统计意义。

该消息略微提振市场对战胜全球新冠疫情的信心,偏向提升市场的冒险意愿,对金价小幅利空。

【美国10月就业增长超预期擦亮经济前景,失业率降至19个月最低】

随着夏季这波新冠疫情带来的阻碍消退,美国10月就业增长超预期,这为经济活动在第四季初开始恢复势头提供了更多证据。

美国劳工部就业报告显示,10月非农就业岗位增加53.1万个,预估为45万个。9月就业数据被上调至31.2万个,前值为19.4万个。失业率从9月的4.8%降至4.6%,为19个月来最低。劳动力参与率保持在61.6%不变。平均时薪环比上涨0.4%,同比增幅从9月的4.6%升至4.9%,为八个月来最大增幅。

数据显示就业市场的形势比以前预想的要更加乐观,新冠病例人数减少和薪资提高帮助雇主填补了接近创纪录的职位空缺。与此同时,由于数以百万美国人仍在就业市场之外保持观望,劳动力参与率近几个月来几乎没有变化。

这些数据支持了美联储上周决定减码债券收购的决定,

Markets高级经济学家Sal Guatieri在一份报告中表示,“就业参与率持续疲软只会助长失业率下降,这很可能会导致美联储加快减码步伐,并提早加息。”

在数据公布后,上周五金价曾短暂下跌,但很快扭跌为涨。

分析师指出,薪资上涨可能意味着,随着劳动力、原材料和运输成本攀升,更多企业会提高价格以保护利润率,从而助推通胀率上升。受供应链中断和供应短缺的推动,通货膨胀已经达到三十年来最高水平。投资者倾向于购买黄金抵御通胀。

NatWest Markets全球策略主管John Briggs表示,10月新增非农就业人数53.1万,高于45万的预估中值,是一个“不错的数字”,但“也没有强到会让美联储加快减码、加息时间表的程度”。

后市前瞻

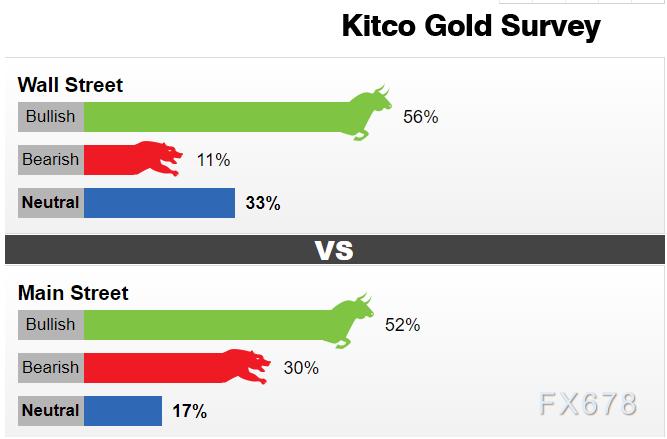

上周,18名华尔街分析师参加了Kitco News的黄金调查。在受访者中,有10名分析师(占56%)认为金价本周将上涨。与此同时,有2名分析师(11%)近期看空黄金,有6名分析师(33%)持中性看法。

与此同时,面对普通投资者的在线投票共有622人参加。在这些受访者中,有326人(52%)预计金价本周会上涨。另有188人(30%)预计金价将下跌,108人(17%)持看平预期。

本周投资者重点关注美国基建法案的影响发酵,同时关注美国10月份PPI、CPI和消费者信心指数的表现,此外,需要留意美联储等全球央行官员的讲话和新冠疫情的相关消息。

ADRian Day资产管理公司总裁Adrian Day表示,他看好黄金,因为美联储“言过其实,就通胀而言,现在做得太少,也太迟了。”

但一些分析师说,黄金必须突破1835美元,才能重获光彩并吸引新的动能。

Blue Line Futures首席市场策略师Phillip Streible表示,他也在关注1835美元。他补充说,在突破这一水平之前,他对黄金持中性态度。“金价收于1835美元上方,你将看到所有空头退场,金价真正开始爆发。”

Bannockburn Global Forex董事总经理Marc Chandler表示,他不相信金价已准备好突破。他补充称,本周公布的消费者物价指数(CPI)最终可能会推动利率和美元走高,而这将打压金价。

北京时间08:12,现货黄金现报1814.90美元/盎司。