美联储于当地时间8日发布半年度金融稳定报告,称一旦出现投资者风险偏好减退、疫情防控进展受阻,或是经济复苏陷入停滞等的情况,资产价格恐将面临大幅下调的风险。

而在接受美联储调查的市场参与者中,多数人将通胀高企加剧和美联储收紧货币政策视为首要担忧,甚至超过了此前对新冠肺炎疫情的担忧。

这已经不是美联储首次就资产价格偏高发出警告。然而,不少分析师和经济学家却认为,美联储的超宽松货币政策是疫情后资产价格走高的主要推动力。

上周,美联储在货币政策会议上宣布,开始缩减每月1200亿美元资产购买计划。从11月开始,按月削减国债购买100亿美元,机构抵押贷款支持证券(MBS)50亿美元。美联储主席鲍威尔表示,减码路径将保持灵活,并强调目前尚未到讨论加息的时机。

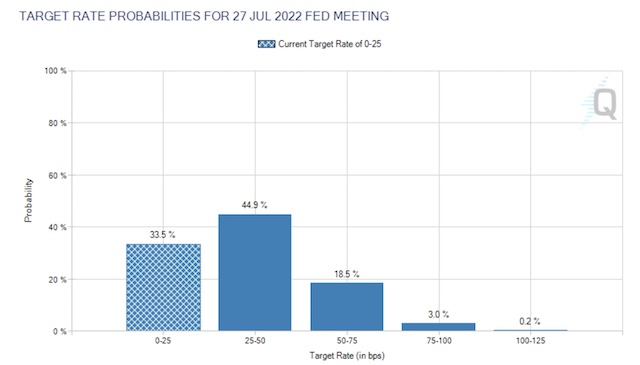

目前,芝加哥商品交易所的美联储观察工具(FedWatch Tool)显示,明年7月加息的概率为65.5%。

芝商所的美联储观察工具显示,明年7月加息的概率为65.5%。 (来源:芝商所)

高通胀或比预期来得更加“持久”

与今年5月的报告相比,风险资产价格普遍进一步上涨。报告中提及,美国房价持续快速走高,且上涨幅度远超租金增幅,不过目前来看,楼市升温并未伴随着信贷标准的降低和高杠杆的房地产投机。

报告显示,在今年8月至10月中旬期间,美联储向26家经纪商、投资基金、政策咨询公司和大学院校等的专业市场参与者发起的调查显示,通胀、新冠变异病毒和风险资产估值偏高等,依然是市场参与者最担忧的问题。同时,也有一些新的风险因素出现,包括财政刺激急剧下降的风险,以及货币政策收紧导致经济放缓的风险等。

就金融体系面临的短期风险而言,报告认为,尽管近期疫情形势有所趋缓,但其不确定性依然对资本市场、金融机构和全球借贷者构成威胁。此外,全球金融环境陡然趋紧的风险,特别是一些债台高筑的新兴市场经济体,恐将对美国金融体系稳定带来一定影响。

调查显示,多数受访者担忧通胀高企的形势将比预期来得更加“持久”(persistent)。部分受访者指出,持续的供应链瓶颈和劳动力市场错配,恐将使得通胀继续维持在高位,即使经济增长动力出现放缓,仍然存在动摇通胀预期的可能性。大多数受访者担忧,高通胀将伴随货币政策收紧的进程,并对风险资产估值产生潜在影响。

关注散户抱团交易新趋势

自2021年上半年开始,散户投资者在社交媒体的行径导致了以游戏驿站和AMC院线为代表的散户抱团股暴涨大戏。报告指出,虽然现阶段上述变化对于广泛的金融稳定影响仍然有限,但考虑到股票交易人口结构的长期变化趋势,叠加监管和科技进步等因素,股票市场中的散户交易供需变化值得持续关注。

报告称,特别是考虑到年轻的散户投资者杠杆使用率偏高、社交媒体对其投资行为更易产生影响,相关金融机构可能未就上述变化做好充分风险管理,而这意味着上述事件的发生概率将增加,并且需要强化金融体系的韧性。

数据显示,到2021年10月,稳定币(Stablecoin)市场市值已达1300亿美元。美联储警告,鉴于稳定币所挂钩的资产价值可能流失甚至出现流动性风险,一些稳定币声称在任何情况下可以稳定地兑换成美元的承诺,实际上无法做到,甚至可能面临挤兑风险。