ATFX摘要:美联储已经在11月初宣布缩减每月购债,向来跟随美联储政策走向的欧央行预计也会有所动作。不过,现阶段两者面对的宏观经济形势有所不同,美联储只需要关注高通胀的问题,而欧央行除了高通胀之外,还需要关注新一波冬季疫情的爆发。在这种“投鼠忌器”的境况下,欧央行将何去何从?是处置1.85万亿欧元的紧急抗疫购债计划,还是按兵不动?

▋德国疫情

▲ATFX供图

德国昨日新增确诊7.9万人,7日平均增长5.4万人,疫情蔓延情况愈发失控。德国和法国的新增确诊虽然尚未创出新高,但也在以较快的速度增长。欧央行去年推出的紧急购置计划本身就是未来降低疫情对市场现金流造成的压力,现如今疫情没能好转,激进的减少每月购债并不理性。所以,在本轮冬季疫情得到有效控制之前,我们不去预判欧央行缩减购债计划的出台。

▋欧央行官员 讲话

1、面对当前高通胀率,欧洲央行货币政策必须保持耐心和持久性,并对任何可能出现的不稳定情况保持警惕。

2、欧洲央行管委会成员诺特(Klaas Knot)表示,欧元区部分地区为抗击新一波疫情而采取的封锁措施不太可能改变欧洲央行逐步减少货币刺激措施的计划。

3、欧洲央行管委Makhlouf:我们很可能会先减少资产购买,然后再提高利率。

4、欧洲央行管委魏德曼:鉴于通胀的不确定性,欧洲央行不应长期锁定超宽松的政策设定。

可以看出,疫情虽然比去年严重,但欧央行管委对疫情的发展态势整体表现乐观。目前市场普遍的预期是最早在明年3月份,欧央行将缩减每月购债。但是,如果在明年3月份疫情得不到有效控制,缩债的预期大概率将落空。

▋加拿大联储 货币政策

▲ATFX供图

德国十年期国债收益率处于下行状态,且顶部结构明显,表明市场资金并不认为中短期内欧央行会收紧货币政策。反观美国,十年期国债收益率已经运行于高位区间,市场甚至认为美联储会在缩债的基础上提前加息。两相比较来看,EURUSD未来趋势大概率是空头延续。

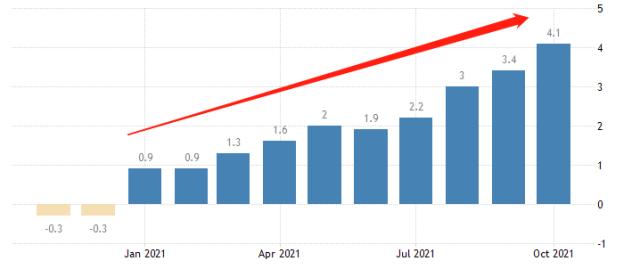

▋欧元区 CPI

▲ATFX供图

欧元区的通胀水平一直在增加,CPI最新值4.1%,面临失控风险。不过,客观来看,美国的CPI早在今年4月份就已经达到4.2%,而当时市场对该数据反映平淡。欧央行4.2%的通胀现状,如果不能急剧放大,并不会对欧央行的货币政策构成太大压力,最起码,不会像美联储的压力那么大。

▋总结:鉴于欧央行和美联储的货币政策显著背离,EURUSD的空头走势仍将持续下去。风险点在于,美国超高的的CPI数据是由于石油价格高企造成的,如果油价大幅下跌,则美国CPI会回归到相对正常水平。这样的话,市场对美联储快速加息的预期将会落空,而EURUSD也将筑底反弹。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。