差不多在一年前,GME、AMC等meme股出现了大规模空头挤压,短短几周的时间里,大量散户涌进日内交易市场。零对冲指出,当市场出现这种疯狂的时候,最佳的超额收益投资策略就是买入那些做空程度最高的股票。

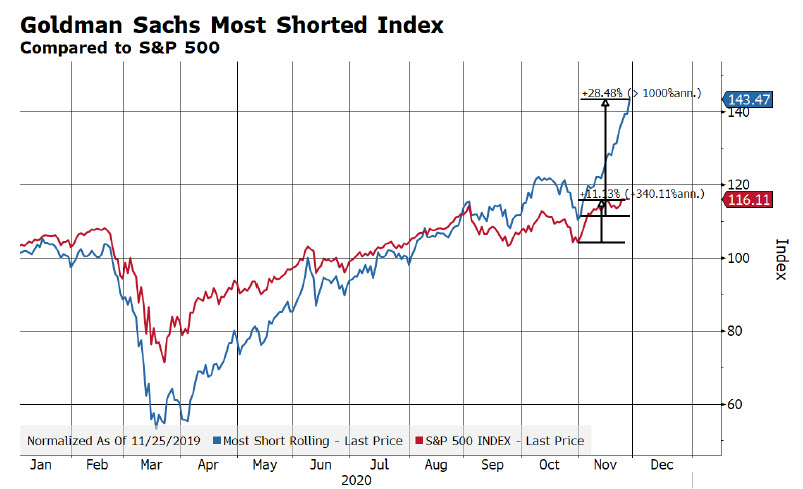

根据零对冲的梳理,这一策略在过去的十年里几乎没有任何失误。可以看到,做多高盛或者是华尔街共识最为看空的股票的策略在2020年跑赢了标普500指数。可以说是“投行反着买,别墅真靠海。”

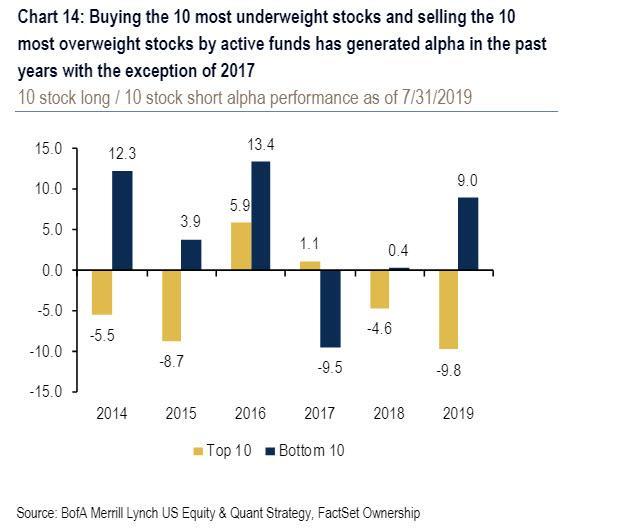

更重要的是,这个和华尔街对着干的策略不仅是过去十年里盈利最好的,而且还是最成功的策略。美银2019年8月的数据显示,在过去这些年里,除了2017年以外,卖出主动型基金最为超配的10只股票、买入最为低配的10只股票,能够获得超额收益。

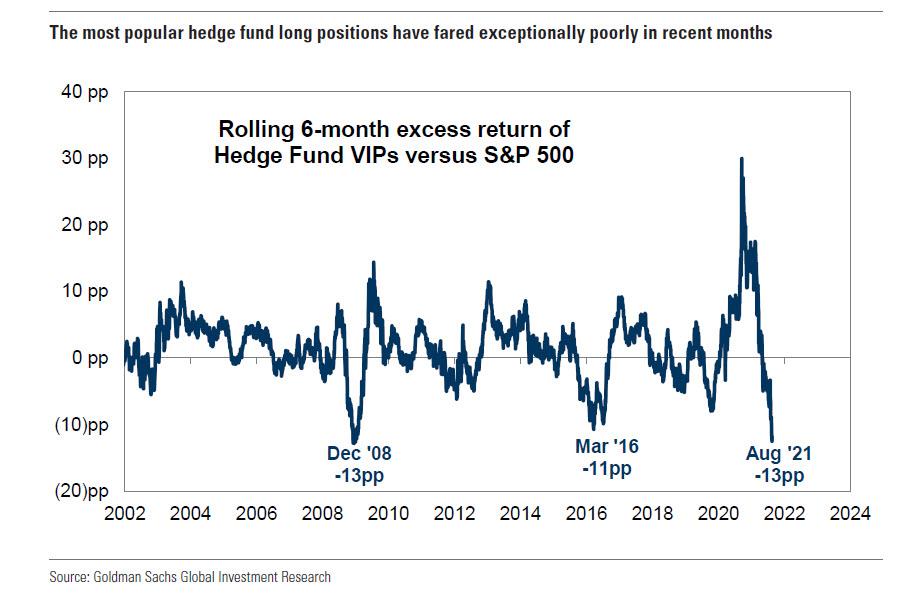

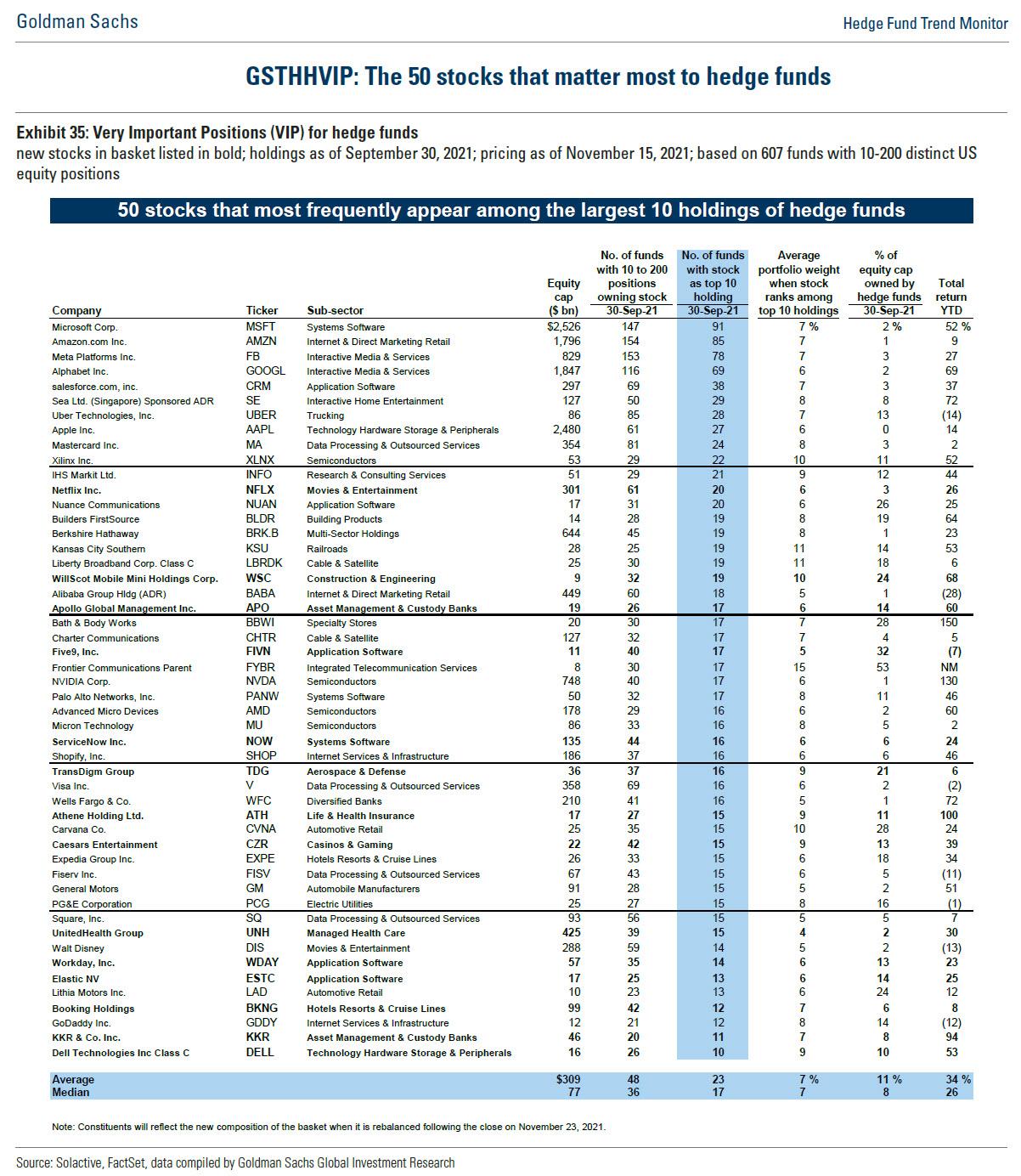

从最近市场的表现来看,这一策略似乎真的是个不错的选择。就在上周,高盛的对冲基金VIP指数(该指数由50只被最多对冲基金列为前10大重仓股票构成)创下了自金融危机以来最大的6个月跌幅。

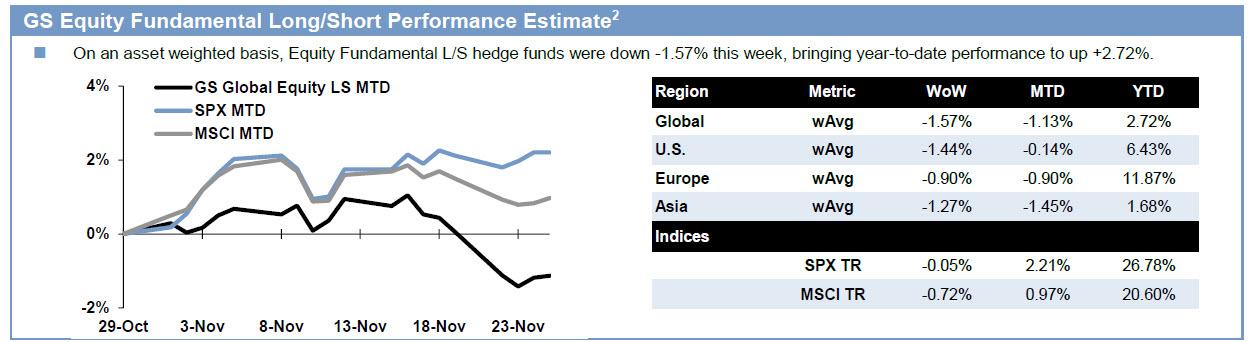

另外,在上周五新毒株引发恐慌情绪之前,对冲基金经历了史上感恩节前的最大跌幅。根据高盛的数据,高盛全球基础股票多空指数的预期在11月19日至25日期间下跌了1.57%,超额收益alpha为-1.12%,录得近六个月来最大的下滑;综合考虑市场敞口和市场敏感性的beta则为-0.45%。

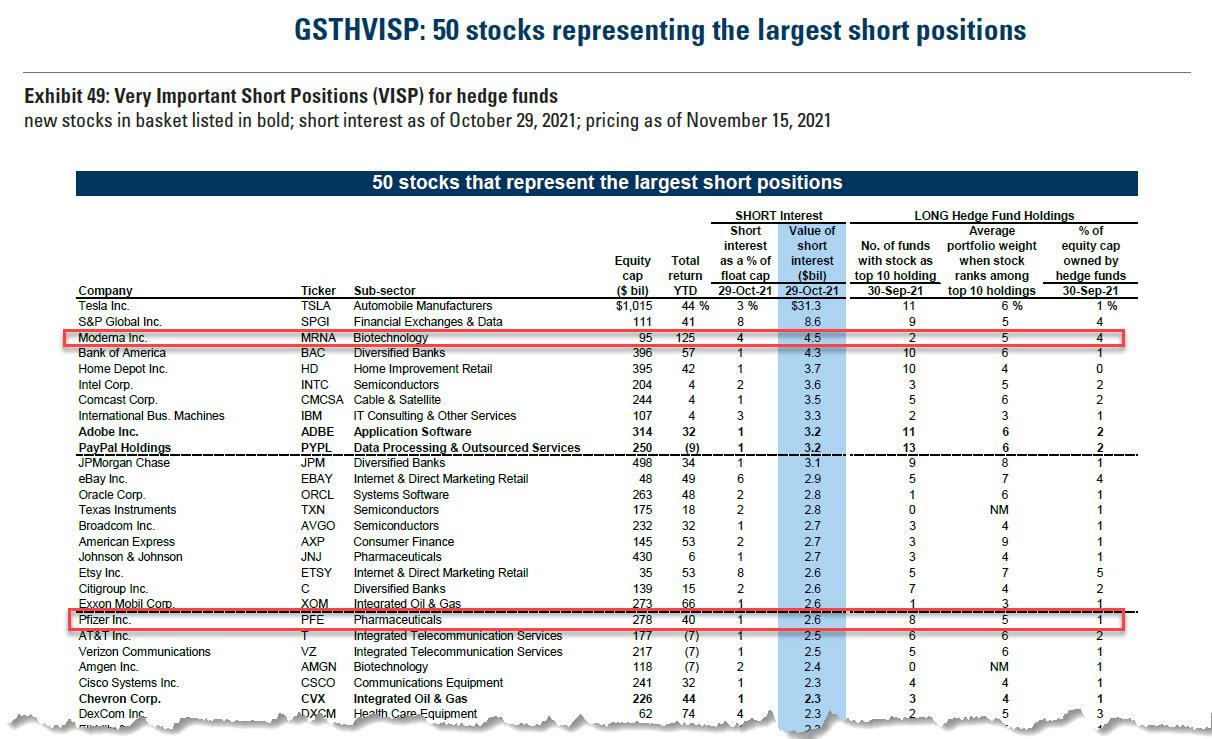

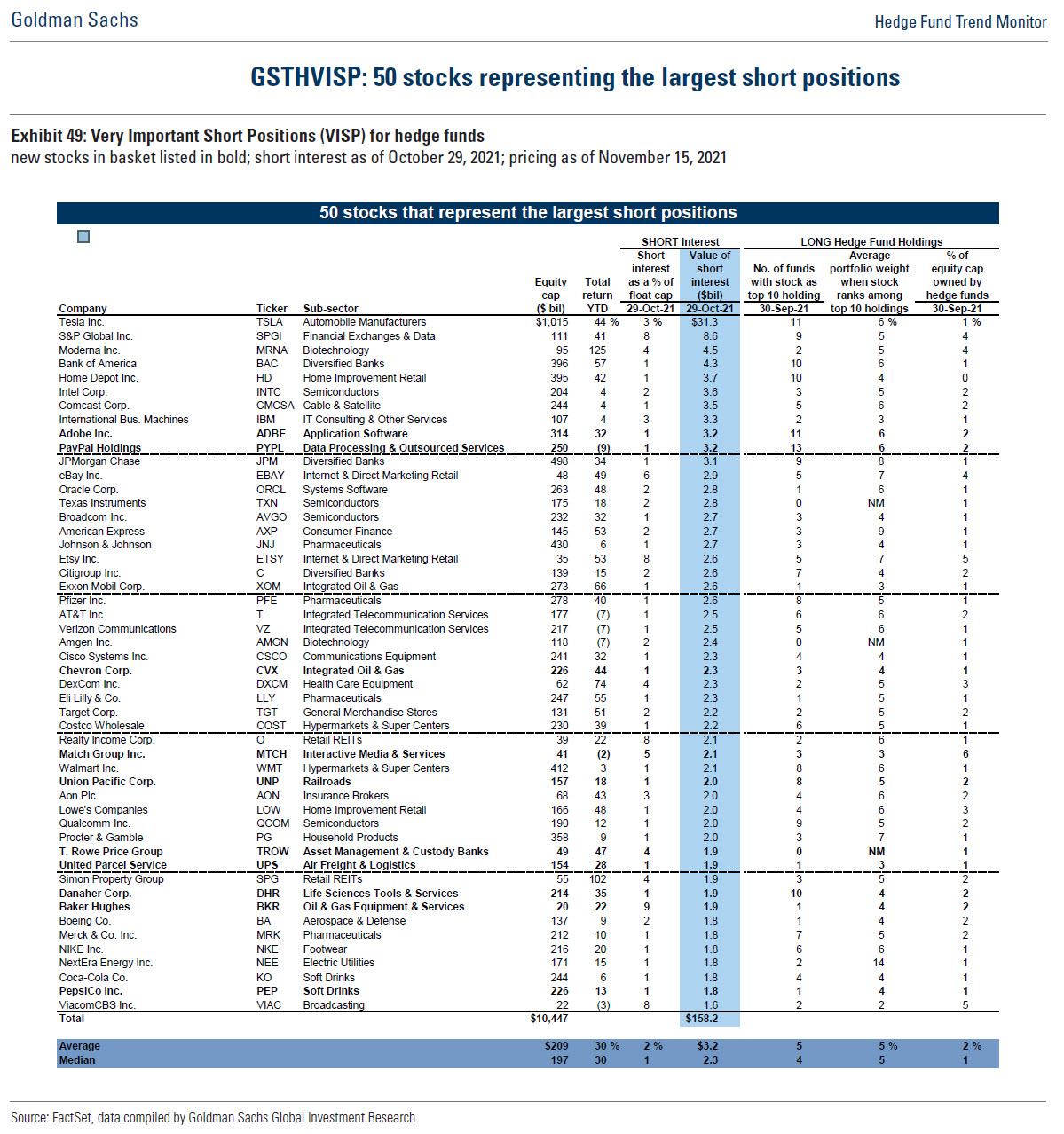

而上周五发生的一切更是让对冲基金承受了更大的压力。Moderna和辉瑞(Pfizer)等少数制药类股在所有股票都暴跌的情况下大涨,但问题是,根据高盛的数据,Moderna是对冲基金们第三大的做空对象。

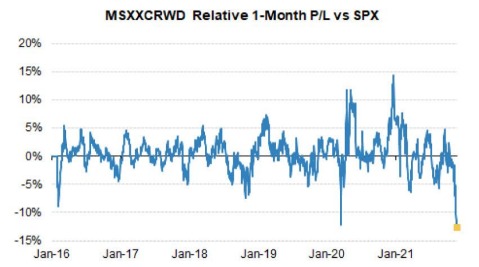

摩根士丹利量化衍生品策略团队指出,过去一个月,摩根士丹利最拥挤的一篮子多头股票指数相对于标准普尔500指数下跌了13%,这是有记录以来最糟糕的月滚动相对表现,比2020年3月的时候还要更糟糕,且上周五的跌幅并未计算在内。

零对冲表示,只要市场像现在这样破败,买入做空最多的股票、做空最受欢迎的股票的策略就会持续盈利下去。那么,现在最受对冲基金欢迎的股票都有哪些呢?

上图是50个最受对冲基金欢迎的股票,下图是50只对冲基金最为看空的股票。

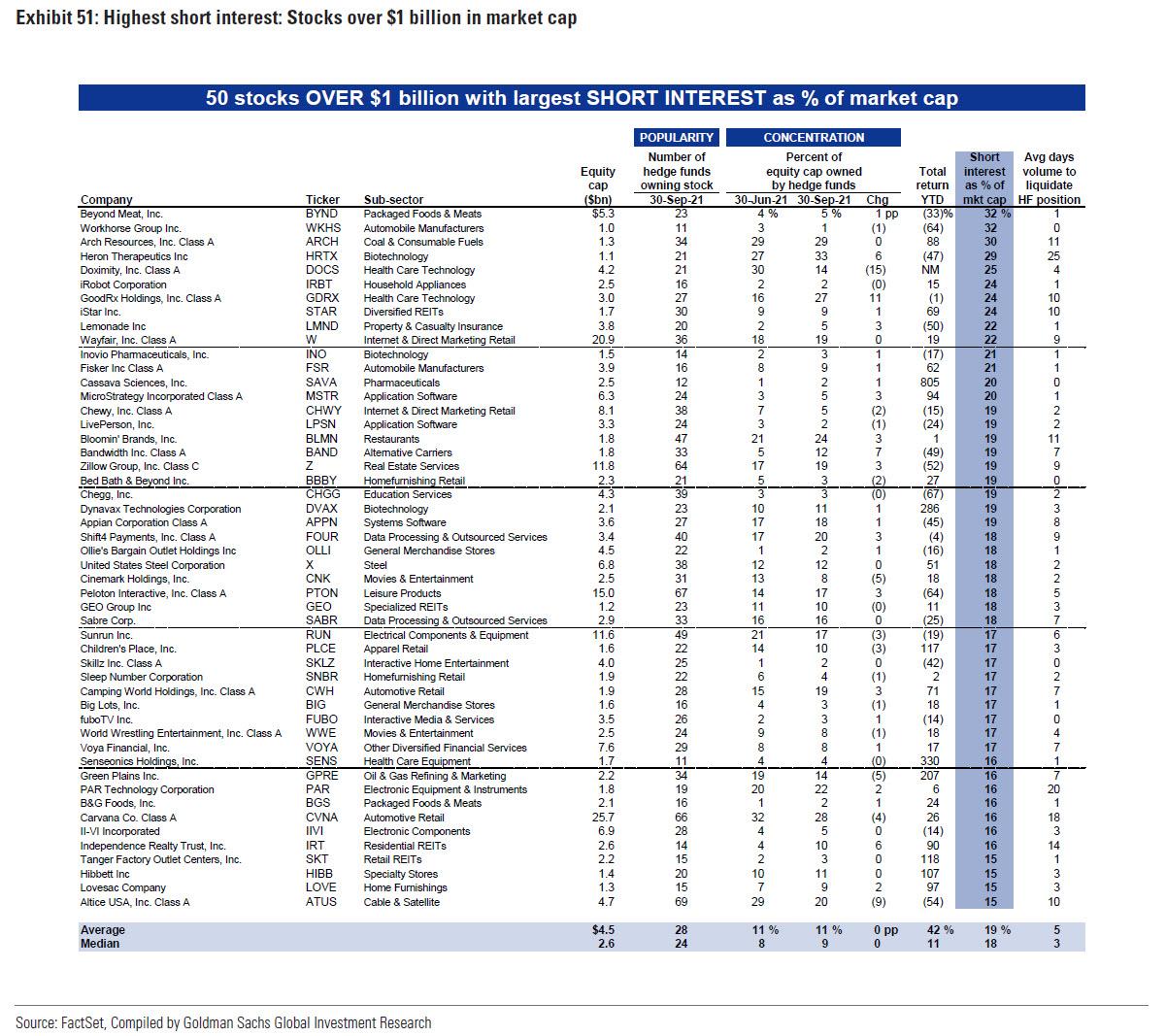

另外,市值超过10亿美元,且空头头寸占市值比例最高的50只股票如下图所示。根据测算,等权重做多这些股票的历史年回报率高达20%。