美联储正在为开启一轮加息周期奠定基础,但债券市场发出了警告:这轮加息周期可能会受到不同寻常的限制。

奥密克戎变异株的负面冲击犹存,周一股市下跌提振了美债需求,美国国债收益率全线下挫,30年期美债收益率领跌。

此外,由于本周的美联储会议预计将加速缩减资产购买,这被视为提前加息的先兆,长期国债需求受益于潜在的经济放缓影响,美债收益率曲线进一步趋平。

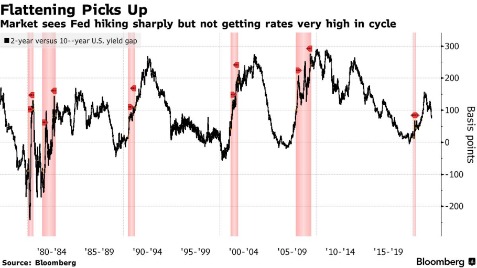

周一,2年期美债收益率下行1.7个基点至0.645%,10年期美债收益率下行6.5个基点至1.424%,2年期和10年期美债利差进一步收窄至77.7个基点,为年内最低水平。

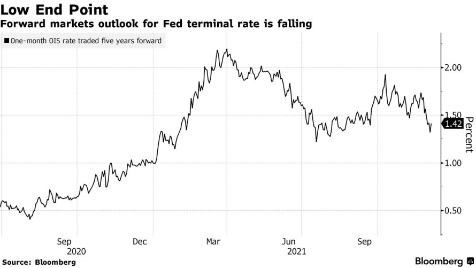

美债收益率趋平表明,投资者认为美联储或因经济增长担忧提前结束加息。当经济增长处于危险之中,曲线甚至可能发生逆倒挂。当前美债收益率远低于美联储2.5%的长期政策利率预期,甚至低于其预期的2024年达到的1.8%。

MacroPolicy Perspectives LLC驻纽约的总裁Julia Coronado表示,收益率曲线将成为美联储的后顾之忧。

“收益率曲线是预测经济衰退的良好指标,它不是完全正确的,但也不容忽视。”

出错的有可能是市场。如果美联储主席鲍威尔宣布开启大幅或维持较长时间的加息以平息近40年来最严重的通胀,市场确实需要进行重大调整。

另一种可能是,通胀会在2022年迅速消散,从而减少美联储采取行动的必要性并证明低收益率是合理的。

总而言之,除非通胀或长期利率发生巨大变化,否则收益率曲线将表明,美联储在2022年的一系列加息可能会导致收益率曲线出现倒挂,即短期收益率高于长期收益率。这是经济衰退发生的先兆,并可能导致政策制定者对进一步收紧政策产生犹豫。

BI经济学家Ira F。 Jersey和Angelo Manolatos表示:

“我们认为,利率市场预计美联储在这个周期内的加息幅度有限。目前,市场似乎认为央行可能过早加息,从而拖累本已脆弱的经济复苏,但这种情况可能会在2022年年中发生转变。”

Bianco Research总裁Jim Bianco表示:

“通常美联储会加息,直到出现经济受创的迹象。收益率曲线趋平表明,也许只要利率升至1%,我们就会开始看到经济受到拖累。”

都是通胀

安联首席经济顾问Mohamed El-Erian认为,问题在于美联储没有在通胀达到当前水平之前尽早开始退出刺激措施。他呼吁美联储尽快采取行动,且强烈指责了此前美联储主席鲍威尔的“通胀暂时性”言论。

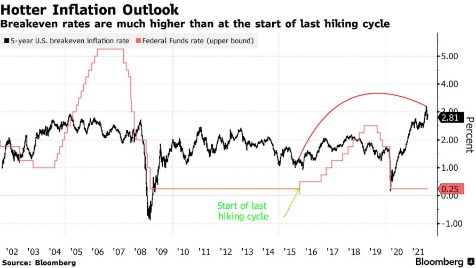

债券市场的另一个关键指标——盈亏平衡点(BEP)显示,美联储面临着将通胀降至2%的挑战。该指标是同样期限国债和TIPS(通胀保值债券)息差,被视为预期通胀的衡量指标。

上个月创下历史新高的五年期盈亏平衡通胀率上周五录得2.8%——表明未来几年的通胀率将高于决策者设定的2%的目标。这样的结果将促使投资者减持美债,目前10年期美债收益率低于1.5%。

由于高通胀持续存在的风险越来越大,且政策制定者立场转鹰,投资者和经济学家都一致同意美联储2022年大幅加息的可能性。掉期利率显示美联储2022年将加息25个基点。

美联储将在周三公布对联邦基金利率目标和经济数据的最新预测,并决定是否将缩减资产购买的规模翻倍。美联储上一次经济增长预测仍较乐观,预计美国今年经济增长率为5.5%,明年为3.9%——仍远高于疫情前的水平。

一些观察人士表示,明显的鹰派转变可能会迫使市场进行清算。在下周20年期美债标售之前,国债供给不足也提振了长期美债的人气。与此同时,美联储仍在继续购债。

花旗策略师 Raghav Datla在12月10日的一份报告中表示,随着风险偏好在年底前减弱,美联储的资产购买似乎“对长期利率产生了巨大影响”。

此前11月通胀数据居高不下,市场加码押注美联储官员将暗示2022年将加快货币紧缩步伐,预计美联储将结束购债到3月,并在明年年中开始加息。

不过,近期长期美债收益率的下跌也反映了看跌美债收益率的投资者正被迫退出市场,临近年底导致开仓的意愿下降。Datla写道:

“美联储缩减购债和重新出现的风险偏好可能会削弱明年美债收益率的反弹幅度”。